不定期連載のポートフォリオ紹介も今回で第10回。「北米除く先進国インデックス」のEFAです。ブラックロックが提供するETFで、全世界をカバーするために購入したものになります。総資産の3.8%がこのEFAになります。

- S&P500 ETF IVV

- Amazon テンバガー銘柄

- 新興国 ETF EEM

- ゴールド 金

- 全世界株式VT

- 総合債券ETF BND

- 未来の勝者Google

- 今でもチャレンジャーFacebook

- 孤高の高配当 ARCC

- 北米除く先進国インデックスのEFA

- ワールドコンピュータ、Ethereum

EFAとは?

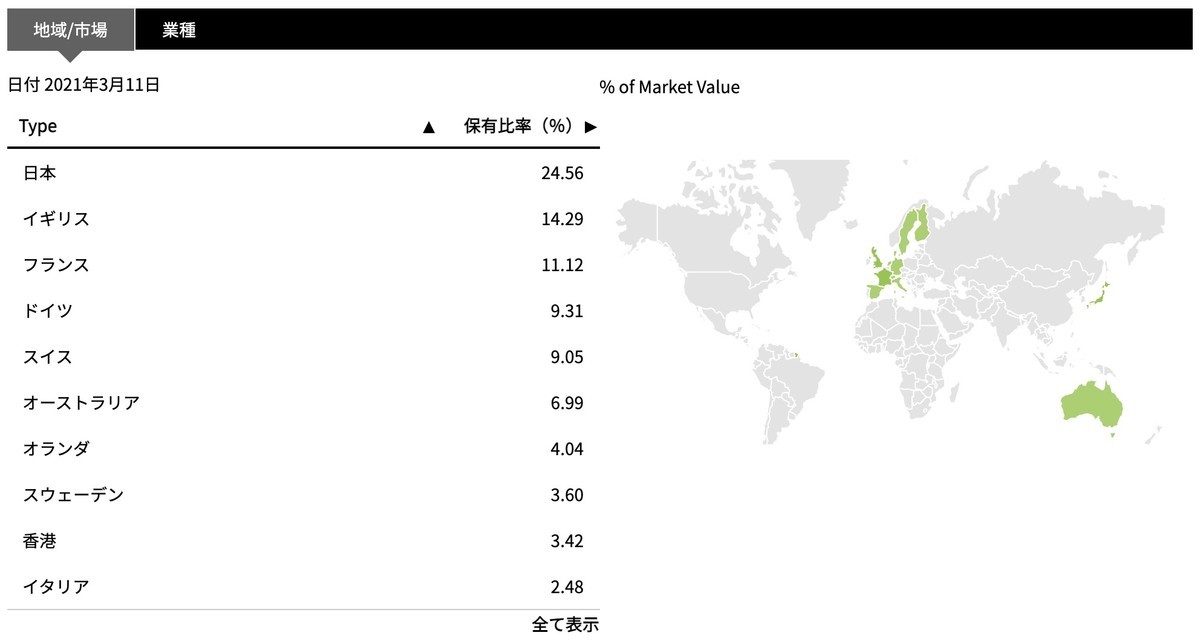

ブラックロックのWebによると、EFAは「米国およびカナダを除く先進国の大型および中型株式で構成される指数と同等」と記載されています。比率は、次の通りです。

- 日本 24.1%

- イギリス 14.22%

- フランス 11.2%

- ドイツ 9.51%

- スイス 9.14%

- オーストラリア 7.06%

- オランダ 4.22%

- スウェーデン 3.68%

- 香港 3.25%

- イタリア 2.44%

全世界の株式を時価総額の比率で見ると、米国が約58%、それにカナダの2.8%を加えて約61%になります。さらに、新興国が約13%。残りの26%が「北米除く先進国」ということになります。

全世界の株式を時価総額の比率で見ると、米国が約58%、それにカナダの2.8%を加えて約61%になります。さらに、新興国が約13%。残りの26%が「北米除く先進国」ということになります。

信託報酬は0.32%。これは、S&P500のIVV(0.03%)、新興国のEEM(0.7%)のちょうど間になります。全世界に投資するETFとして有名なVTは信託報酬が0.07%なので、これらを組み合わせるなら、素直にVTを買う方が低コストですね。

にも係わらずEFAを持っているのは、当時VTは国内の証券会社で買えず、IVV、EFA、EEMの3つを組み合わせて、世界株式インデックスを構築したかったからです。

買い付けの歴史

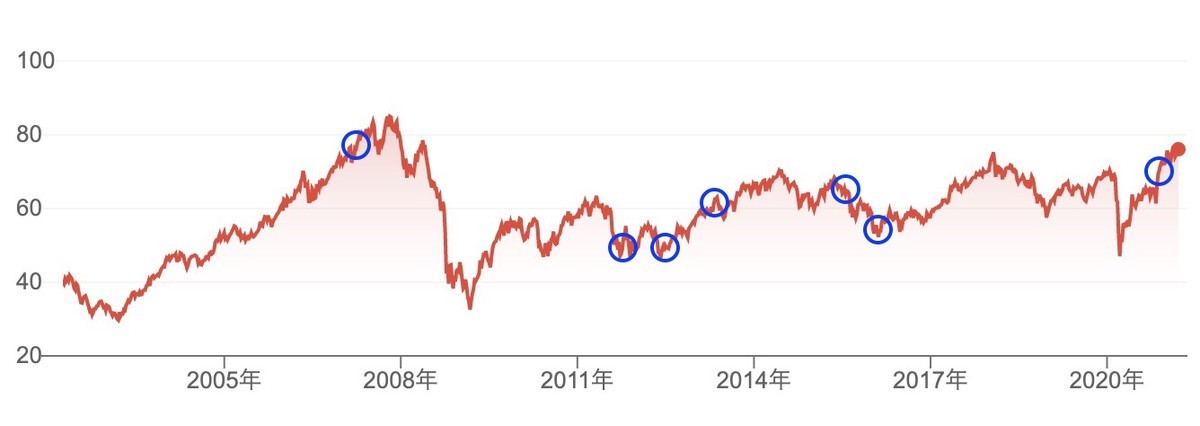

ぼくがEFAを購入したのは金融危機(リーマンショック)以前にさかのぼります。つまり天井近い高値で最初は購入したということです。買い付けタイミングと買い付け単価は次のようになります。

- 2007/6 79.57ドル

- 2007/7 83.33ドル

- 2007/8 77.43ドル

- 2011/2 59.39ドル

- 2011/9 50.73ドル

- 2012/3 55.3171ドル

- 2013/5 62.55ドル

- 2013/11 65.25ドル

- 2013/11 64.686ドル

- 2015/3 65.13ドル

- 2016/1 54.85ドル

- 2020/12 71.725ドル (特定口座)

ずっと一般口座で(買い始めた当時は特定口座は米国株非対応でした)買い付けてきましたが、2020年末に買ったものは特定口座。コロナショック後の高値での買い付けでしたが、それでもすでに15%の含み益となっています。

- 一般口座 平均64.3183ドル 現+30.63%

- 特定口座 平均71.835ドル 現+14.99%

要は日本とヨーロッパ

このEFA、北米除く先進国というのは別の言い方をすれば、日本とヨーロッパがほとんどだということです。そして、直近でこそ日本株は3万円まで上昇しましたが、ヨーロッパの株式は完全に出遅れています。

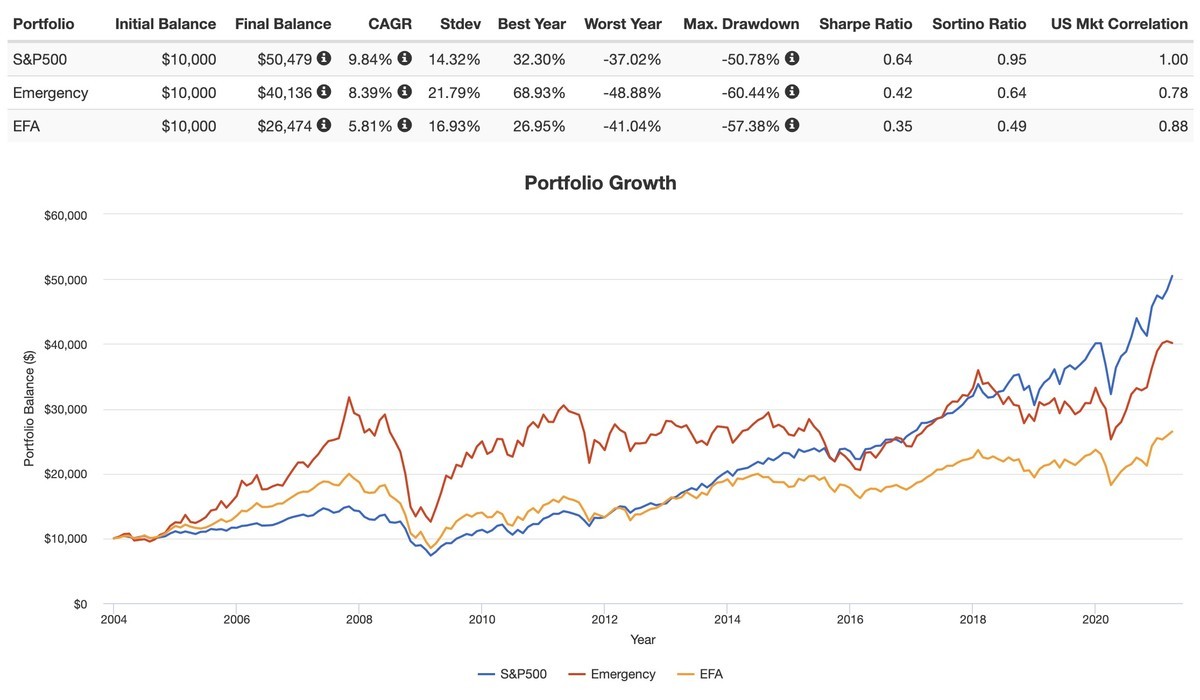

2004年からのパフォーマンスを見ると、それがよく分かります。S&P500(IVV)のCAGRが9.84%なのに対し、EFAはたったの5.81%。新興国(EEM)にも負けています。

トレーリングリターンを見ても、ずっと厳しい状況が続いてきたのが分かります。年初来でこそ新興国にわずか0.7ポイント勝ちましたが、1年でも3年でも5年でもボロ負け。10年だと新興国に勝っているのが救いでしょうか。

なぜEFAへ投資し続けるのか

僕のインデックス投資のポートフォリオは、全体の32%がEFA相当になっており、そこそこなオーバーウェイトです。それでもEFAへの投資を継続するのは、さらに次の10年を見据えてです。

現在は、米国の覇権に中国が対抗するタイミングです。米国が覇権を守るかもしれませんし、中国が打ち勝ってさらにプレゼンスを増すかもしれません。正直、日本は政治的には米国に依存し、経済的には中国に依存しています。どちらか一方に完全につくというのは難しい立場です。しかし、欧州の立ち位置はちょっと違います。地理的に遠いこともあってか、米国とも中国とも少し離れたスタンスをとりつつ、対立構造にはありません。

もう一つがユーロのごたごたでしょう。ブレグジットもあり、またギリシャのデフォルトなど、ユーロは内政のゴタゴタが続いています。しかし、逆にいえば、これらが解決に向かったときには、過小評価されてきた欧州復活の時かもしれません。

正直、どの国がどうなるかなんて、全然分かりません。唯一考えているのは、米国の覇権と経済成長が永遠に続くものではなく、長期のスパンで見れば覇権国は移り変わるということです。そのため、米国集中ではなく、世界各国への投資を継続しますし、S&P500インデックス連動のETFを持っている以上、投資比率を維持するためには、新興国ならびに米国除く先進国への投資エクスポージャは維持する必要があります。

そんなわけで、EFAを保有し続けるのは、全世界インデックス相当のポートフォリオを維持するため。じゃあ、IVVもEEMもEFAもいったん売却してしまい、VTを買うという手もなくはありません。でも、それぞれの含み益は次のようになっています。

- IVV +157%

- EFA +30.51%

- EEM +48.24%

これを売却すると、相応の税金が発生します。ざっと計算すると、全体の8.5%を税金として支払わなければいけない感じ。現在のところ、この分を税引き前で再投資できているわけで、これはつまり投資パフォーマンスが8%くらい上乗せされているともいえます。

この税払い前の含み益が内部で再投資されて、パフォーマンスを押し上げるということが、長期投資の醍醐味だったりするわけです。まぁ、うまく損失を用意できたら、そのときはポートフォリオをVTに組み替えるチャンスでしょう。信託報酬でいえば、VTのほうがいいわけですから。