資産を貯めるには、支払い(コスト)を少なく、利回りを多くが鉄則ですね。このコスト、実は最大のものは「税金」です。

まず、お給料をもらうと所得税と住民税を取られます。その残りの金額を元手に投資をするわけですが、その投資で得られた利益からも税金を取られます。こうして税金を払って得たお金を使うときには、さらに消費税を取られます。そしてもしお金を使わなかったとしても、自分が死んだときには相続税としてさらに取られるわけです。

恐ろしや、税金。しかも、税金は利益の数十パーセントに及びます。これは、証券会社に払う手数料の比ではありません。税金を理解して、無駄な税金を払わないこと。これがコストを減らす大きなポイントになります。

さて、では投資家目線から税金にどんな種類があって、何に注意すればいいのか見ていきましょう。まずは、投資家に関係のある税金の種類から。だいたいこの3つを覚えておけば、ほとんどの投資が当てはまります。この3つは、その中で損益を合算できるので「3つ箱がある」くらいに覚えておくといいでしょう*1

1つめ 総合課税 給与など

まず、総合課税から。こちらは給与収入にかかわる税金です。恐怖の累進課税です。所得税だけで最大45%まで上がります。住民税はだいたい10%なので、合計すると55%まで税金で持って行かれるわけです。つまり稼げば稼ぐほど、税率が高くなります。

ところが、実は実効税率はそこまで高くありません。税率が上がるだけでなく税控除額もアップするからです。実効税率で見ると、課税所得が1500万円でも22%ちょっとの税率です。課税所得1500万円というのは、家族構成にもよりますが、年収でいうと2000万円クラスになります。年収が1000万円だと、課税所得は500万〜600万円まで下がり、実効税率は10%〜15%になるのです。

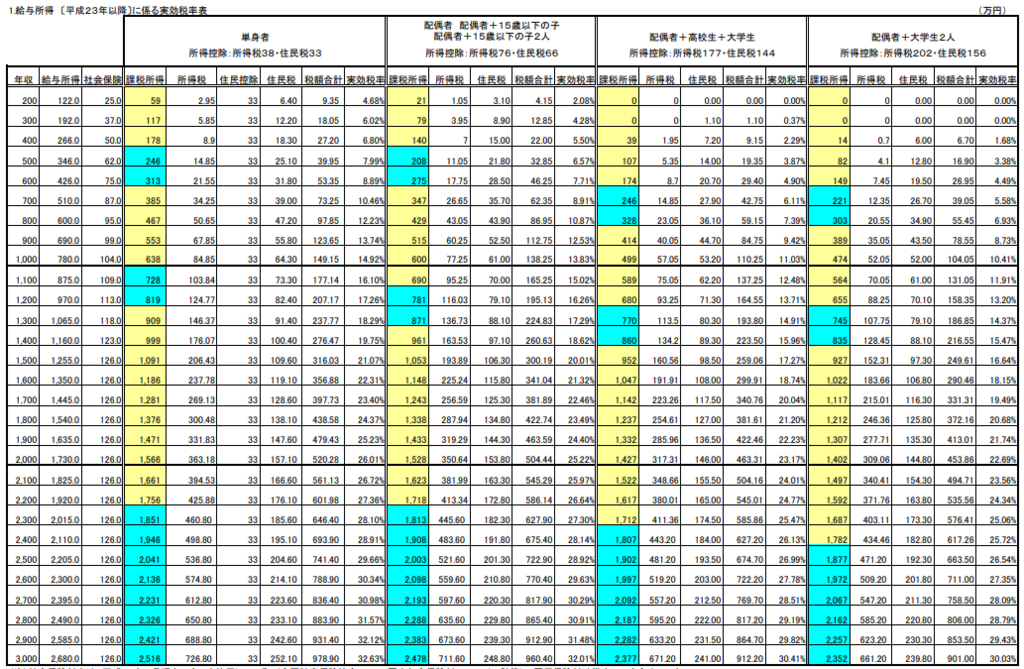

これに関して、ずばり金融庁に、実効税率を計算した表がありました。

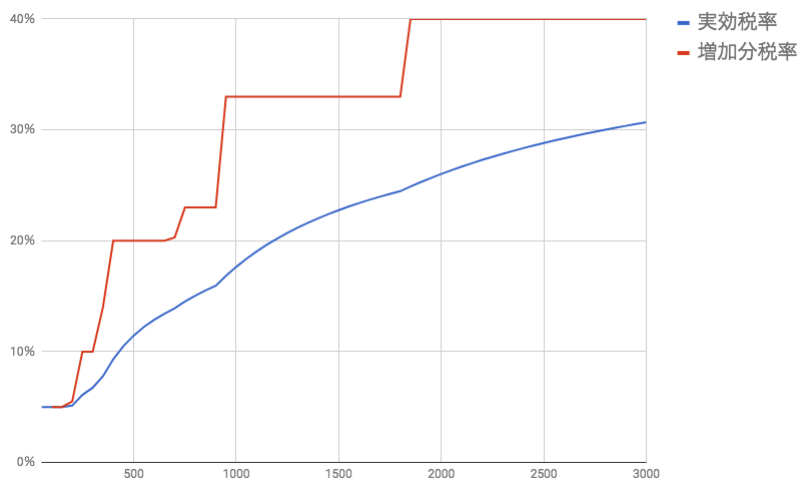

と、ここまで読んで、この実効税率に騙されてはいけません。なぜ一見実効税率が低く見えるかというと、給料の安い部分には低い税率が、高い部分には高い税率が当てはめられる計算になっていて、それを合計したのが実効税率だからです。つまり、追加で稼いだ部分に対しては、ものすごい税率が課されるのです。

追加部分がどうなるかをざっとグラフにしてみました。

これがたいへん問題になるのは、この総合課税で計算される投資対象がけっこうあるからです。

- 不動産投資収入

- 貸株収入

- ソーシャルレンディング収入

- 仮想通貨収入

- 海外証券所オプション取引収入

これらの投資収益に対しては、本業の収入が多い場合、ものすごい税率が課されます。年収が1100万〜1300万円を超えると課税所得も700万円を超えてきて、投資収益に対する所得税率が23%以上になってきます。

しかも、総合課税の場合、給与に加えてこれらすべての投資収益を全部加えて税率を計算することになります。圧倒的に恐ろしいほどの税金になるわけです。

なお、雑所得や株のキャピタルゲインなどで、社会保険料は増えるのか? というと、そこは給与金額だけに連動するようなので、一安心ではあります。

2つめ 源泉分離課税 上場株式等

次に、源泉分離課税(上場株式等)を見てみましょう。なんだこれは、難しそうな漢字だぞ? と一見思いますが、ポイントは3つです。まずは、収益が発生したタイミングで勝手に取られる税だということ。これが「源泉」の名前の由来です。もう一つは、総合課税のように給与と合算せず個別に計算すること。これが「分離」の意味です。税率は、所得税15%+住民税5%+復興特別所得税0.315%の、合計20.315%の一律です。

対象となるのは、だいたい下記のグループです。

- 上場株式の売買益(特定口座の場合)

- 預金などの利子

- 投資信託や株式の配当(※配当は総合課税も選択可)

- 外貨預金の為替差損

- 海外証券取引所での株式売買益(ただし損益通算はできない!)

一般的な「投資」でイメージするものが多く含まれていますね。これらは基本的に源泉分離課税になります。このグループ内では、損益通算や損失の繰越(3年)も可能です。これは、損を出したものと利益を出したもので合算して、合計の利益に対してのみ税金がかかるというものです。ただし、証券会社の特定口座内であれば自動的に損益通算をしてくれますが、複数の証券会社に口座を持っている場合は、確定申告をしないと通算できないのでご注意を。

なぜこの損益通算が重要かというと、A株で儲かって、B株で同額損した場合、損益通算できれば税金はゼロです。ところが、損益通算しないと、儲かった分には税金がかかり、損した分は税金ゼロ。合計で税金を払わなくてはならなくなるのです。

3つめ 申告分離課税 先物取引に係る雑所得等

最後に、申告分離課税(先物取引に係る雑所得等)を見てみます。こちらも税率は一律で20.315%。源泉分離課税と同じです。「申告」とついているのは、利益が出たときに勝手に課税されず、必ず自分で確定申告が必要になるためです。

対象となるのは、だいたい下記のグループです。

このグループの中では、源泉分離課税グループと同じように、損益通算と損失の繰越(3年)が可能です。ただし、源泉分離課税グループとの通算はできません。私は今年の損益で、源泉分離課税グループで利益、申告分離課税グループで損失、という状態になっており、このままだと合計で利益がないのに税金だけ払うということになりそうです。

ここまで、総合課税、源泉分離課税、申告分離課税の3つの箱を見てきました。その他にもいろいろな税金の種類がありますが、一般的な投資であればだいたいこの3つに入ります。そして、この先は税金の仕組みをどううまく活かすか? という段階に入ります。例えば、こんな取り組みがあります。

- 不動産投資の減価償却を生かして、本業の税金をへらす

- 外国税額控除を使って、海外株の配当の二重課税を取り戻す

- FXやCDFのスワップポイントや配当の課税タイミングを調整する

(4つめ)法人税

そしてさらに4つ目の究極の箱として「法人税」があります。私はまだ未トライですが、法人税では、投資先を問わずすべての損益を合算でき、さらに税率も(高いですが)シンプルだという特徴があります。そして、個人に比べて経費化できるものが幅広く認められています。

いずれ、法人化へも取り組んでみたいと思っています。

【投資に関係する税金をさらに詳しくひもといてみました。】

*1:この3つ以外にも相続税とか譲渡税とかありますが、普通の投資家はだいたい3つだと考えておけばいいと思います。ただし不動産関係は税金が最大のコストと言われており、さらにけっこう複雑なので別途よく調べる必要があると思います。