今回はGMOクリック証券で、VIX投資をやっています。ひさびさなので、証拠金も少なめで、かつレバレッジも抑えてリスクをあまり取らずポジションを取りました。

特段の理由があるわけでもないのですが、米国VIのポジションをクローズしましたので、結果をまとめておきます。取っていたポジションは、100単位×20枚になります。15.1ドルでショートを開始し、14.08ドルで決済しました。差額は22,644円(ドル円111円計算)になります。この間、価格調整額支払いがあり、21,780円を受け取っています。合計すると44,424円ですが、期間中為替レートの変動があったので実際の損益は44,787円でした。

用意した証拠金は、419,524円です。必要証拠金は63,134円ですから、660%の証拠金になります。米国VIをレバレッジなしで買うと333,000円といったところなので、0.5倍のレバレッジともいえるでしょう。米国VIの価格が32.5ドルまではロスカットされないだけの証拠金になります。リーマンショック級がこなければ耐えられる水準です。

証拠金に対するリターンを見ると、10.6%になります。ショートしたのが9月7日、クローズしたのが9月25日ですから、営業日ではほぼ12日間。年率換算すると212%のリターンでした。

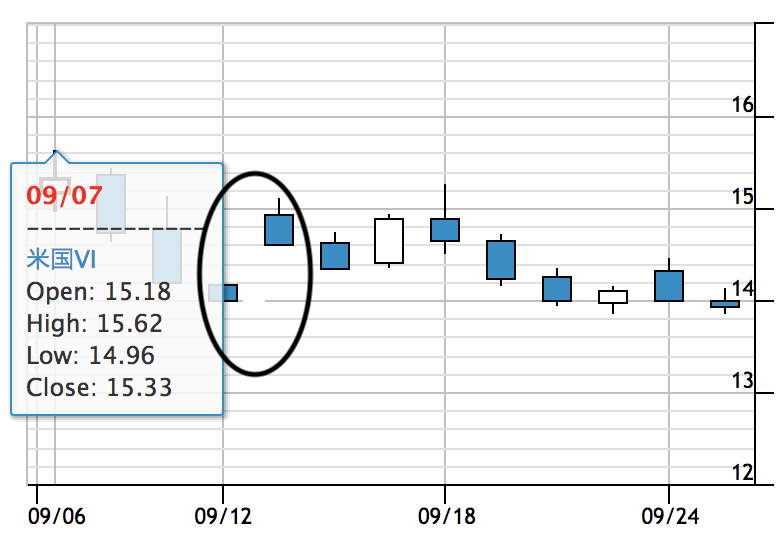

今回はVIXが落ち着いていただけでなく、12日間で下落したことからそこそこの利益を出すことができました。下記は、ポジションをとってからクローズするまでの米国VIのチャートです。丸をつけたのは価格調整額支払い日で、調整額分だけ米国VIの価格が上がっていることがわかります。

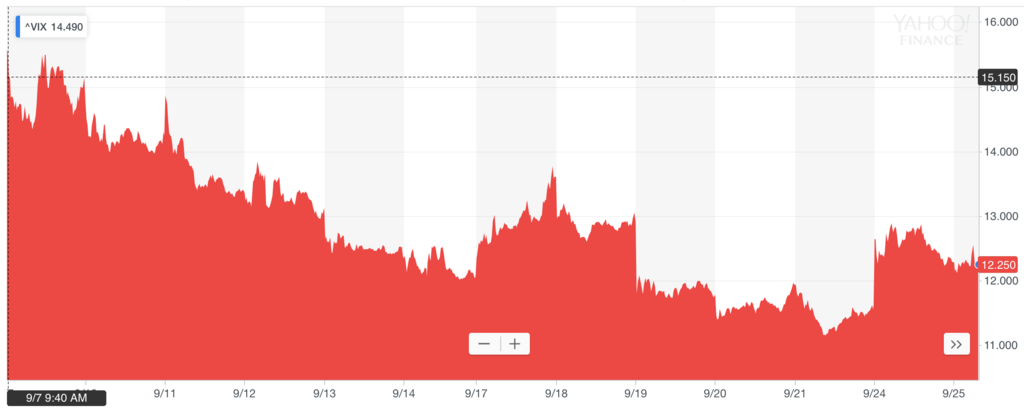

下記はVIX自体のチャートです。こちらは米国時間なので多少のズレがありますが、15ドル近辺から12ドルまで下落してきたことがわかります。VIXのポジションを持っておくと、株式市場の変動具合に敏感になるのがいいところですね。

前回のVIX投資では、コンタンゴによる減価を利益の源泉として投資していました。そのため、かなり長期間に渡る投資になりました。長期間を前提としていたので、レバレッジはほとんど効かせずにやってきましたが、それでも2018年1月のVIXショックでやられています。

今回は趣向を変えて、比較的VIXが平穏な状況の中で、15ドル近辺からショート、12ドル近辺でポジションをクローズするという作戦でしたが、思惑通りに行きました。

利益はわずか4万円ですが、もっと利益額を増やす方法は簡単です。証拠金を50万円ではなくもっと増やすのが一案。現資産額に対するレバレッジを0.5倍ではなく、もう少し高めるというのが二案になります。ただし、メインの投資ではないので、50万円前後の資金で、月に4〜5万円程度のリターンをこまめに取っていくという手法は、お小遣い稼ぎだと思うと悪くありません。再びVIXショックを食らっても、最大損失額は50万円ですし。

そういえば、SVXYが併合されていましたが、まだ書いていませんでした。次回、まとめておきます。

米国VIをショートし、併せて米国VIベアETF(SVXY)をロングしました。SVXYはインバースETFなので、どちらもVIXに対するショートポジションです。

7日経って、米国VIのほうで価格調整額が支払われました。コンスタントマチュリティのSVXYと違い、米国VIは月に1回ロールオーバーされるタイプなので、ロールオーバーと同時に先物の価格差分が支払われます。