昨年末に「ローンの借換を検討している」という記事を書きました。結果、無事に太陽光発電所について借換が実現しましたので、その顛末を何本かにわけて書きたいと思います。

実際に借り換えたほうがいいのかどうか?

以前、ローンの借換えを検討したときに提案を受けたのは、

- 期間 15年

- 金利 2.1%前後

- 金利タイプ 固定

こういう現状の条件に対し、とある地銀からこんな条件の提案です。

- 期間 19年*1

- 金利 0.925%

- 金利タイプ 変動(短期プライムレート連動)

- 手数料 登記費用20万+貸付金の5%

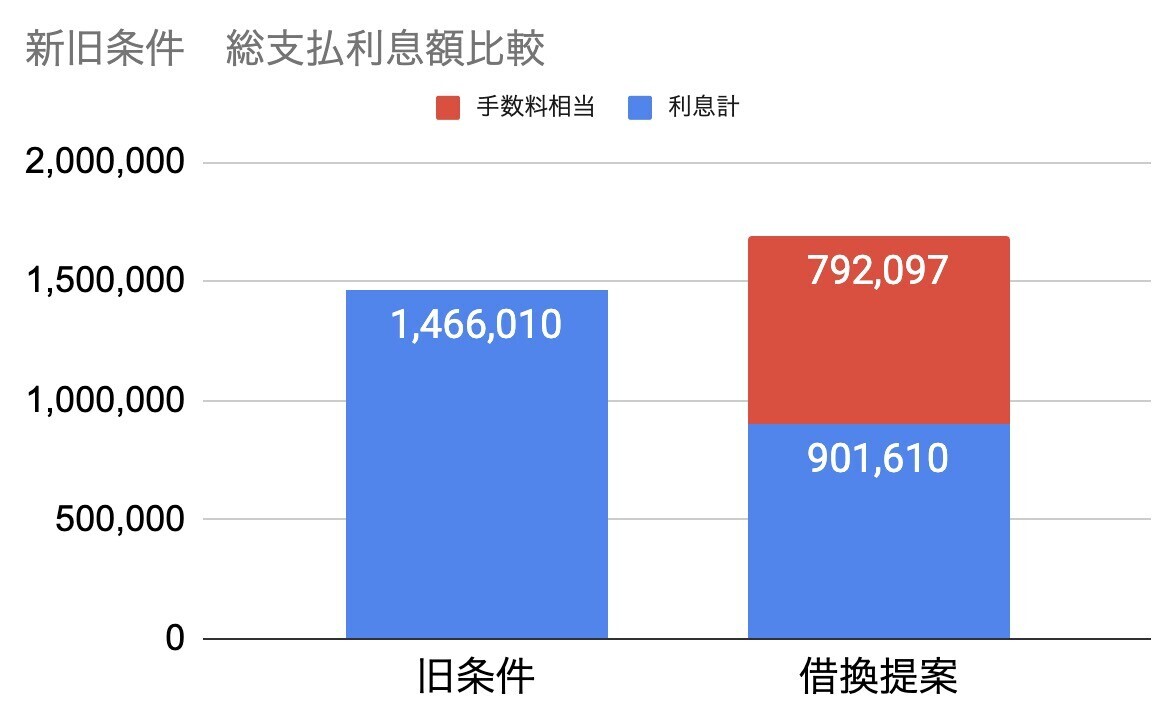

これの有利不利を下記の記事で検証しました。結論としては、金利は下がるものの、総支払額はわずかに増加。さらに固定→変動金利に変わります。

これは借り換える意味があるの? というところで、次に期間が長くなることのメリットを、割引率を交えて試算しました。割引率を使って、将来の支払いを割り引くことで計算すると、利息などの総支払額が大きくなっても、期間が長くなるほうが有利という場合が出てきます。

下記は、1000万円を2%で借り入れたとき、返済月数(横)と割引率(縦)によって、どう変化するかを計算したものです。30回=5年を基準としたときの変化で見ました。すると、割引率が大きいほど、また期間が長くなるほど、実質的なメリットが大きくなることが分かりました。

変動金利をどう見るか?

最大のキモとなるのは変動金利です。現在は2.1%の固定金利ですが、これが0.925%の変動金利となると、今後金利アップの影響を受けることになります。難しいことに、日銀はゼロ金利を解除して、利上げモード。すでに1回利上げをしていますが、今後も利上げが続くことはあっても、利下げは考えられない見通しです。

この点をシミュレーションに入れるために、3パターンのシナリオを用意しました。

- 現在条件:2.15%固定、残月132カ月

- 借換条件A:0.925%変動 残月180カ月

- 借換条件B:0.925変動、100カ月目から2% 残月180カ月

借換条件Aは期間内ずっと0.925%で行った場合で最良の条件です。借換条件Bは残期間の半分くらい、100ヶ月目から2%まで金利が上昇したときにどうなるかです。

これを実際の、ローン残高1184万円の案件に対して計算しました。その結果がこちら。この数字は返済額の割引現在価値なので、小さいほうが有利になります。

ざっと見ると、割引率が大きい≒その期間の想定運用リターンが大きいほど、現在価値が小さく有利になります。そして旧条件と借換の比較はどうかというと、金利が0.925%から上がらない借換Aならば、どの場合でも借り換えたほうが有利。ただし金利が上昇すると、借り換えないほうが良いという形です。

違いが分かりやすくなるように、旧条件に対する差をプロットしたのがこちらです。0の下側にある方が有利、上に飛び出るのは不利です。

借り換えAは、どの割引率でも常に有利。そして割引率が高いほうがより有利になります。金利が途中からアップする借り換えBは、割引率0.93%想定だと不利。割引率が上がると徐々に良くなって、3%までいくと旧条件よりも有利になります。

どのように考えたか

これらの試算を元にどう考えたか、まず借換をしてもあまり有利にはならないということ。そのため、ボーダーライン上が多いということです。まず、金利2.1%のローンと2.15%のローンがありますが、借り換えるなら2.15%のローンのほうです。

それから、借り換えることの最大のメリットは期間が長くなること。借換時の期間の計算は、現在の期間+●年というものではなく、FIT期間終了の1年まで。つまり現在の残ローン期間が長いほうが、より期間を長く伸ばせることになります。なので、返済が進んでいる物件は避けたほうがいい。

また不動産の担保登記が必要になりますが、これは固定金額なので、ローン金額が大きいほうが手数料のインパクトを減らせます。残っているローン金額が小さいと手数料してしまうわけです。

そうした前提で、手持ち物件をすべてシミュレーションしたところ、筑西と石岡の茨城の物件を借換候補として打診することにしました。さてどうなったか……。それはまた次回に。