ぼくの投資は年10%の利回りをターゲットに安定してコツコツと積み上げることです。いくつかハイリスクな投資も行っていますが、セミリタイアを見据えると安定した配当(分配金)を出してくれる投資先は重要です。

今回は、平均的に9%前後の分配金を毎年稼ぎ出す米国の企業、Ares Capital Corporation(NASDAQ:ARCC)について紹介します。

★コロナショック時の最新情報を書きました。

驚異の9%配当を継続

まずは何をともあれ過去の配当実績です。ARCCの配当実績(Dividends)のページから。同社は4半期ごとに配当を出しており、タイミングは3月、6月、9月、12月のほぼ末日になります。配当落ち日(Ex-Devidend Date)は同月の11〜14日です。

上記画像の「Amout」を見てください。毎四半期ごとに0.38ドルの配当(Dividend)が継続して支払われているのがわかると思います。2004年の上場以来、継続して高配当を続けており、上場直後は0.3ドル〜0.34ドルでしたが、その後0.4ドル台まで上昇、0.35ドルを経て、この数年は0.38ドルを堅持しています。

一方で株価はどのような動きかというと、リーマンショック時に大きく下落したものの、すぐに復活し、ずっと横ばいという形です。

現在の株価は16.89ドル。1株あたり0.38 ✕ 4 →年間1.52ドルの配当ですので、実に8.9%もの配当を実現しているわけです。

キャピタルゲインではなくインカムゲイン狙い

ARCCは米国でBDC(Business Development Company)という枠組みで運営されている企業になります。

銀行融資を受けにくい中小企業に対して融資や出資という手段で金銭的や経営面でのサポートを行い、金利支払いやサポートする企業の上場などでのリターンを得ます。いわば、ベンチャーキャピタルやプライベートエクイティファンドのような立ち位置になります。

また、REITなどと同様に、下記の制約がある代わりに法人所得税を免除されます。これにより、投資先からの収益のほとんどを投資家に還元できる仕組みになっています。

- 利益の90%以上を配当する

- 資産の最低70%を法律で定めた適格投資対象に投資

- 1銘柄あたりの構成比率を全体の25%以下に

- 借り入れ金は、自己資本の2倍まで

このような構造のため、事業から得た収益は基本的に投資家に還元しており、株価は上がらず(キャピタルゲインは期待できない)、高配当(インカムゲイン狙い)となっています。

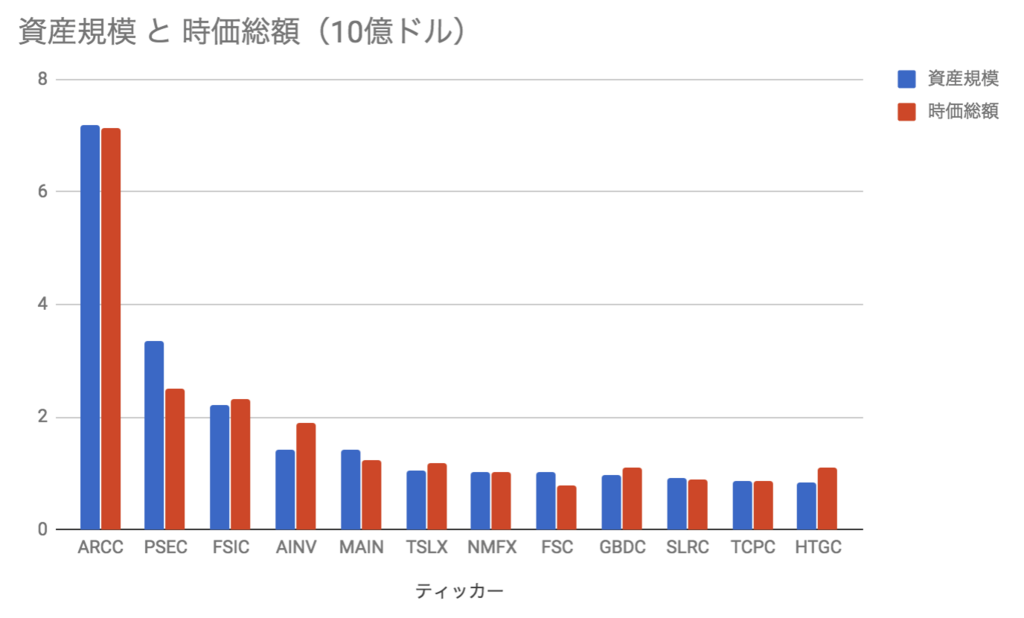

ARCCは最大のBDC

米国にBDCはいくつかありますが、ARCCは最大のBDCです。BDC INVESTER.comのデータを元に規模感をグラフにしてみました。

また規模を活かして高効率となっており、ARCCのグラフでは他のBDCやハイイールド債インデックス、またローンインデックスに対して高利回りであるとうたっています。

投資先はヘルスケアサービスの24%を最大業種とし、各業界の360社に分散投資されています。また、投資商品としてはシニアローン*1が76%を占めており、中小企業向けの投資の中では比較的安全なところへの投資をメインにしています。

中小企業向け融資のため経済混乱時は暴落

中小企業のような不安定なところへの貸付がメインのため、リーマンショックのような経済混乱時には大きなリスクを持ちます。貸付先が倒産すれば貸付元本もなくなるからです。そのため、ARCCもリーマンショック時は大きな株価下落となりました。

平時こそ株価は比較的安定していますが、2009年のリーマンショック時はなんと株価は3.4ドルまで下落しています。リーマンショック前の高値が20ドルでしたので、なんと83%の下落です。

その後、約1年で16ドルを回復していますが、この下落は怖いですね。一見安定しているように見えますが、このように大きなリスクを伴います。他にもBDCはありますが、リーマンショックのような状況がありえることを考えると、資産規模の大きな最大手であることは安心感があります。

ぼくの場合、セミリタイアを視野に入れ、キャピタルゲイン狙いから徐々にインカムゲイン狙いにポートフォリオを組み替えています。現在のところ、ARCCの組入比率は資産全体の5%程度まで増加させています。

【改めてARCCのリスクをまとめました】

【2018年12月の暴落時にARCCがどうなったかです。】

【ARCCと並びPFFは安定高配当銘柄として有名です】

*1:企業への貸付は、シニアローンとメザニンローンに分かれます。シニアローンは普通の貸付です。メザニンローンとは、返済の際にシニアローンが優先される代わりに高金利となっている貸付です。メザニンは、日本語でいうと劣後ローンや優先株式となります。B/Sで見ると、一番下に自己資本があり、一番上に借り入れ金が来ますが、メザニンは返済優先度が低いという意味で資本に近い位置づけのため、その中間にあるためメザニン=中二階 という表現で呼ばれます。