株価大幅下落もあったので、以前から関心を持っていた高配当ETFをチェックしています。有名なものだと、バンガードのVYM、ブラックロックのHDV、ステートストリートのSPYDあたり。そして、ウイズダムツリーのDHSとバンガードのDVYをチェックしてみました。

- 高配当ETFとはどういうものか

- 各ETFの銘柄選定方針

- 配当利回りとリターン

- 各ETFの組み込み方針

- セクターの比率を比較する

- コロナショックでどこまで下がったか

- 不景気の時代ならどうなのか?

- 高配当ではなく公共事業セクターを買えばいいのでは?

高配当ETFとはどういうものか

高配当ETFとは、市場の中から高い配当を出す企業を集めてETFにしたものです。いずれも、株価成長というより配当額を重視しています。インデックスというより、スマートベータであり、言い方を変えればアクティブファンドだともいえますね。

まずはそれぞれの概要からチェックしていきます。参考としてS&P500インデックス連動のVOOを入れました。3大運用会社バンガード、ブラックロック、ステートストリートの各社が出しています。この中でよく比較されるのが、VYM、HDV、SPYDですね。

いずれも経費率は0.06〜0.08%。非常に低くなっています。純資産総額であるAUMはけっこう開きがあり、VYMが最も多くなっています。もっとも、SPYDでも2000億円以上であり、十分な大きさといえるでしょう。ADVは Average Daily Volume(平均日次売買高)です。1ヶ月平均の数字を載せました。

DVYとDHSは経費率が5倍近く高いですが、それでも0.4%以下。低いレベルだといえます。DVYはHDVの2倍以上の運用額があるんですね。

各ETFの銘柄選定方針

それではそれぞれのETFの特徴を見ていきます。まず最も重要な、銘柄選定方針です。それぞれ考え方の違いはありますが、まずは対象が米国全体なのかS&P500(相対的に大型)なのか、そして不動産関連(主にREIT)を含むかどうかです。

REITはその性格からして配当が大きくなりがちですが、これを見ると、VYM、HDV、DVYはREITなど不動産を組み込みません。また、SPYDだけがS&P500銘柄から選定しており、比較的大型企業が多いことが分かります。

また、VYMはVOOなどと同じく、一般的な時価総額加重平均で組み込み比率を決めていますが、ほかは違います。SPYDは金額均等、つまりすべての企業を同一比率で組み込んでいます。ざっくりいうと1社1.23%ずつになります。

ほかは配当加重です。これは、配当額に応じて組み込み比率を増やすという方式ですね。当然のことながら、高配当銘柄ほど比率も増えるので、全体として配当額の増加に貢献します。

配当利回りとリターン

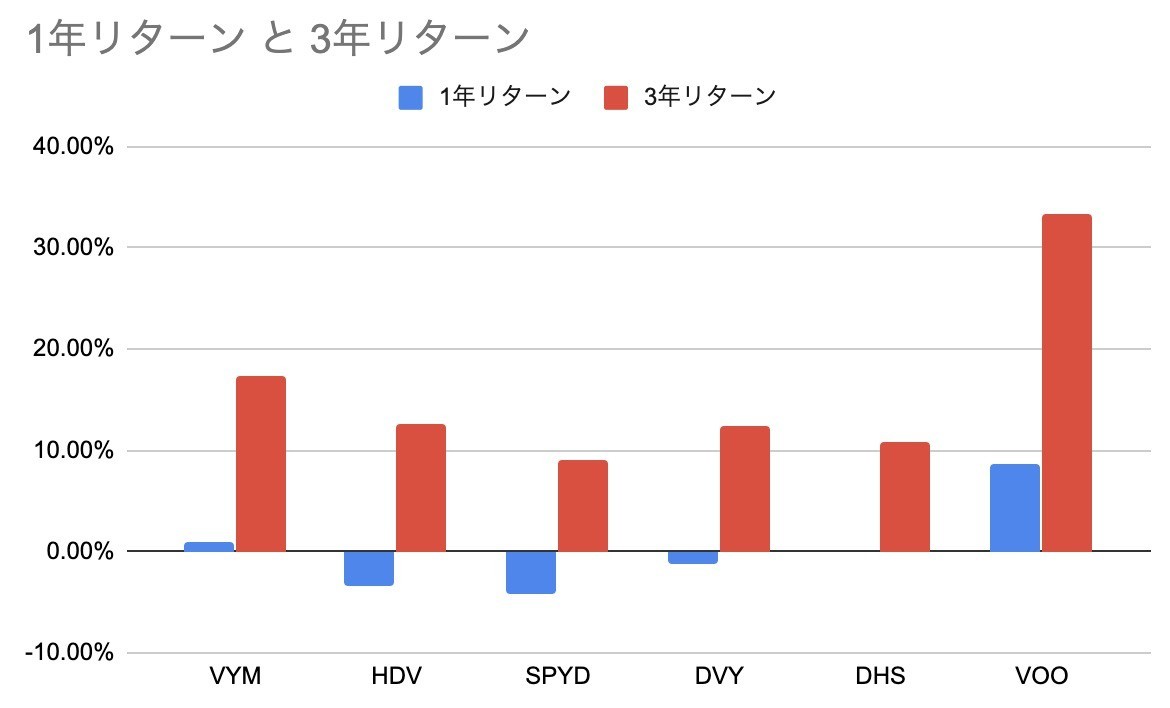

続いて配当利回りとリターンをみます。直近で最も高配当なのはSPYD、最も低いのはVYMですが、VOOの1.5倍程度あります。

一方で、リターンは正直ぱっとしません。VOOが直近1年でもしっかりリターンを出していて、3年リターンでは30%を超えているのに対し、高配当ETFのリターンは今ひとつです。

各ETFの組み込み方針

VYMは時価総額加重平均が特徴

連動指数は、FTSE High Dividend Yield Indexです。

米国株のFTSEグローバル株式インデックス・シリーズ(GEIS)及び(リートを除く)最高の配当利回りの株式が含まれています。

対象は全米銘柄ですが、中でも大型株を中心に、予想配当利回りが市場平均を上回る銘柄で構成するということです。 組み込み比率トップはJPモルガンチュース(JPM)で3.8%、2位がJohnson & Johnson (JNJ)で3.7%、3位がProcter & Gamble Co 8PG)で2.9%です。

HDVは頻繁なリバランス

連動指数は、Morningstar Dividend Yield Focus Indexです。

比較的高い配当利回りを一貫して提供している米国証券の厳選されたグループのパフォーマンスを測定するように設計されています。

財務の健全性が高く、継続的に平均以上の配当を出すと判断された、利回り上位75社をピックアップしています。モーニングスター基準で競争力のあるビジネスモデルを持ち、デフォルト懸念が小さい上位50%、またビジネスモデルが弱くともデフォルト懸念が小さい上位30%が対象です。つまり、まずファンダメンタルズで足切りし、その上で配当利回り順にピックアップしているということです。

VYMと違い、配当金加重平均なので配当利回りの高さが比率の多さに直結します。組み込み比率トップのAT&T(T)が10.3%含まれていたり、2位のExxon Mobil Corp (XOM)が8.29%入っているあたり、特徴がよくわかります。

また年4回、3カ月に1度の大規模なリバランスをするのがHDVの特徴です。現在の組み込み銘柄トップはAT&Tですが、19年夏までは不動の一位はExxon Mobil Corp (XOM)でした。

この頻繁な銘柄変更をポジティブに捉えるか、ネガティブに捉えるかがHDVを評価するポイントになりそうです。

SPYDは均等比率で80銘柄を保有

連動指数は、S&P 500 High Dividend Indexです。

S&P500のうち配当利回り上位80社のパフォーマンスを追跡するように設計されています。インデックスのすべての株式は、すべてS&P500に含まれているため、大企業株式です。

S&P500のうち配当利回り上位80社をピックアップしたものです。それぞれを均等比率で持つという変わった特徴を持ちます。多少組入比率のばらつきはありますが、均等比率というのはリスクを分散するという意味ではいいですね。

REITが入っているという点には注意です。

DHSはHDVに近い内容だがより分散

連動指数は、WisdomTree Equity Income Indexです。

WisdomTree Equity Income Indexは、WisdomTree Dividend Indexから選択された高い配当利回りを持つ企業の、ファンダメンタルズで重み付けされたインデックスです。指数測定日において、WisdomTree Dividend Index内の時価総額が少なくとも2億ドルで、過去3カ月間の1日の平均取引量が少なくとも200,000ドルである企業を、配当利回りによってランク付けします。

配当利回りが高い上位30%をピックアップということで、VYM並みに組み込み銘柄が多いのが特徴でしょう。方向性としては、組み込み銘柄数こそ違いますが、HDVと似ているようです。

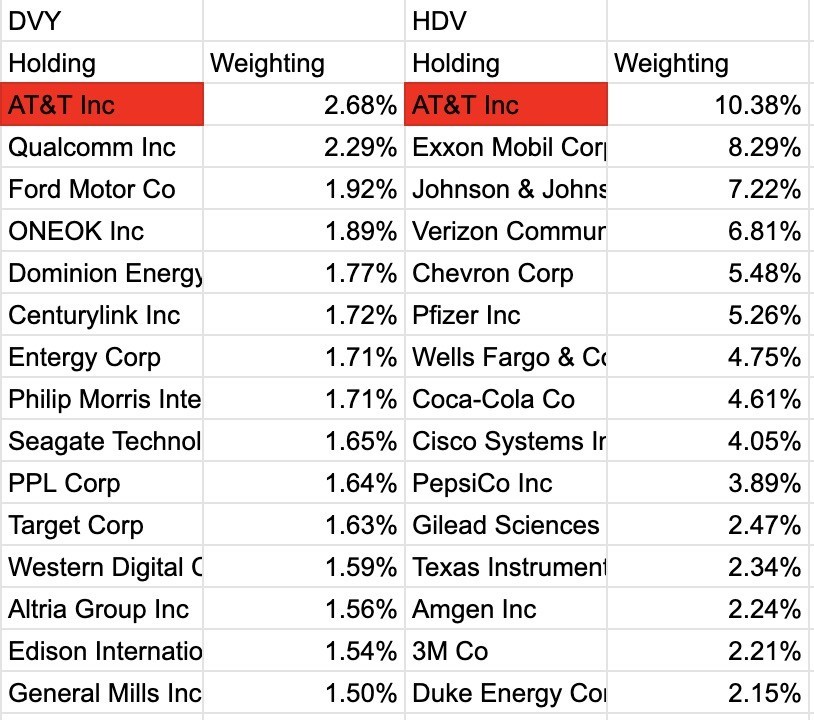

下記は両者の10までの組み込み銘柄を比較したものです。top10で比べても、これだけの銘柄が重複しています。

DVYは100社に広く分散

連動指数はDow Jones U.S. Select Dividend Indexです。

1株当たりの配当成長率、配当性向の割合、および1日の平均取引量によって株式を選別し、株式は配当利回りに基づいて選択されます。

DVYはHDVと同じくブラックロックが運用する高配当ETFです。 HDVとの多きな違いは、EPS、DPS、配当性向でスクリーニングしたのち、配当利回りが高い上位100社をピックアップした点です。

下記は、DVYとHDVの組み込み銘柄上位10社の違いです。組み込み銘柄数はさほど変わりませんが、DVYのほうが上位銘柄の比率が小さく、また組み込み銘柄はTop10内だとAT&Tを除いて重複していません。

セクターの比率を比較する

では各ETFの組み込み銘柄セクター比率をチェックしましょう。産業を11種類に分類したもので、それぞれ景気ごとに強弱があると一般に言われています。

5種類の高配当ETFのほかに、参考としてVOO(S&P500)の比率も入れました。

一見して、金融が高めのVYM、エネルギーの多いHDV、景気連動消費財と不動産を多く含むSPYD、公共事業の多いDVY、広範囲に分散されているDHSという特徴が見て取れます。

コロナショックでどこまで下がったか

赤いS&P500と比較すると、いずれも上方の伸びは渋く、落ち方は激しいことが分かります。どのETFが有利という感じでもないですね。

2016年からのデータを見てみましょう。配当再投資なしのデータです。S&P500が年平均9.3%の成長をしているのに対し、HDVとSPYDは3%台とふるいません。

一方で、下落はというとS&P500のワーストイヤーが▲8.3%なのに対し、いずれも二桁のマイナスです。そして、最大ドローダウンはS&P500とさして変わりません。シャープレシオもいずれもS&P500にかないません。

そしてこの傾向は、配当再投資してもあまり変わりません。下記のPortforio1はVYM、2がHDV、3がSPYDです。配当再投資しても、S&P500に負けています。

ちなみにこの傾向は、DVY、DHSでも同じです。下記は配当再投資時の、HDV(P1)、DVY(P2)、DHS(P3)、そしてS&P500です。期間は2012年からとなっていますが、こちらもS&P500に負け続けです。

不景気の時代ならどうなのか?

これだけ見ると、高配当ETFを買う理由がありませんね。すべてにおいてS&P500の下位互換です。キャピタルゲインよりも配当が好きという人以外は、高配当ETFを選ぶ理由が無いように見えます。

でも2012年以降といえば、株高が継続した年でした。もっと前から遡るとどうでしょうか。これらのETFが組成されたのは、いずれもリーマン以降なので古いデータがありません。そこで、各ETFの代表的なセクターである、金融セクター、エネルギーセクター、公共事業セクターの状況を見てみます。

金融セクター(XLF、P1)、エネルギーセクター(XLE、P2)、公共事業セクター(XLU、P3)という表示です。配当再投資で見ています。

おお、直近こそ急落しているものの、継続的にエネルギーセクターが高いパフォーマンスを得ていたことが分かります。また公共事業セクターは安定的に増加してS&P500を年平均成長率でも上回っていることが分かります。

リーマンショック直後までのパフォーマンスはどうでしょう。やはりエネルギーセクターが強く、公共事業セクターもS&P500を上回っていることが分かります。

リーマンショックを起点とした場合、どうでしょうか。今度はエネルギーがボロボロで、トップはS&P500ですが、ここでも公共事業セクターが頑張っていることが分かります。

高配当ではなく公共事業セクターを買えばいいのでは?

そこで気になるのが、高い配当とディフェンシブなポートフォリオを持ちたいなら、公共事業セクターETFを買えばいいのでは? という疑問です。そこで、VYM(P1)、HDV(P2)、XLU(P3)を、再配当ありでプロットしてみました。

なるほど、トップはS&P500で、それにキャピタルゲイン志向もそこそこ持つVYMが続きます。ただし、XLUも僅差で3位。しかもワーストイヤーはXLUが最も成績がよく▲4.91%でした(他は11%以上、S&P500は▲8.2%)。そもそもS&P500との相関は、XLUが最も小さく0.24です。

配当額は? というと、VYM(P1)、HDV(P2)、XLU(P3)と見ると、ほぼ遜色ないことが分かります。

ちなみにXLUは、経費率は0.13%でVYMなどと比べると少し高いことが分かります。しかしディフェンシブという意味ではディフェンシブですね。高配当ETFを調べてきましたが、面白い結論になりました。