収益不動産の引き渡しが近づいてきました。物件を所有するにあたり、決めなくてはいけないのが火災保険です。前回は、一冊本を読んで「やっぱりよく分からなかった」感じだったのですが、今回方針を決めて決定しました。

東京海上日動の住まいの保険

今回選択したのは東京海上日動の「住まいの保険」です。残念ながら、いろいろな商品を比較検討したというわけではなく、時間がなかったこともあり、紹介いたただいた保険代理店が取り扱っていたのがこれだけ、という消極的な理由です。

ただし、居住者向けの火災保険のところでも書いたように、「偶然な破損事故等」へ対応できる保険になります。

考慮しなくてはいけないパラメータは3つ

代理店とやりとりして分かったのは、火災保険を決めるに当たっては、大きく分けて3つの点を決めなくてはいけないということです。このそれぞれが、金額と補償に直接影響します。

1つが「評価額」。これは建物をいくらで評価するか?というもので、保険会社が決定します。もし火災などで全部燃えてしまっても、この評価額が保険金の上限になります。

2つ目は「保証内容」と「特約」。基本的に、火災、風災、水災は付いているのが普通ですし、地震保険も入れるのが基本です。しかし、盗難水濡れや破損などはオプションなので、決める必要があります。さらに賃貸住宅オーナー向けの特約もあります。

3つ目は「期間」です。契約期間として5年と10年があり、それぞれ金額が違うだけでなく、支払い方法や解約時の返戻金も異なります。

評価額は抑えた

まず1つ目の評価額です。これは東京海上日動の場合、「新築費単価法」という方法です。建物の延べ床面面積に対し、平米あたりの単価をかけて評価額を算出しています。そして、それに対して、プラスマイナス30%の範囲で、加入者が自由に設定できます。

100平米の建物なら、例えば単価が30万円/m2で3000万円。これに対して、3割変動なので、2100万〜3900万円の間で設定できるわけです。そして保険料は、ほぼこの評価額に比例します。正確にいうと、保険料は「建物」+「地震」+「特約」で構成されていて、このうち建物と地震は評価額にほぼ連動するということです。特約は、あまり評価額に影響を受けません

ちなみに僕の場合、場所的にも構造的にも建物と地震のリスクが高く、ここの変動が合計保険料に大きく影響します。地震のリスクが少ない地域や、火災になりにくいRCなどだとまた違うんでしょうね。

さて、こちらに関しては、最も評価額を抑えることにしました。土地の値段は地域によって大きく異なりますが、建物の工事費はそれほど違わないはず。そして、国土交通省の建築着工統計調査報告の「居住専用建築物」のデータを見ると、次のようになっています。

ここから再建築時に必要になる費用がざっくり計算できます。これを計算してみると、「新築費単価法」で計算したもののミニマムにしても、まだ20%以上の余裕があるんですね。つまり、全壊してしまっても、再建築に必要な費用は保険でまかなえるだろうということです。

もちろんリスクもあります。例えば、ガレキを処分するには費用がかかります。また、地震保険の支払い金額は、この評価額の半分が上限です。つまり、地震で全壊に近い状態になったら、足りなくなるリスクが高いということです。このあたりは選択ですね。

ちなみにどのくらい保険料が変わるかというと、計算値+30%のフルフルマックスの場合に比べて、計算値ー30%のミニマムだと45%保険料が安くなります。だいたい2倍変わるということです。

想定する家賃収入に対して、フルフルマックスだとなんと2.7%も保険料で持って行かれることになります。これがミニマムだと1.47%まで下がる計算です。リスクは取っても、この違いはけっこう大きいですね。

特約はフルフル

2つ目の特約については、特に賃貸住宅オーナー向けの特約をフルで付けました。火災保険の活用法として、突発的な事故が起こったときの対応がありますが、これらは保険金額があまり高くない割に、頻度はそこそこあると聞いたからです。

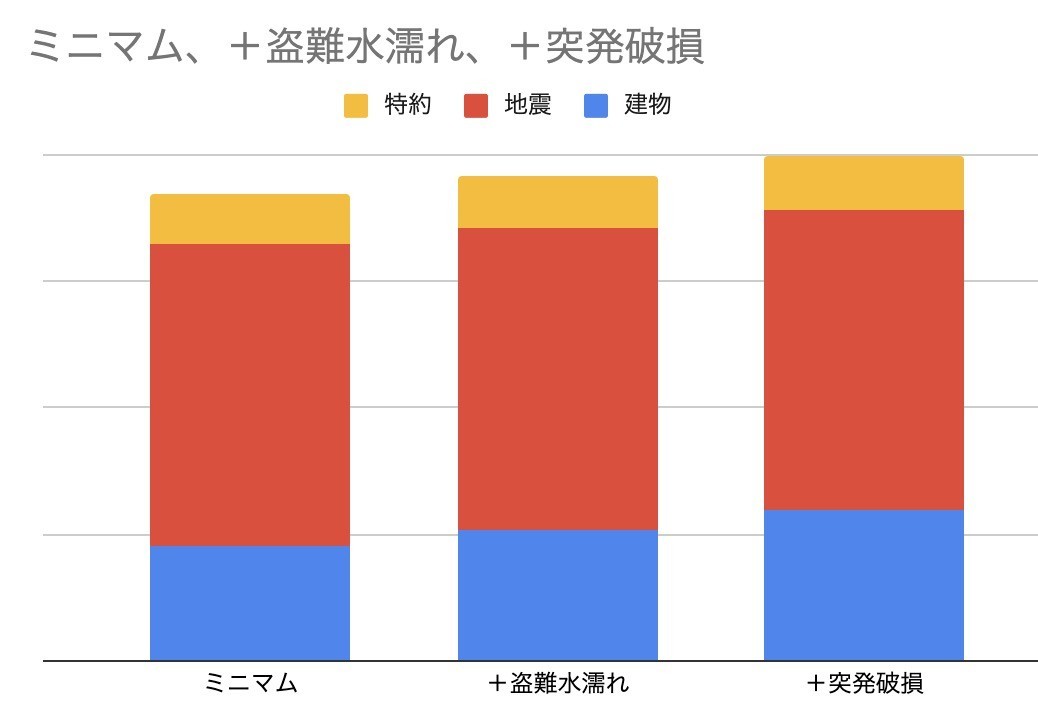

一応、選択肢としては、火災、風災、水災+地震保険がついた基本ミニマムセットと、それに「盗難、水濡れ」を追加したもの、さらに「突発破損」も加えたフルセットの3種類がありました。

特約部分についてはどれでも変わらず、基本的に建物と地震の部分に差が出ます。具体的には、+盗難水濡れで4%アップ、+突発破損でさらに4.1%アップでした。

期間は10年一括

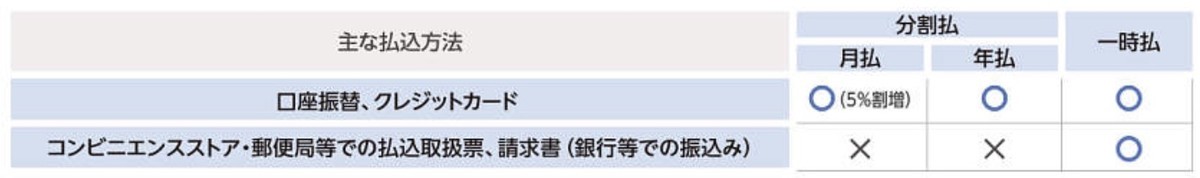

保険料の支払い方法も選択の余地があります。大きく分けて「月払」「年払」「一括払」があり、さらに期間は5年間と10年間の2つがあります。

まず期間については、5年よりも10年の方が20%ほど安くなる見積もりでした。さらに、火災保険、地震保険ともに今後の値上がりが想定されます。保険料は地域によって異なりますが、全体として値上がり傾向にあります。

2018年5月には平均で5.5%値上がりました。

さらに2021年1月には平均で4.9%の値上げです。

風水害などの自然災害被害が昨今増加していて、それが保険料に反映されているわけです。こうした値上がりが想定される場合、長期の保険を組むことで、現時点の保険料のまま保障を受けることができます。

さらに、2022年度にも契約期間が現行の10年から5年に短縮される見通しです。これは、保険料の見直しを素早く反映することが狙いです。こんな中ならば、長期で契約しておくにこしたことはありません。ただし、地震保険だけは5年が契約上限なので、5年たったら値上がり/値下がり分を再度決済する流れになります。

ちなみに、10年の契約の場合、たとえ途中で解約しても、残年分は月割で返金されます。仮に5年で物件を売却することになれば、半額が戻ってくるわけです。

ただし、すべてにおいて長期のほうがいいというわけではありません。10年契約の場合、年払いなどが選択できず、初期一括払いしか選べないからです。つまり、期間の利益を失うことになります。ここは考え方次第ですね。

さらに、東京海上日動の場合、支払いにクレジットカードが利用できます。これはつまり、ポイント還元の対象になるということです。

ぼくの場合、最初「3%還元のLINEクレカで払ってしまおうか?」と思ったのですが、よくよく考えると、LINEクレカは保険料は一回5万円までがポイント還元の上限でした。というわけで、しばらく眠っていた2%還元ほぼ制約なしのリクルートカードプラスの出番です。こちらで決済し、2%還元を受けつつ、10年分保険料を支払いました。

意外にコスト負担重い火災保険

不動産投資のコストとして、退去リスクと客付けコストはよくいわれます。また、家賃の5%程度の管理料が管理会社に必要になることも一般的ですね。

でも、保険料もけっこうなコストです。これはRCよりも木造のほうが高くなる模様。評価額マックスだと、実に賃料の2.7%もかかるわけです。今回評価額を抑えて1.5%としましたが、それでも小さくはありませんね。

少し調べただけですが、意外と奥の深いのが保険でした。