毎月以降例の投資成績とポートフォリオ紹介ですが、4月は収益不動産の購入があったために、大きな変化がありました。また、全セグメントが好調で、月間にして資産は8%増。それではセグメントごとに確認していきます。

全体は8%増

資産全体は3月末からさらに8%増加しました。年初来ではすでに24.4%も増加しており、なんというかバブルの恐ろしさを身にしみています。いや、増えすぎでしょ?これは。2017年の夏から、約4年で資産倍増なので年平均リターンはざっと20%という感じでしょうか。

セグメント別リターン

+8%を5つのセグメントに分けて見ていきます。今回もたいへん好調に推移したのはヘッジセグメントです。月間で17%増であり、年初来ではすでに2倍になっています。リアルアセットが大きく増えましたが、これについては後述します。

セグメントごとの比率は次の通りです。太陽光と不動産を合わせたリアルアセットが28%に達し、大分マルチアセット分散が効いてきました。代わりに、現金同等物であるオルタナティブの比率は8%を切ってしまいました。

比率を加味した、セグメントごとの月次リターンへの貢献はこうなっています。今回は不動産の貢献が大きいですね。

セグメントごとのボリューム推移です。株式は徐々に拡大し、リアルアセットとヘッジが急拡大してきました。現金同等物のオルタナティブはかなり減りましたね。

株式セグメント +4.9%

では5セグメント個別に見ていきます。まず株式は4.9%の増加となりました。貢献したのはグロース株です。実に月間で10%を超える成績でした。日本株はマイナス。なかなか日経平均3万円の壁は厚いですね。

グロースの中身は、Google、Amazon、Facebookです。4月末にそれぞれたいへん素晴らしい決算を発表し、株価も上昇です。実は年初来だと、最もパフォーマンスがいいのはGoogleで、34%もの上昇となっています。

売買はそのほかに、エポスカードによる「ひふみプラス投信」の積立、楽天カードによる「楽天バンガード全世界株式」の積立を継続です。資金確保のため(決して利確ではありません)に、両方ともいったん全売却しましたが、積立自体は継続しています。

株式ポートフォリオ比率は次の通り。

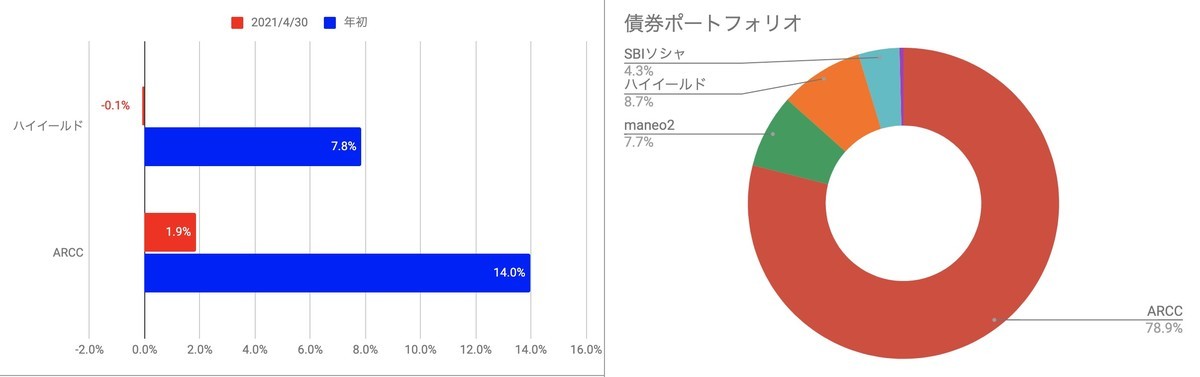

債券セグメント +0.4%

債券セグメントは次の通り。一応、ARCCが1.9%上昇して19.25ドルとなり、ATHかな?という感じなのですが、ほかがあまりに上昇しすぎていて、今ひとつ上がった感じがありません。

リアルアセット +15.7%

今回リアルアセットは15.7%増と大幅アップです。といっても、その多くは、新たに収益不動産を購入したことが影響しています。これまで、手付金など支払った簿価ベースで総資産に計上していましたが、下記の条件でDCF評価した金額を計上しました。

- 10年後売却前提

- 賃料、売却時価格は所定の低下率

- 割引率は今回の投資で期待する利回りである6%

- 10年後までのCFを割り引いて、NPVを算出

不動産の資産化を除くと、増分は+10%となっています。またこれによって、東小岩収益不動産の資産額が、リアルアセットの半分となりました。これはこれで、かなり分散された資産状況になった感じです。

では、太陽光発電所はどうだったかというと、こちらも順調に資産価値を増加させています。白子が3カ月いすみが4カ月を経過し、この期間の発電実績を外挿して将来CFを調整し、DCF評価を再計算しています。

各発電所のDCF評価額の推移はこんな感じでした。ほぼ同クラス(98kWレベル)なのに、評価額が倍以上違うのですから、太陽光発電所も面白いものです。そして評価額は、だいたい新しくなるにつれて高くなっています。なんででしょう? パネルが新しいからでしょうか?

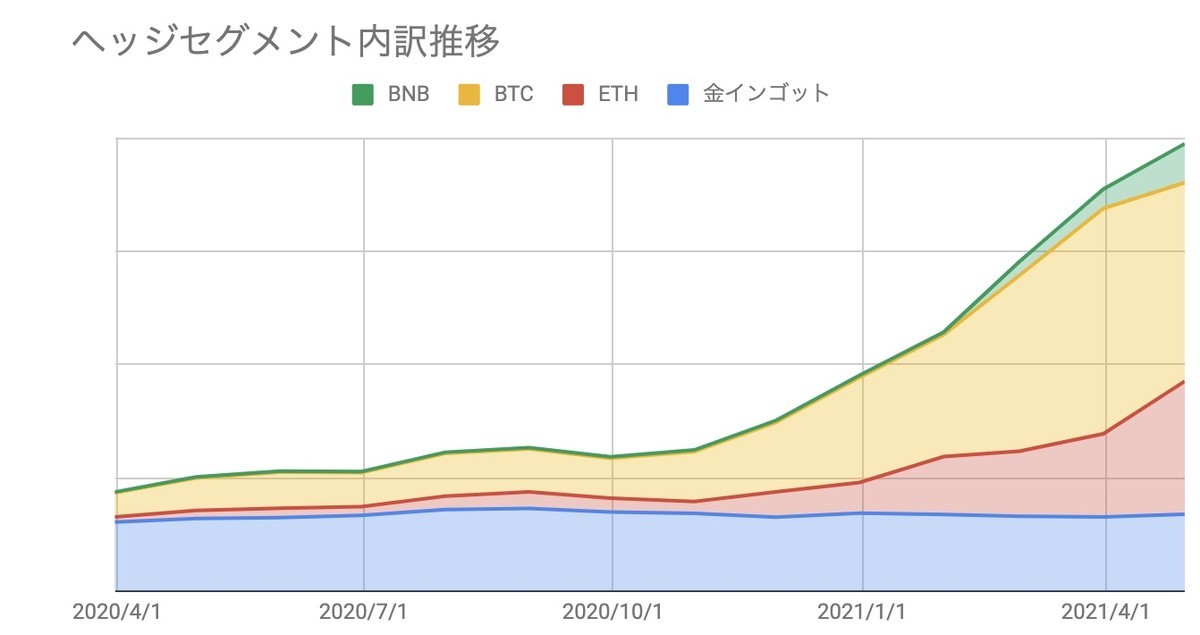

ヘッジセグメント +17.2%

もう一つ、今月気を吐いたのが引き続きゴールド+仮想通貨のヘッジセグメントです。全体で+17%。銘柄個別のグラフを見るとここだけ桁がおかしくなっています。下記のとおり、BinanceCoin(BNB)は先月から2倍に。Ethereum(ETH)も60%増です。Bitcoinは11%の下落、そして金は久々に3.6%増加しました。

Bitcoinは一時700万円まで増加したのちに、500万を切りそうなところまで下落。そこから再び640万円程度まで上昇しました。Bitcoinが足踏みする中、EthereumやBinanceCoinといったアルトコインの季節がやってきました。

仮想通貨全体の時価総額は約2兆3000ドルに上昇。そして、Bitcoinの占める比率(ドミナンス)はついに50%を切りました。

思い出すのは、17年の仮想通貨バブルです。下記は、長期の仮想通貨ドミナンスの推移です。ICOブームでアルトコインが勃興し、一時Bitcoinのドミナンスは32%まで下がったのでした。

直近だと、Bitcoin、Ethereumの1位、2位は不動ですが、3位にBinance Coinが入り、さらにそれが増えてきています。そこに、XRP、Tehter(USDT)、そしてDogecoinが来るというランキングです。LiteCoinなどを全部処分してEthereumに替えた判断を褒めてあげたいですね。Binance Coinは、長期的な展望を見据えてちょっとだけ持っていたのですが、ここまで上昇するとはちょっとびっくりです。

下記はBinance Coinのチャートですが、驚くべきことはこちらの縦軸は対数だということです。

そんなわけで、Bitcoin+Ethereum+Bitcoin Coinという僕のポートフォリオは大正解ですね。下記のように、年初来で見ても軽く2倍に増加しています。

ちなみに4月には、不動産の頭金の用意のために、Bitcoinの約2割を売却しています。売却時のBitcoin価格は660万円だったので、まぁ悪くない額だったとは思います。その後、520万円くらいで買い戻せればもっと良かったのですけど。

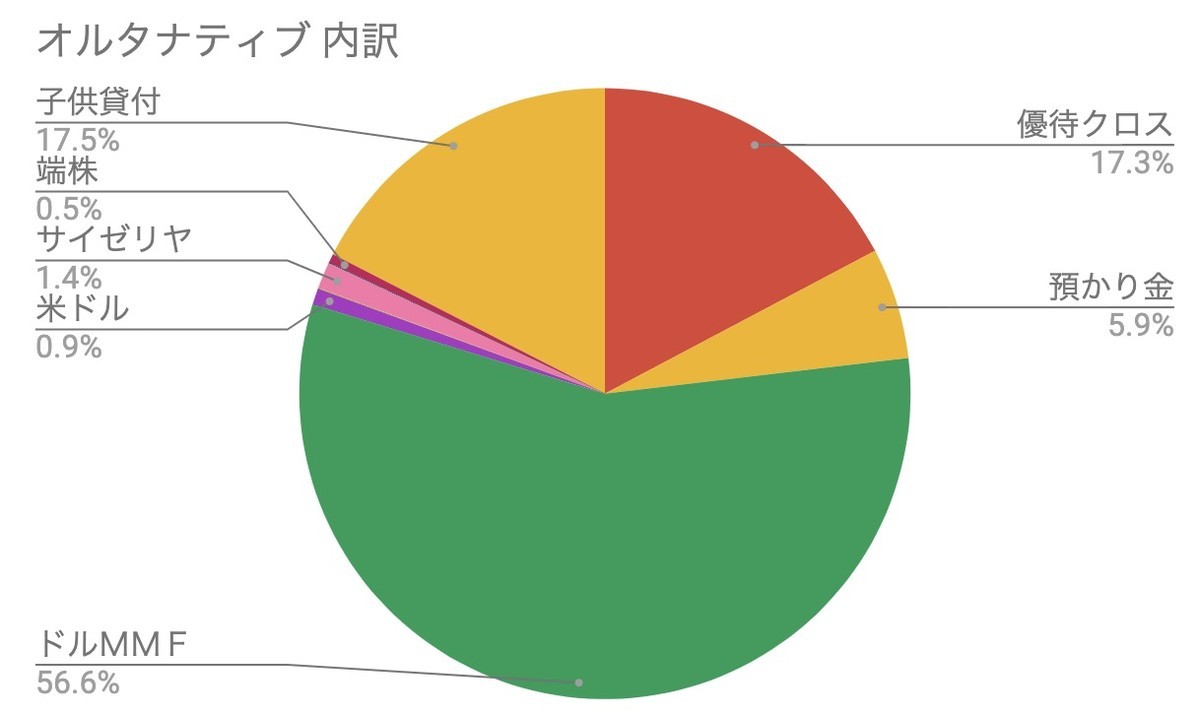

オルタナティブ ▲0.04%

現金同等物のオルタナティブは▲0.04%でした。3月の大優待祭りも終わり、不動産にかかりきりで大したアクションもできていませんでした。年初来の補正リターンは現在▲1%です。

オルタナティブも含まれる円現金は、ほぼ不動産に使ってしまったので、残っているのはほとんどドルです。最初はドルも一部円に替える予定だったのですが、なんだかんだいって、手持ちの円で足りてしまいました。

通貨の状況は次の通りです。ドルは少し円高に振れて109.3円。円比率は40%まで下落しました。ちなみに仮想通貨比率は14.8%。ちょっと高いですね。一時期の10倍になっているので、分からなくはないのですが、ボラティリティを考えると少し減らしたいものです。

最後に配当の状況です。4月はARCCとIVVから配当が入ってきています。結果、年初累計の配当は、現在の総資産の0.56%となっています。不動産もポートフォリオに加えられたことですし、配当だけでなく、太陽光と不動産からのインカムも把握できるようにしたいですね。

今後の方針

4月は本当に大きな組み替えがあった月でした。この数ヶ月の課題だった不動産の頭金の支払いも完了し、円の必要性も下がっています。とはいえ、たいした銘柄のなかった4月も終わり、5月、6月に向けて優待クロスでも資金が必要になってきます。ここは野村Webローンも活用しながら、しばらくはキャッシュを貯めるターンになりそうです。

また仮想通貨のリバランスも考えなくてはなりません。まだまだ仮想通貨には強気なのですが、さすがに15%は比率として大きすぎるようにも思います。タイミングを見て、少し売却し比率を下げたいところです。ただし、両建てやドルステーブルコインを活用するなど、価格変動をヘッジした形で運用するのはありな感じ。その場合、ヘッジセグメントではなくオルタナティブセグメントとしての運用になると思います。

また不動産を一回経験したことで、もう一つくらい欲しくなってきています。キャッシュがある程度貯まったら、それも考えなくては。

また太陽光も、5号基が稼働し始めました。そして、間もなく6号基も連系です。そして、夏には7号基もいけるかな? そのためのキャッシュも必要なので、まだしばらくはキャッシュを作る戦いがありそうです。

なお、各セグメントは下記の目論見書に従って運用します。

また計算上の注意点は下記です。

- このポートフォリオには、生活防衛資金、401k、各種貯蓄性保険、年金、家族の資産は入れていません

- 株主優待は現金化したもの以外、資産計算していません。取得コスト分だけ資産にマイナスの影響が出ています(ここは今後検討です)

- 含み益も資産として計算されているので、ここから税払いが発生する場合があります

- 法人と個人の資産を合算しています

【前回3月のポートフォリオ】