再びドル円が上昇し、149円台半ばを付けてきました。もはや150円に達するのも時間の問題のように思われます。では、この先のシナリオには、どんなものがあるのでしょうか。

なぜ円安が進んでいるのかのおさらい

まず現在なぜ円安が進んでいるのかのおさらいから。為替は短期、中期、長期のそれぞれで異なる要因によって動くという記事を以前書きました。

この中で、現在のドル円為替を動かしている要因は、明らかに日米間の金利差です。投資家的にいえば、金利の低い日本で資金を借りて、金利の高い米国のドルを買えば、金利差の分だけ利益が出ます。FX的にいえば、円ショートのドルロングで、年率2%にも達するスワップポイントを得られます。いわゆるキャリー・トレードです。

為替の面白いところが、複数の要因が働いていても、みんなが「この要因で行くぞ!」と決めて動くと、本当にその要因中心で動くということです。いま「実需が」とか「購買力平価が…」といっても誰も気にする人はいなくて、みんな金利差だけに注目しているので、金利差によって為替が動くという自己実現的な流れになっている感じです。

ではなぜ金利差が開くかといえば、日本が超緩和政策を継続して金利がほぼゼロなのに対し、米FRBはガンガン金利を上げているからです。

でも重要なのは、「金利差がこのくらいあるから、為替もこのくらいになるだろう」というファンダメンタルズはありそうでないということです。いや、ファンダメンタルズはあるにはあるのですが、それを計算すると円安すぎるってことになるようなので、それは最後の方に考察します。

つまり現在は、日本が超緩和政策を変えない前提で、米国が利上げをすれば円安方向に振れる方向性だということです。あくまでトレンド、方向性であって、その量は雰囲気という感じではないでしょうか。

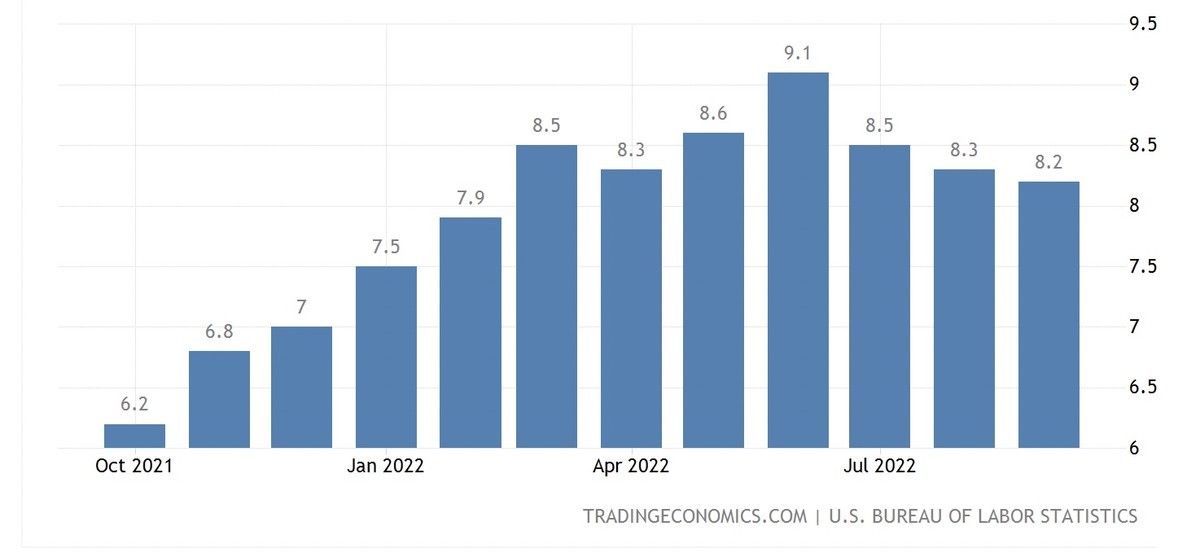

じゃあ米国の利上げ状況は? といえば、上記6ヶ月間のチャートのとおり、FRBは立て続けに利上げを継続しています。これにほぼ沿う形で円安も進んでいるわけです。

ではなぜ米国は利上げするのか?

ではなぜ米国は利上げをするのでしょうか。これは一重にインフレ対策です。直近1年の米国のインフレ率は激しいことになっています。

これは過去25年のインフレ率と比べても、激しいことがよく分かります。

米国 - インフレ率 | 1914-2022 データ | 2023-2024 予測

当然、金利を上げれば経済は冷え込みます。実際、一時盛り上がった自動車や住宅の価格は金利上昇で上げ止まりました。借金をして買うのが普通のものに関しては、金利上昇が効くわけです。

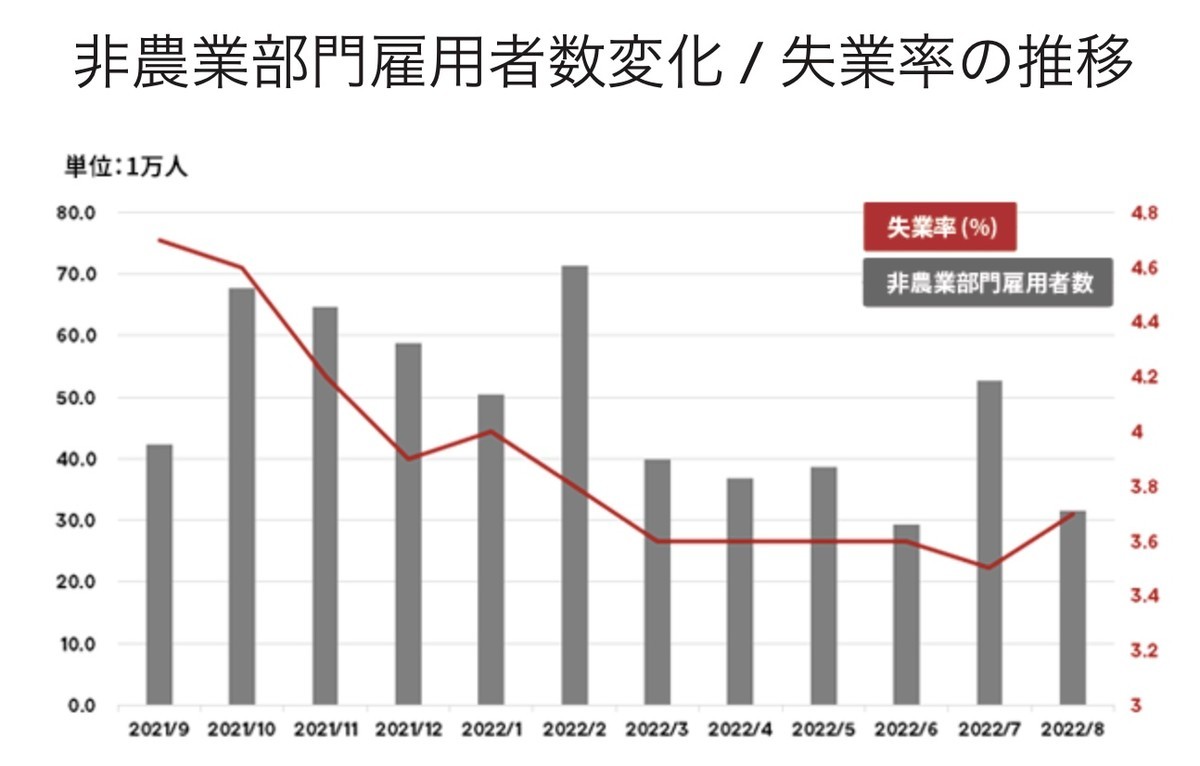

ところがコロナが収束するにつれて、今度は雇用増加が止まりません。旅行もするようになり飲食も増えて、雇用が拡大し、その結果賃金も拡大しています。失業率3.7%は、実質的に完全雇用状態で、FRBは雇用が加熱していると見ています。

雇用が旺盛でそれが賃金上昇にまで大きく影響するというのは、インフレの重要な構成要因です。例えば、いま日本で起きているような電気料金やガソリンが値上がりし、食料品も軒並み値上げという状況でインフレがどうなるかを考えてみましょう。

実はこの状況のとき、収入が増えなければ、電気代やガソリン代が上がった分、外食や旅行などを取りやめることで、収支を均衡させるのが普通です。つまり、一部のモノの値段が上がっても、消費者が使う総額は変わらないのです。つまり、ほかの部分の消費が減って、価格低下圧力がかかります。経済総体としてみたら、価格は上がらないというのが今の日本の状況なわけです。つまりインフレは起こらない。

ところが賃金も上昇するとなると話は違います。モノの値段とともに給料も増えるのですから、消費全体が拡大します。こうなると、インフレはそうそう止まりません。お店は毎年5%機械的に値上げしますし、給料も機械的に5%上がる。それが当たり前になるわけです。これがインフレです。

というわけで、FRBは最近は賃金動向や雇用統計をとても気にしているようです。利上げ方向の要因としては、インフレ率(CPI)が高く出る、雇用が増加する、賃金が増加するなど。これらの経済指標が出たら、利上げ観測が高まり、円安になるわけです。

ちなみにGDP速報なども、強い値が出たら利上げなので、円安とともに株式にはネガティブな影響と捉えられて株価は下がります。一方で、GDPが弱含みだと利上げが緩くなるという見方から株価が上昇します。景気が悪そうなら株価が上がるという、そんな状況にあるわけです。

今後のシナリオ

では今後どんなシナリオがあり得るのでしょうか。まず前提として日銀は黒田総裁が変わっても政策は変えないでしょう。よく、超緩和政策は円安につながって国民生活に……とかいう人がいますが、ここで金融引締なんてやったら、それこそ景気が大幅悪化して国民生活大打撃です。

安定的なインフレになる=2%程度継続的に賃金が上昇する状態になるまでは、超緩和政策が続くというのが、エコノミストの間でもコンセンサスです。ただ10年債を買い込むYCC(イールドカーブ・コントロール)は多少緩む可能性はあると思います。そこくらいでしょうか。

というわけで、シナリオとして考えられる変数は、基本的に米FRBの金利がどうなるか?だけです。まず、米国で市場は今後のインフレをどう見ているでしょうか? 米国には物価連動債という商品があって、これは物価に連動して利回りが変わる債券です。インフレになれば利回りが上がり、デフレなら下がる。つまり、この債券がいくらで取引されているかを見れば、市場が今後どのくらいのインフレを想定しているのかが分かります。実際には、米国債との差を取ることで、市場の期待インフレ率(BEI=ブレークイーブンインフレ率)が分かります。

そのチャートがこちら。見ての通り、一時は3%を超えていましたが、現在は5年ものでも10年ものでも2.4%といったところ。つまり遅くとも5年後には、インフレは2%台に落ち着くと見られているわけです。

米国のブレイクイーブンインフレ率(BEI)の推移 | OANDA FX/CFD Lab-education(オアンダ ラボ)

それはなぜか。一つには今回のインフレのきっかけがウクライナ戦争に端を発する小麦や原油価格の上昇にあるということです。でも、ロシアが世界経済から切り離されたことで、価格はいったん上昇したものの、ここから更に上昇する要因はありません。

一時は1バレル100ドルを超えた原油価格ですが、現在は落ち着いて80ドル台。ほぼ1年前と同じ価格です。そしてこの価格が続くなら、これからは原油は前年比マイナスになるのです。

インフレ率とは前年比の伸び率なので、上昇し続けるのでない限り、いずれは落ち着きます。このように、資源高を原因としたインフレは一時的なわけです。

というわけで、FRBは現在3.0~3.25%の政策金利(FFレート)を、次回の会合でも75bp上げるのはほぼ確実でしょう。つまり3.75~4.0%まで上がります。年内最後の会合でも、50bpまたは75bp上がる見通しで、年末には4.4%まで金利は上昇する見通しです。

ただし2023年になってもこのペースで利上げが続くかは怪しいところがあります。繰り返し書いているように、インフレ次第で利上げは決まり、インフレが落ち着くようなら利上げはトーンダウンするだろうからです。そのときには、利上げ幅を小さくしたあと、横ばい、そして利下げという慎重な動きを取るでしょう。

2023年の春までは利上げが続き、4.75%程度。そこまでにインフレが落ち着いていたら、利上げ停止、そして夏から秋にかけての利下げも視野に入ります。このタイミングでは、確実に上がりすぎたドルが安くなり、ドル円は円高方向に戻るというわけです。

そもそも為替のファンダメンタルズである実需とか購買力平価でみたら、1ドル150円は高すぎです。いまはトレンドに沿って上がってしまっているだけで、本当の円の価値で考えたら、100円くらいでもいいくらい。

というわけで、利上げ一辺倒のFRBの政策の転換が見えたら、今度は一気に円高に振れるでしょう。130円くらいまで一気にいくかなと思います。20円くらいがこういうときの動きかな?と。僕の見通しとしては、年末までに150円タッチ。年を明けて横ばいが続きつつ、春に利上げが止まったと分かった時点で130円まで円高というシナリオで考えています。

もちろん、インフレ状況がどうなるかでシナリオは大きく変わるので、経済指標には要注目ですね。