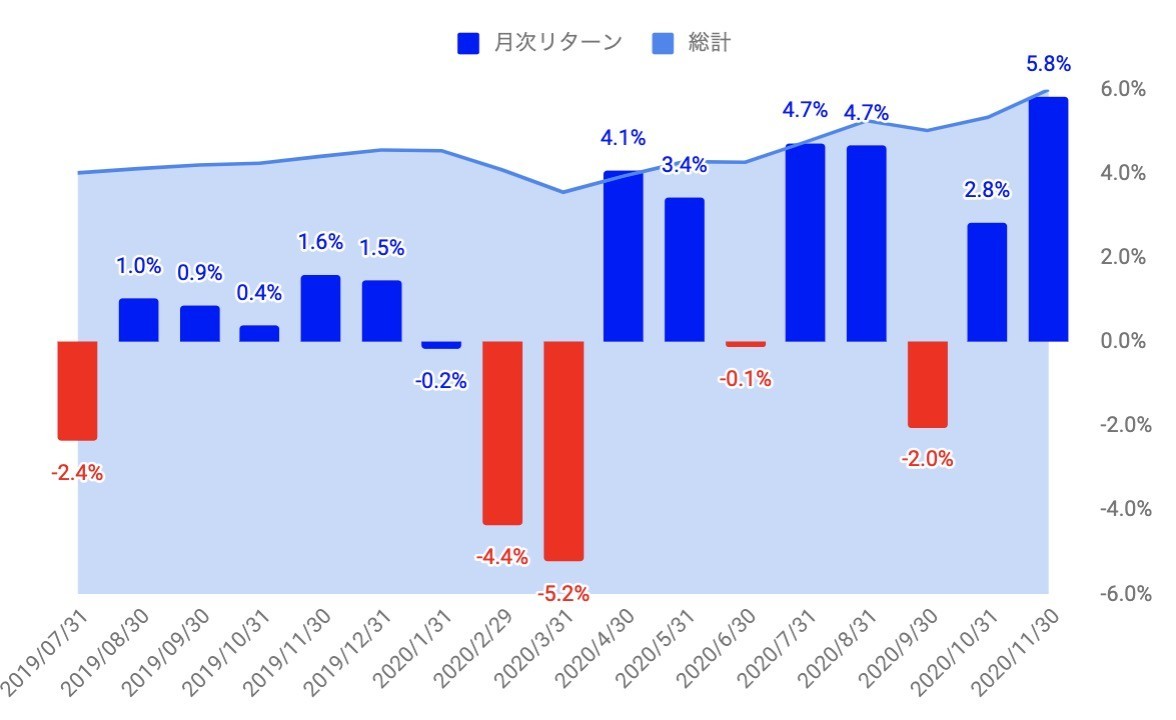

毎月恒例の投資成績とポートフォリオ公開です。2020年11月は、「なんか成績良さそうだなぁ」と思っていたら、そのとおり。ほぼ全資産が増加となり、年初来高値を更新です。資産額過去最高まであと一歩といったところ。

- 全体は+5.8%、年初来13.6%

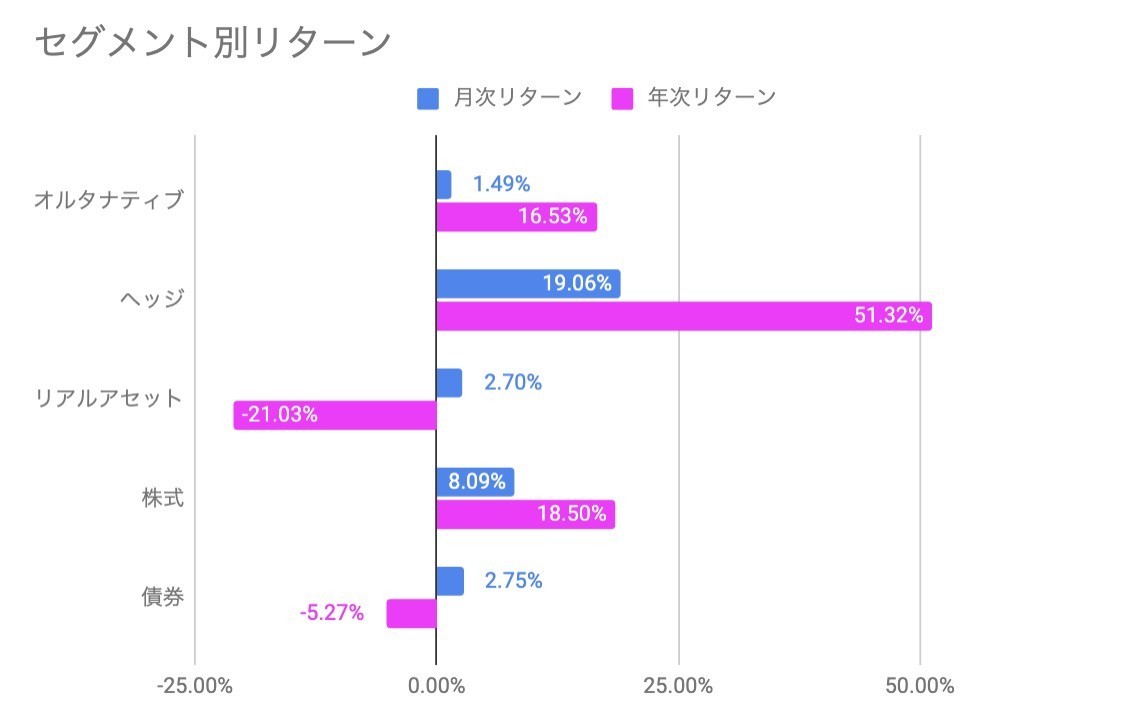

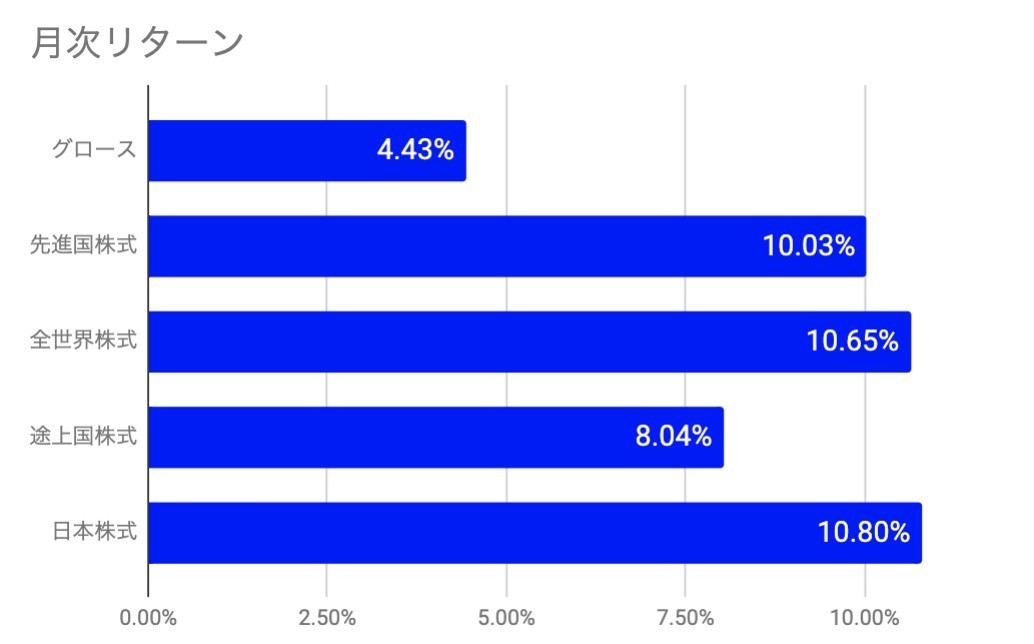

- セグメント別リターン

- 株式セグメント +8.09%

- 債券セグメント +2.75%

- リアルアセット +2.7%

- ヘッジセグメント +19.06%

- オルタナティブ(現金)は+1.49%

- インカムの状況

- 今後の方針

全体は+5.8%、年初来13.6%

資産全体はたいへん好調に推移して、先月から+5.8%増加しました。年初からのリターンは13.6%になっています。S&P500が11.3%程度、日経平均が13.9%程度の年初来リターンなので、現金分を含めてのこのリターンは悪くないと思っています。

セグメント別リターン

内訳を5セグメント別に見ていきます。これまで通り、セグメント別のリターンは入出金を加味して補正してあります。ご覧のとおり、すべてのセグメントで月次リターンはプラスでした。株式が8%ほど増加したのと、ヘッジセグメントが20%も増加しています。

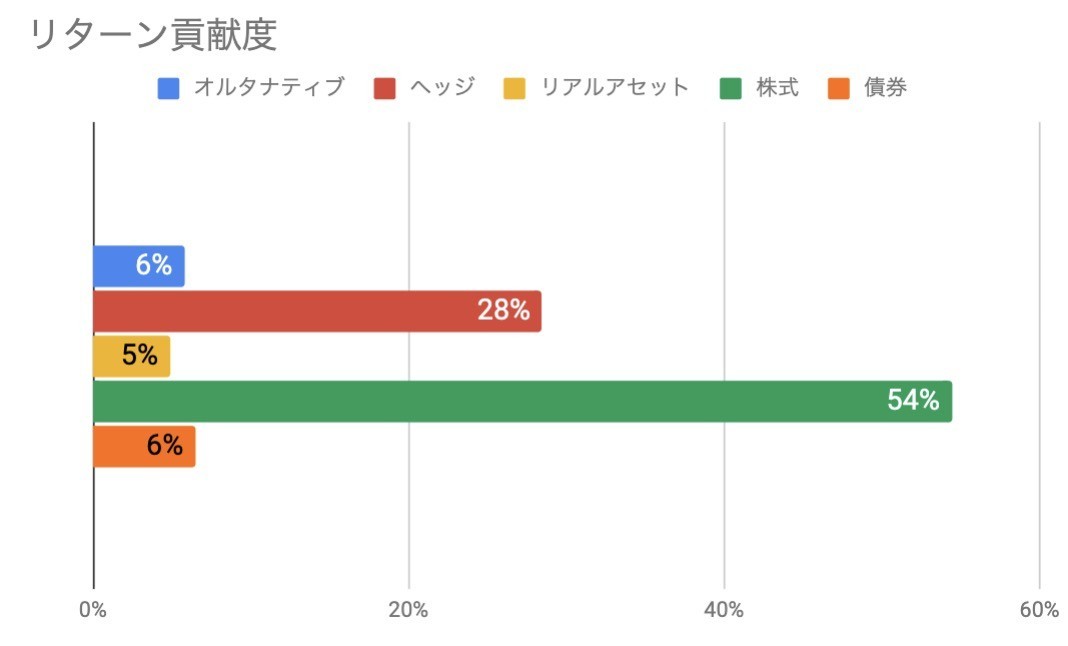

保有量を加味した、セグメントごとの資産増減貢献度は次のようになります。ボリュームの大きい株式の貢献度が高いですが、小さいながらヘッジセグメントは立派ですね。

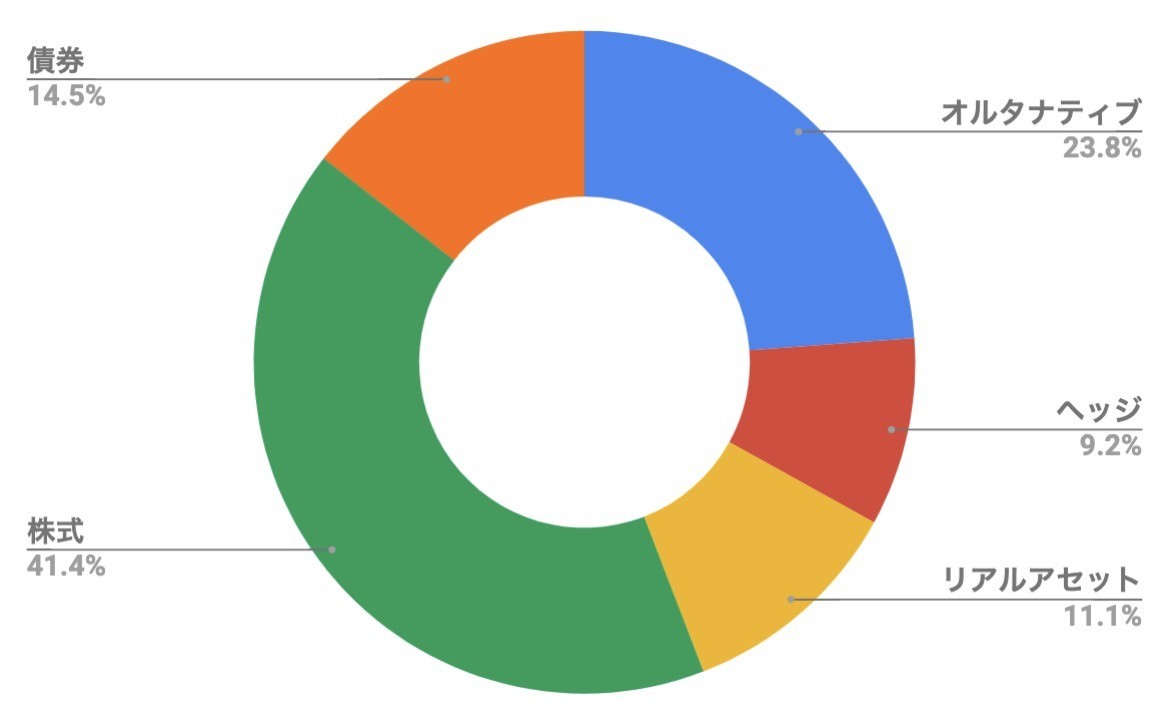

現在の5セグメントの比率は次の通りです。オルタナティブセグメントの比率が3.3ポイントほど減少しました。これは相対的にリターンが小さかった(1.5%増)ことと、太陽光への追加費用がかかり現金ポジションが減少したことが理由です。

株式セグメント +8.09%

株式は絶好調でした。コロナ拡大もなんのその、バイデン大統領に決まり、ワクチン開発も目処がつき、総じてリスクオンです。

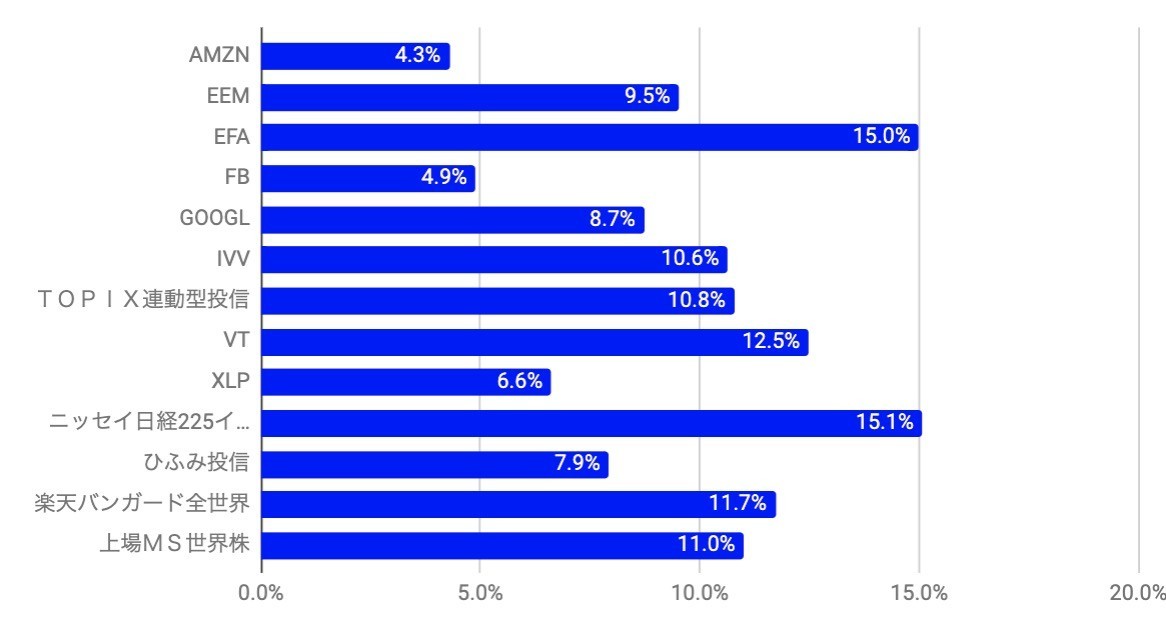

内訳を見ると傾向が分かります。最も好調だったのは、北米除く先進国株式ETFのEFA。出遅れていましたが、やっと戻ってきました。日経平均も2万6000円を超えて、絶好調ですね。一方で、あまり伸びなかったのがGAFAです。

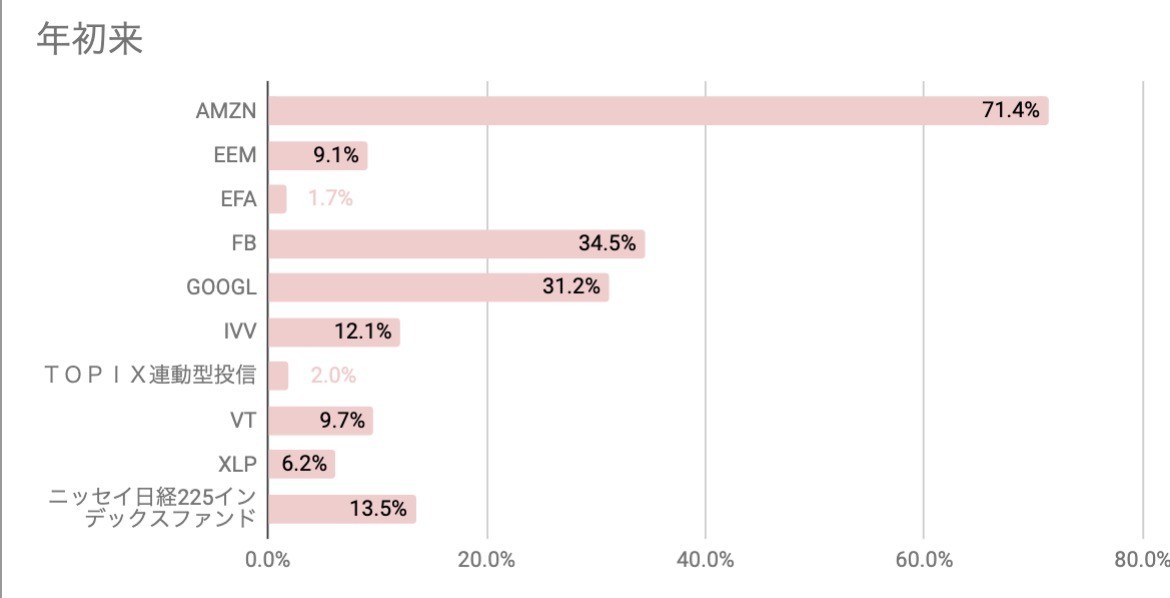

といっても、年初来で見るとこの通り。やはり大きく伸びたのはGAFAであり、インデックスは10%程度の伸びでしかありません。

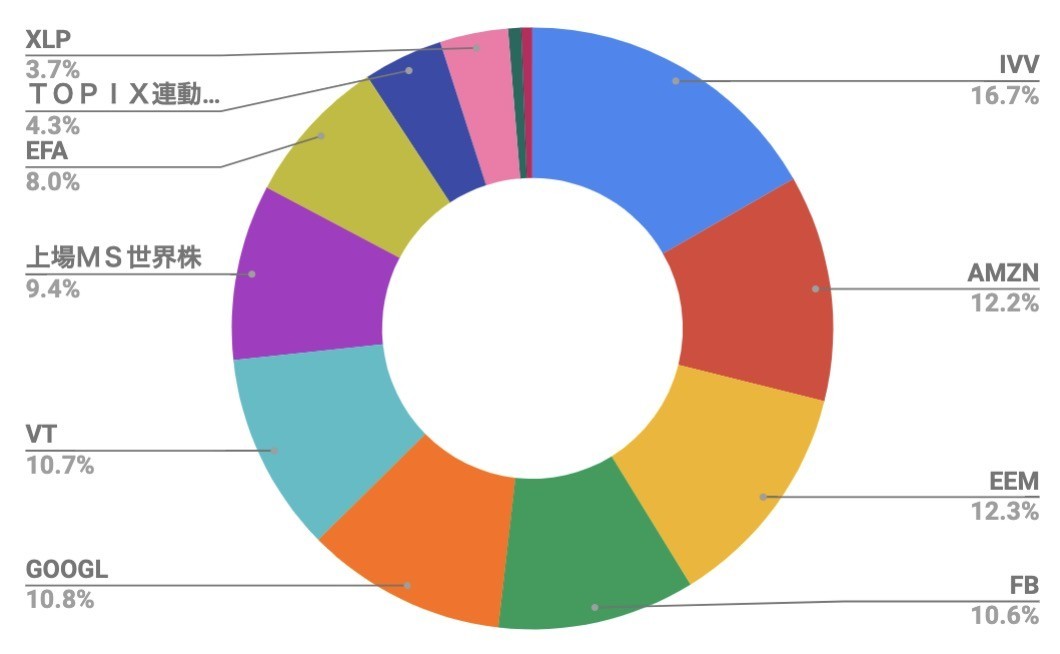

毎度のことですが、買い付けたのは、楽天カードを使った「楽天バンガード全世界株式」と、tsumiki証券でエポスカードを使った「ひふみ投信」の積み立てだけです。株式ポートフォリオの内訳はほぼ変わりません。

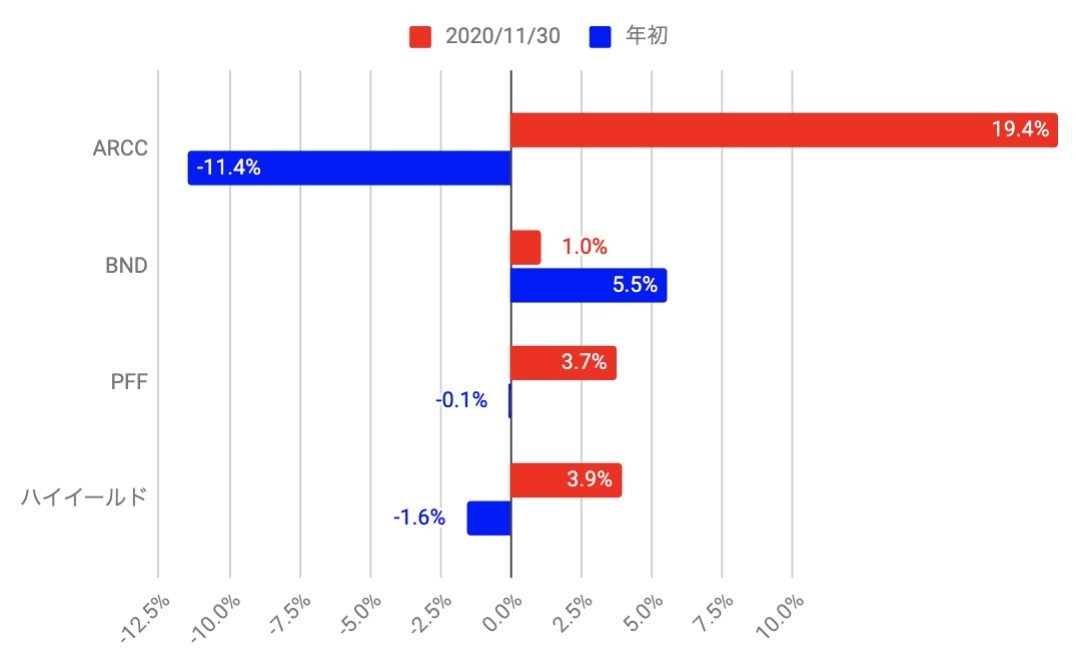

債券セグメント +2.75%

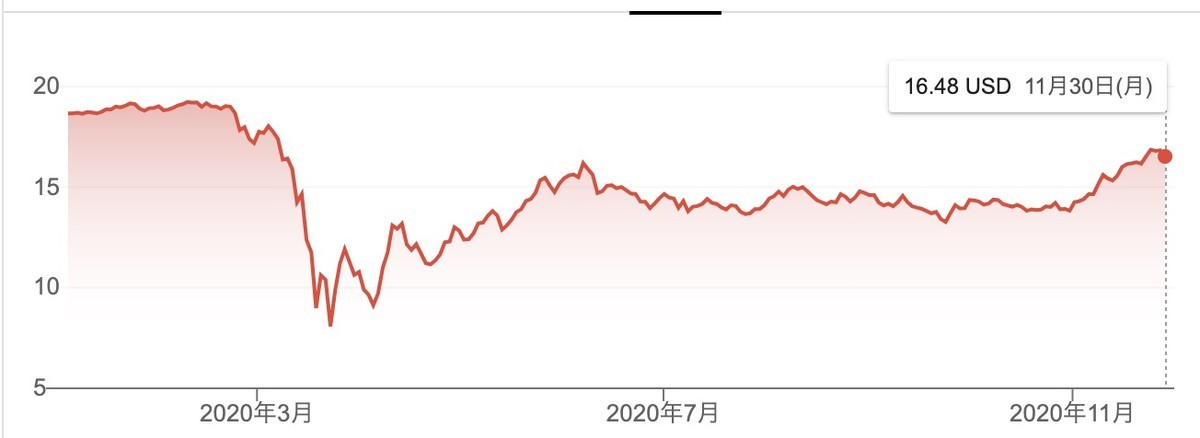

ずっと厳しかった債券セグメントにも、やっと春が来たのでしょうか。コロナショックからなかなか戻らなかったARCCが20%近くも上昇。他の全債券がプラスの伸びとなりました。とはいえ、ARCCは年初来ではまだマイナス。ある意味伸び余地ではあります。

ARCCはじわりじわりと価格が戻ってきています。ちなみに、現時点でも配当利回りは9.71%です。

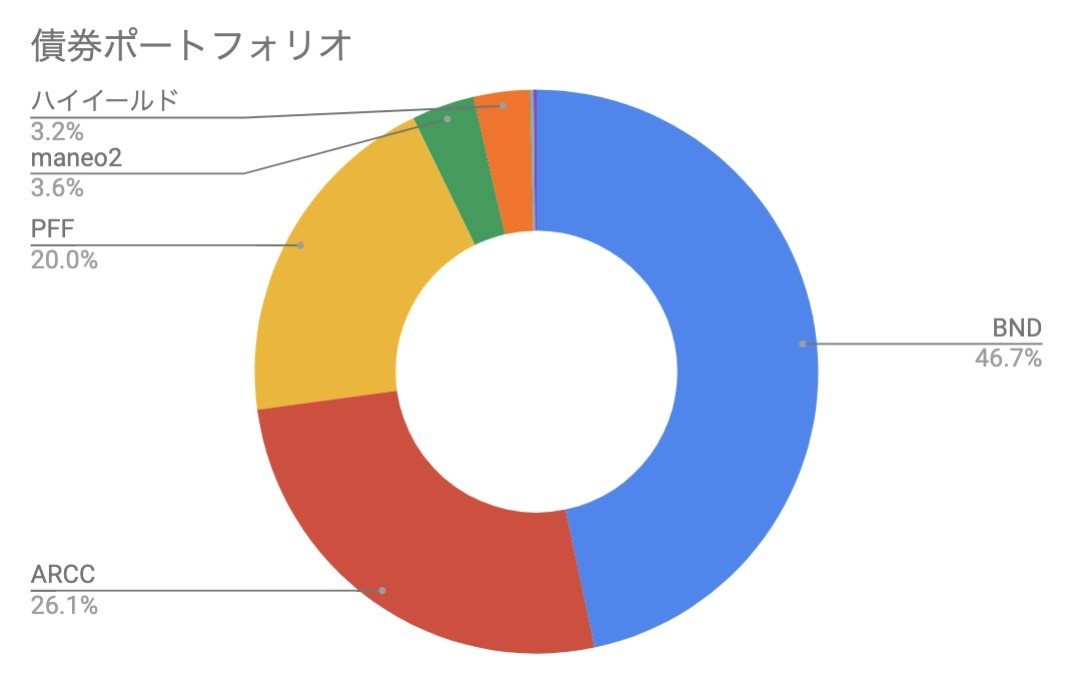

債券ポートフォリオは前回と変わらず。総合債券ETFのBNDが半分を占める、ディフェンシブなポートフォリオです。

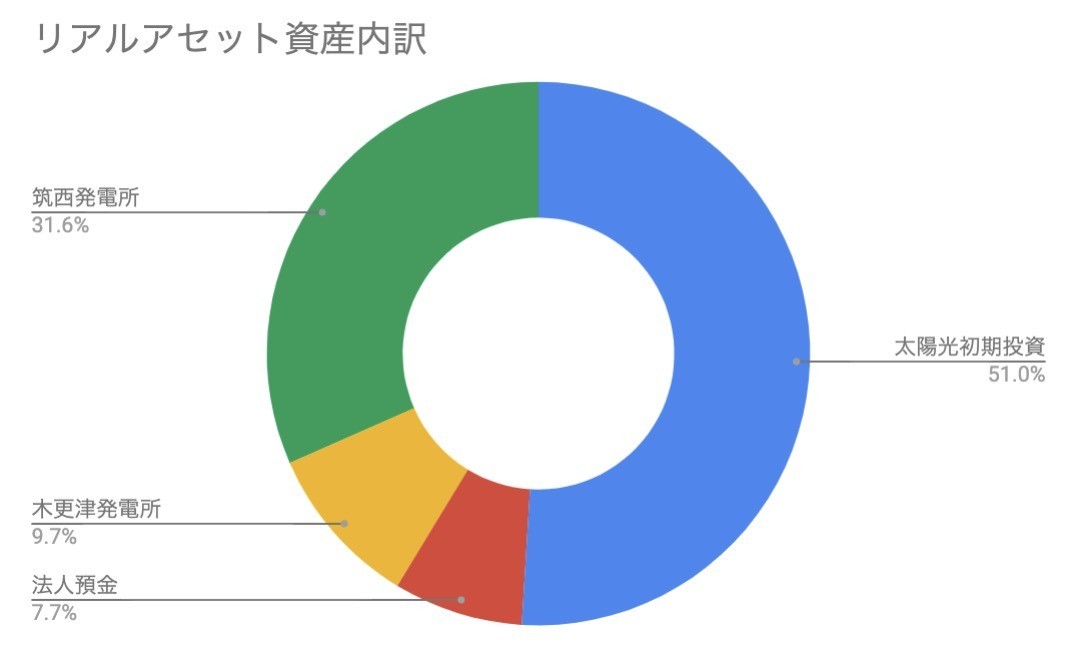

リアルアセット +2.7%

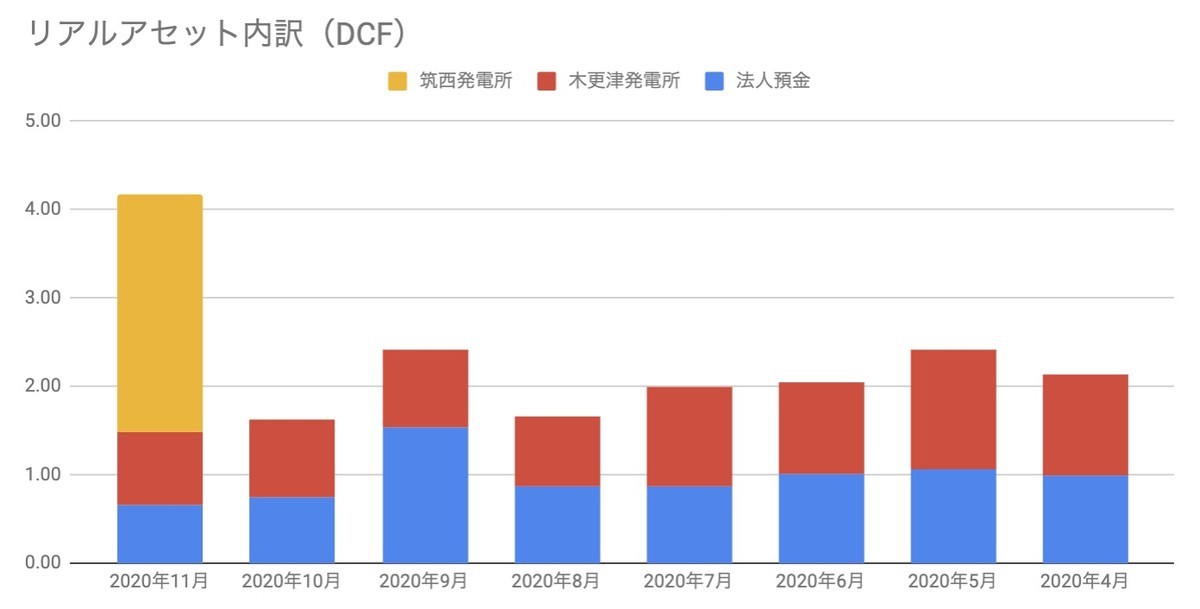

リアルアセットは2.7%のプラスです。こちらは太陽光関連の現金と、稼働済み発電所のDCF評価額、そして払込済みの初期費用を簿価で足し合わせたものになります。今回プラスになったのは、筑西発電所が稼働し、それをDCF評価で計上したからです。

初期費用を除いた、現金+発電所資産の推移は次のようになります。正直、現時点ではキャッシュの推移はあまり意味があるものではありませんね。発電所1基しか稼働していないので、入ってくる現金はたかがしれていますが、新規発電所のためのコストの一部や、法人ランニングコストなど、出ていくお金はそこそこあるので、じりじりと減っている状況です。

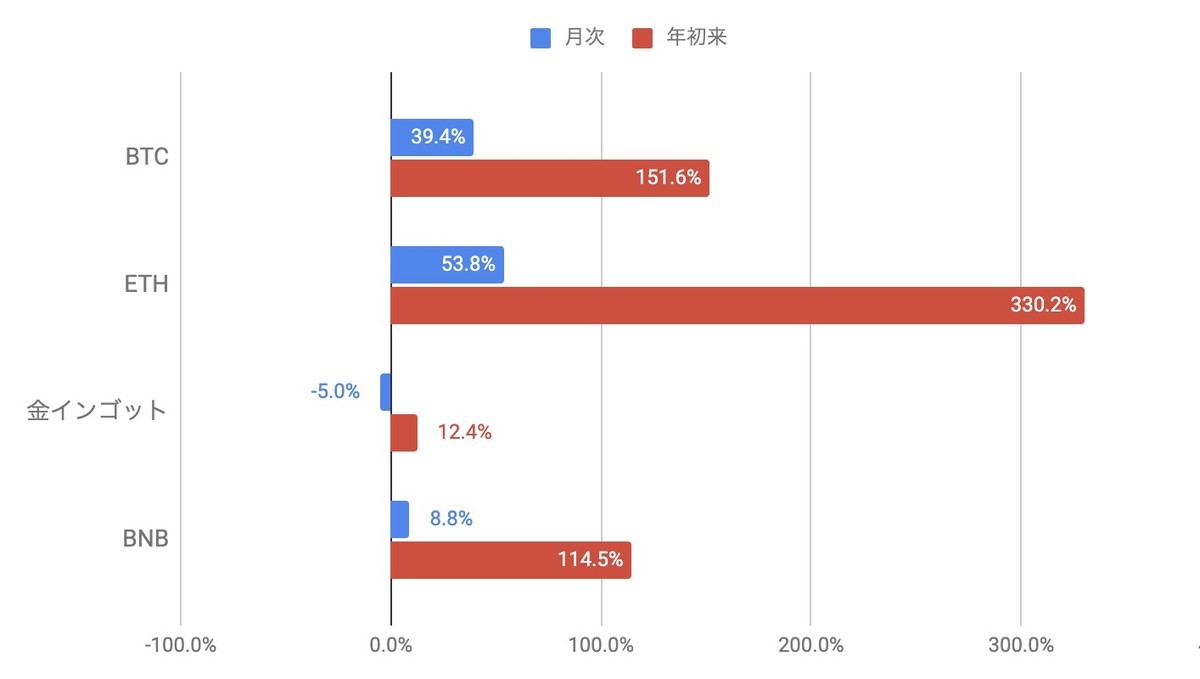

ヘッジセグメント +19.06%

今月も資産増に大きく貢献したのがヘッジセグメントです。これは、金(ゴールド)と暗号資産(クリプト)からなります。本日12月1日にBitcoinは日本円で200万円を突破、ドル建てでは過去最高を更新しました。またEthreumは12月1日日本時間21時に2.0が起動予定。その期待から継続して上昇しており、こちらも50%超の上昇です。

どちらも年初来では2.5倍、4倍になっており、金の12%上昇が誤差のように見える上がりっぷりです。

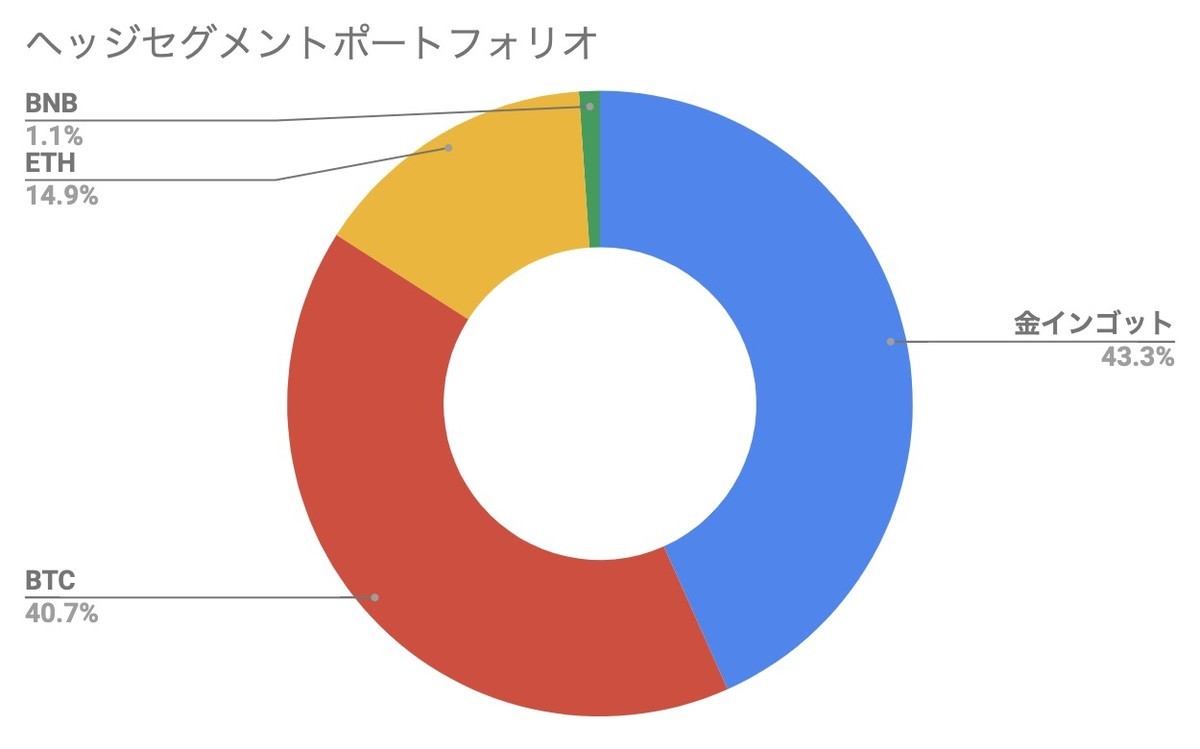

なお、11月半ばの段階で、これまで保有を続けていたXRP(リップル)とLTC(ライトコイン)を売却し、Ethreumに替えました。XRPは、直後に暴騰し、なんと間の悪いタイミングで売ってしまったのだろう……というところですが、まぁ仕方ありません。

結果、ゴールドの比率は5割を切り、Bitcoinとゴールドが1対1くらいのボリュームになってきました。

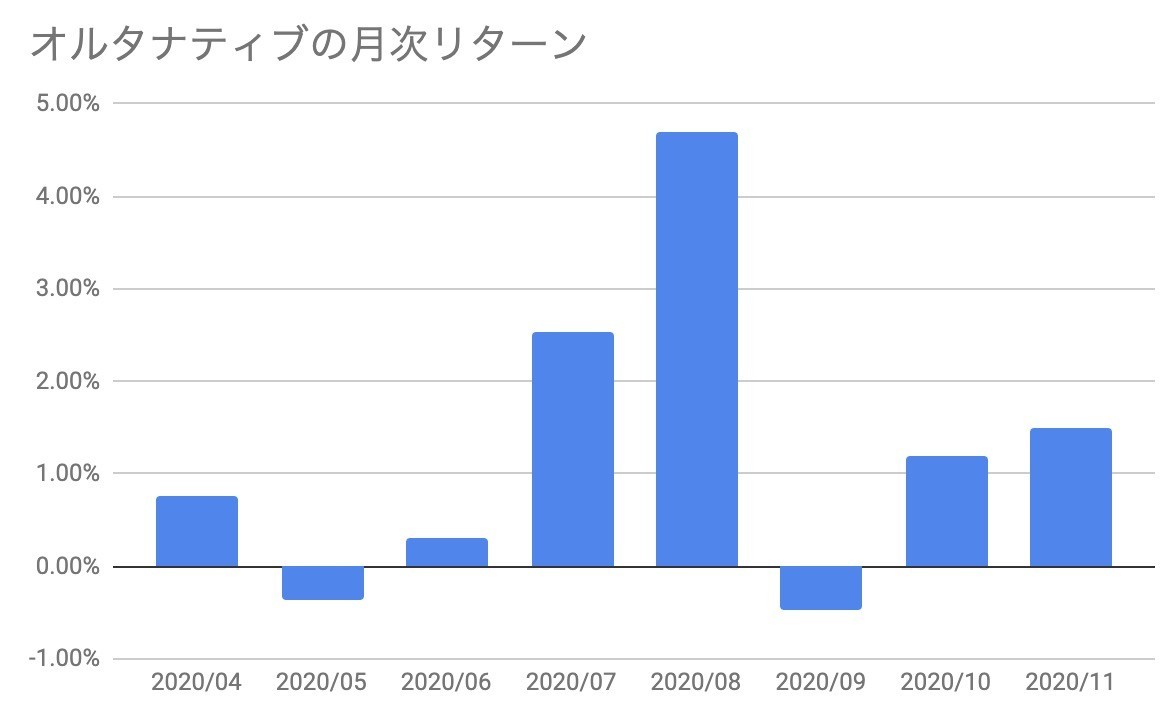

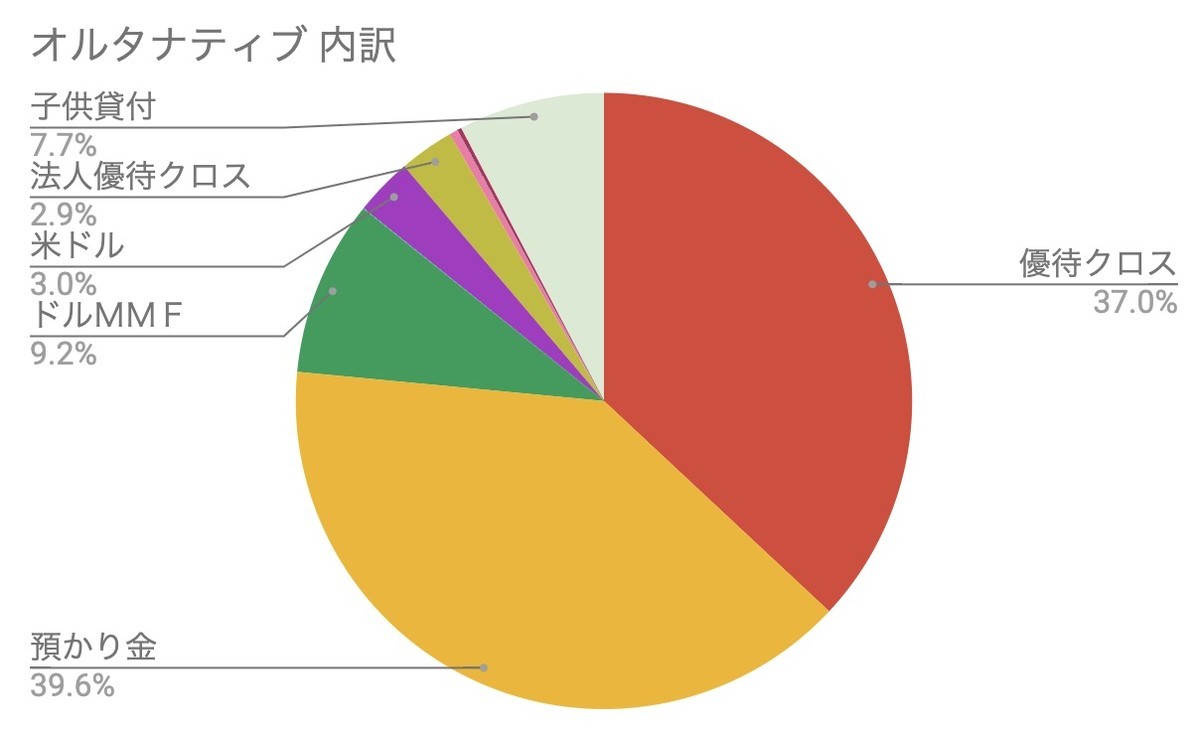

オルタナティブ(現金)は+1.49%

現金および短期の流動性を重視した投資であるオルタナティブセグメントはどうだったでしょうか。今回は、BITMAXの暗号資産キャンペーンやドコモTOBに伴う「ドコモ貯金」もあり、1.49%の増加となりました。

なんと、年初来のリターンは15%ほどとなっており、なんというか、株式に匹敵するリターンとなっています。が、オルタナティブの収益源泉はキャンペーンや優待クロスなどの上限が決まっているものが多く、そのままスケールできるわけではありません。常にキャッシュを余らせている状態なので、ちょっともったいないなとも思っています。

売買としては、IPOで当たってしまったものの含み損だったダイレクトマーケティングミクスをやっと売却できたことです。5000円ほどの利益でした。

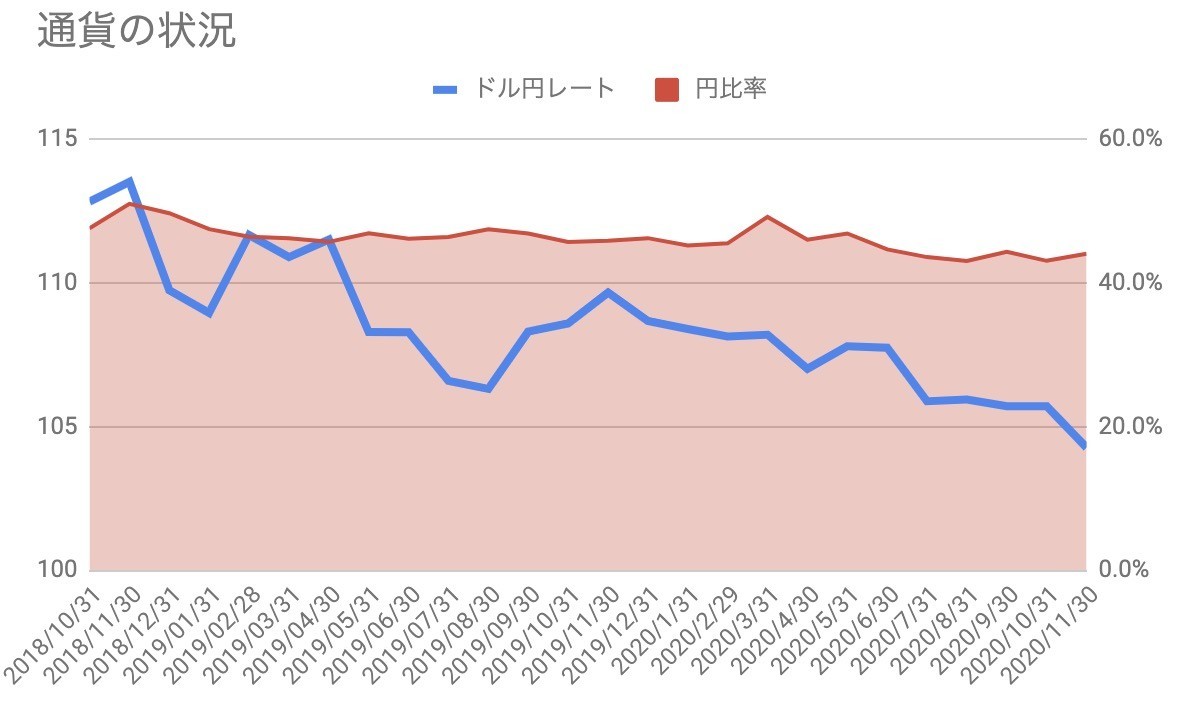

通貨の状況は次の通り。いやはや、世界各国の金融緩和に伴って円の相対的な金利が上がってしまい、円高傾向が止まりません。それでも資産の円比率は横ばいなので、ドル建て資産が上昇しているということではありますが、少し不吉ですね。

インカムの状況

最後にインカムの状況です。配当および貸株、ソーシャルレンディングの金利からなるインカムは順調に入金が続いています。現時点で、総資産の0.71%を今年は受け取りました。対総資産比率が10月と変わらないのは、総資産の上昇があったためです。12月はいくつかまた大型の配当もあるはずなので、0.8%くらいまでいきそうです。

今後の方針

さて今後の方針です。ポートフォリオの大きな調整は、現状考えていません。年内から年明けに向けては、新規の太陽光発電所の建設にフォーカスするのと、できれば収益不動産を1つ購入したいというところです。

また、12月で1年が終わりますので、税金絡みの対策を取らなくてはなりません。株式については、コロナショック時などでしっかり損出しを済ませていますが、先物口座の繰越損失がまだ残っています。これをうまく埋めなくてはいけません。

なお、各セグメントは下記の目論見書に従って運用します。

また計算上の注意点は下記です。

- このポートフォリオには、生活防衛資金、401k、各種貯蓄性保険、年金、家族の資産は入れていません

- 株主優待は現金化したもの以外、資産計算していません。取得コスト分だけ資産にマイナスの影響が出ています(ここは今後検討です)

- 含み益も資産として計算されているので、ここから税払いが発生する場合があります

- 法人と個人の資産を合算しています

【前回10月のポートフォリオ】