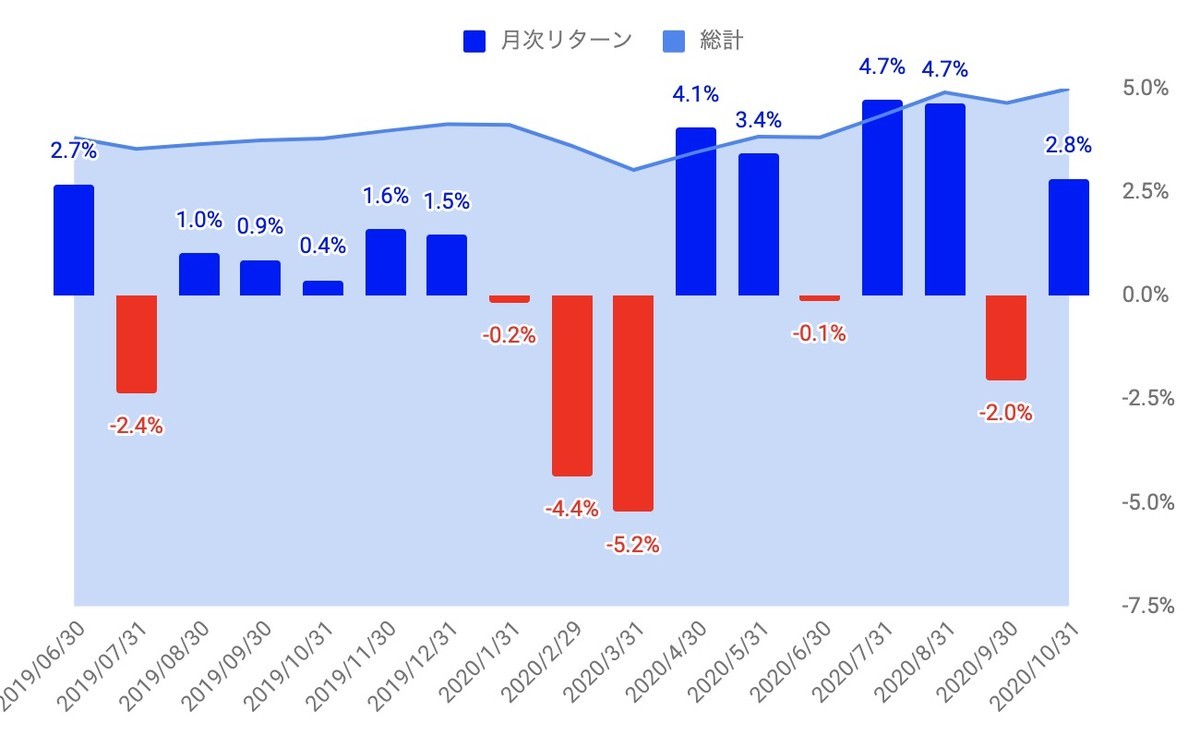

月1回恒例の2020年10月の投資成績とポートフォリオ状況です。大統領選を直前に控え、株価は乱高下でしたが、アセットアロケーションのおかげか、資産額は年初来高値を更新しました。

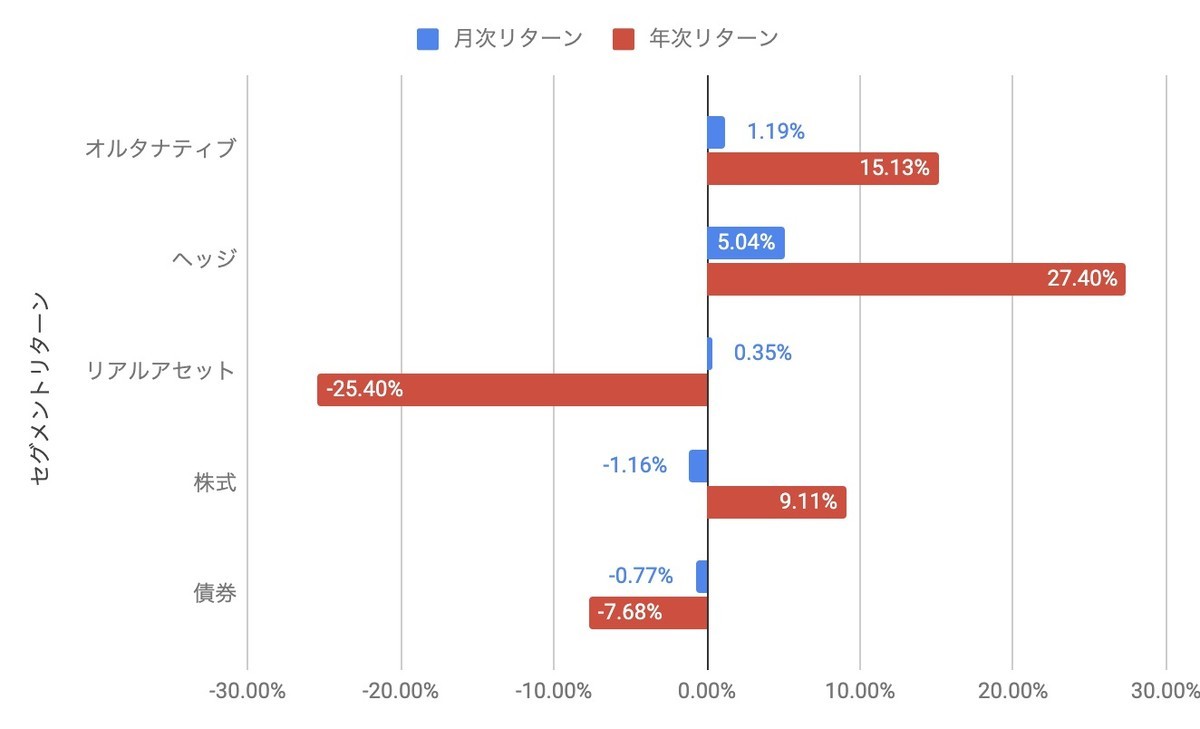

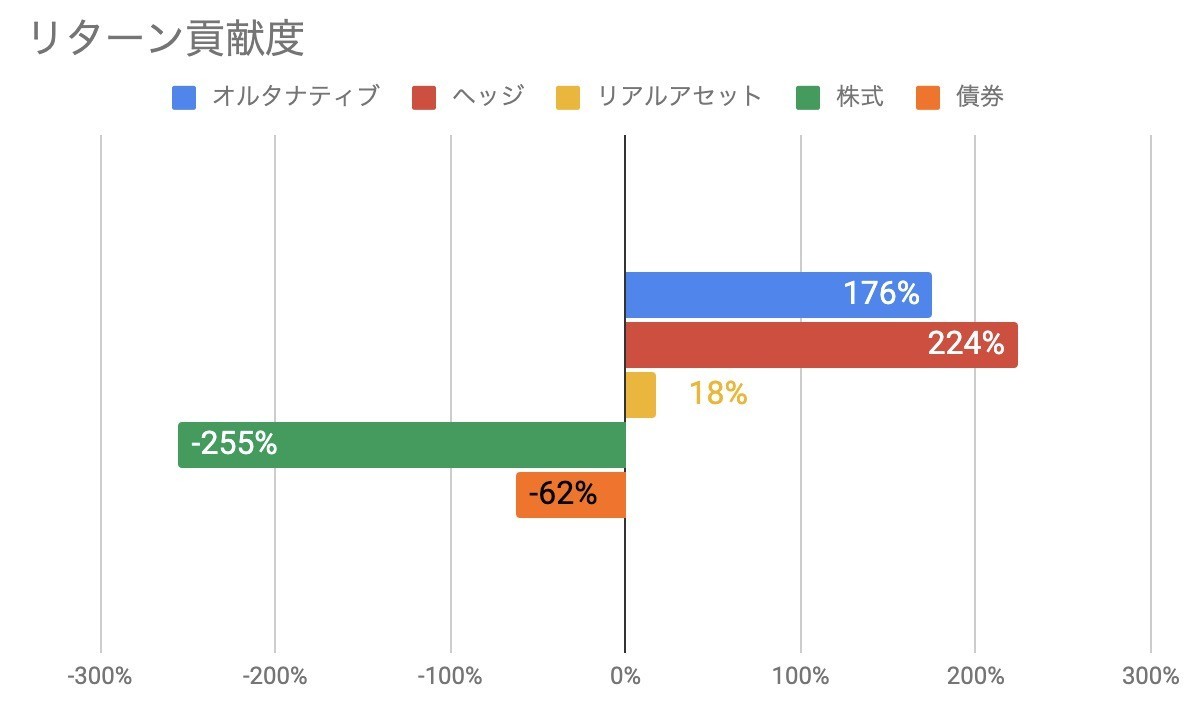

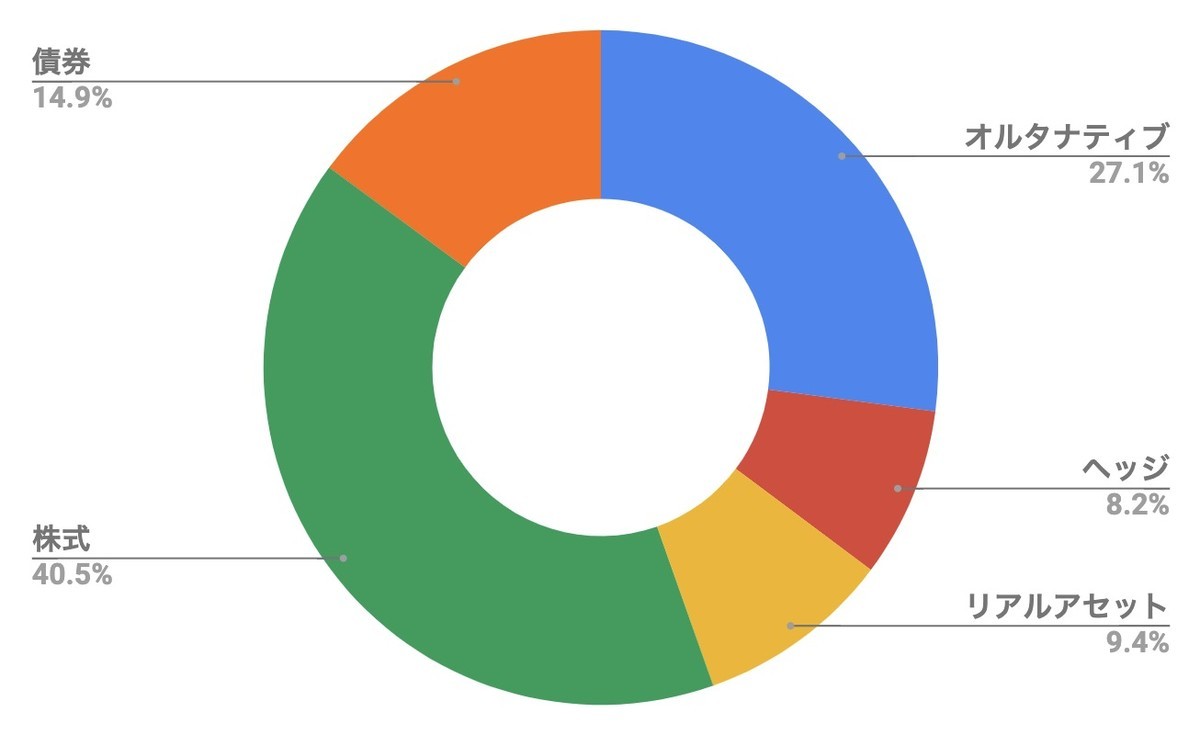

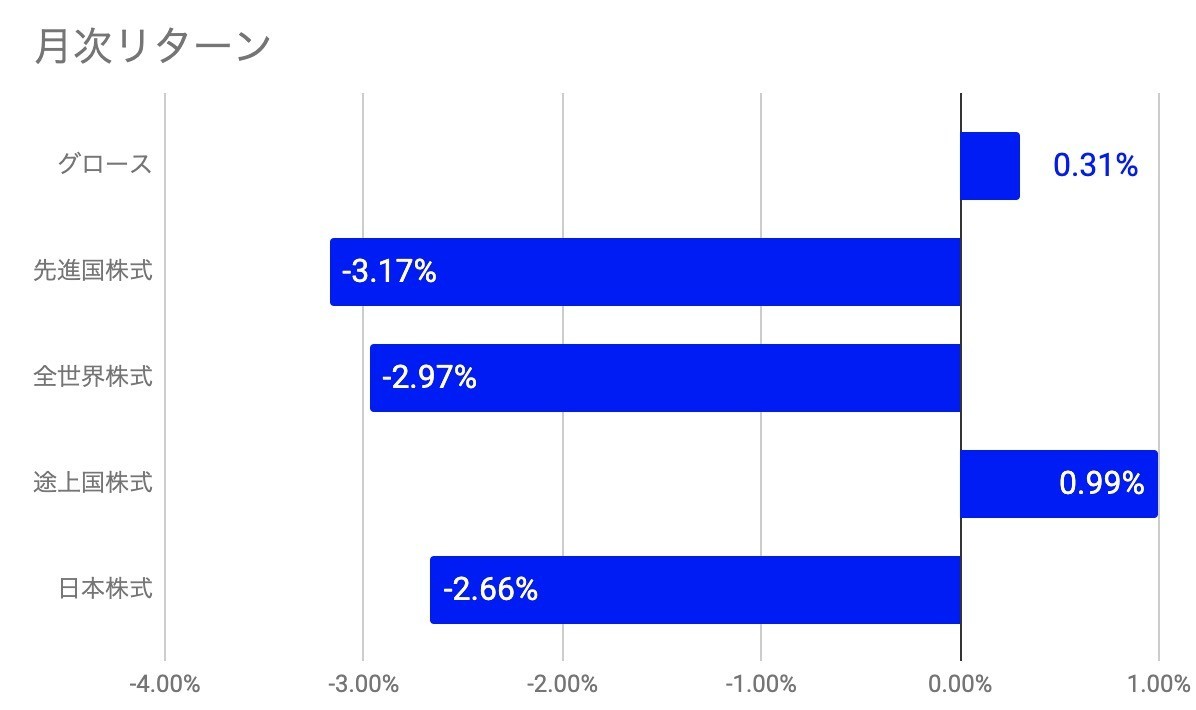

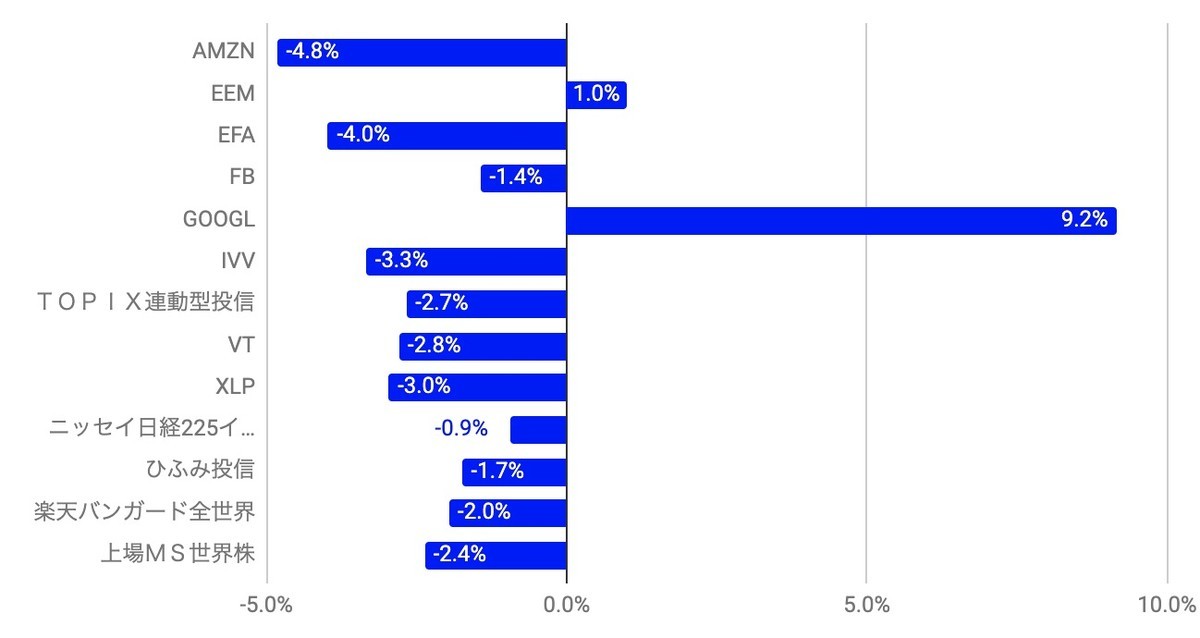

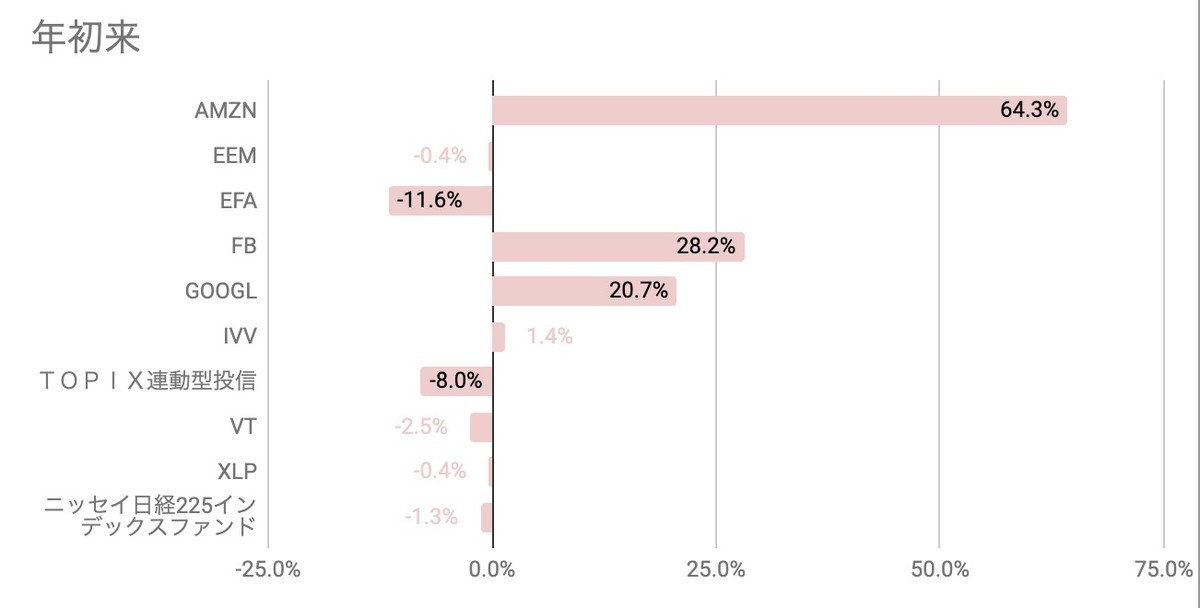

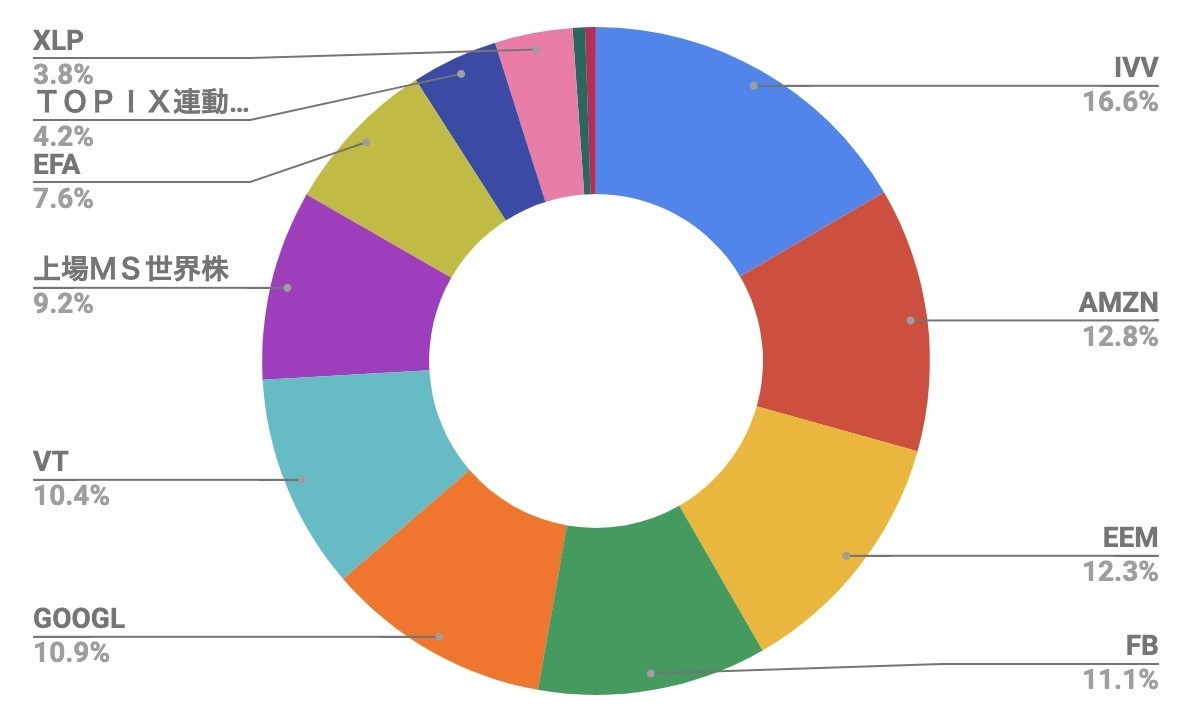

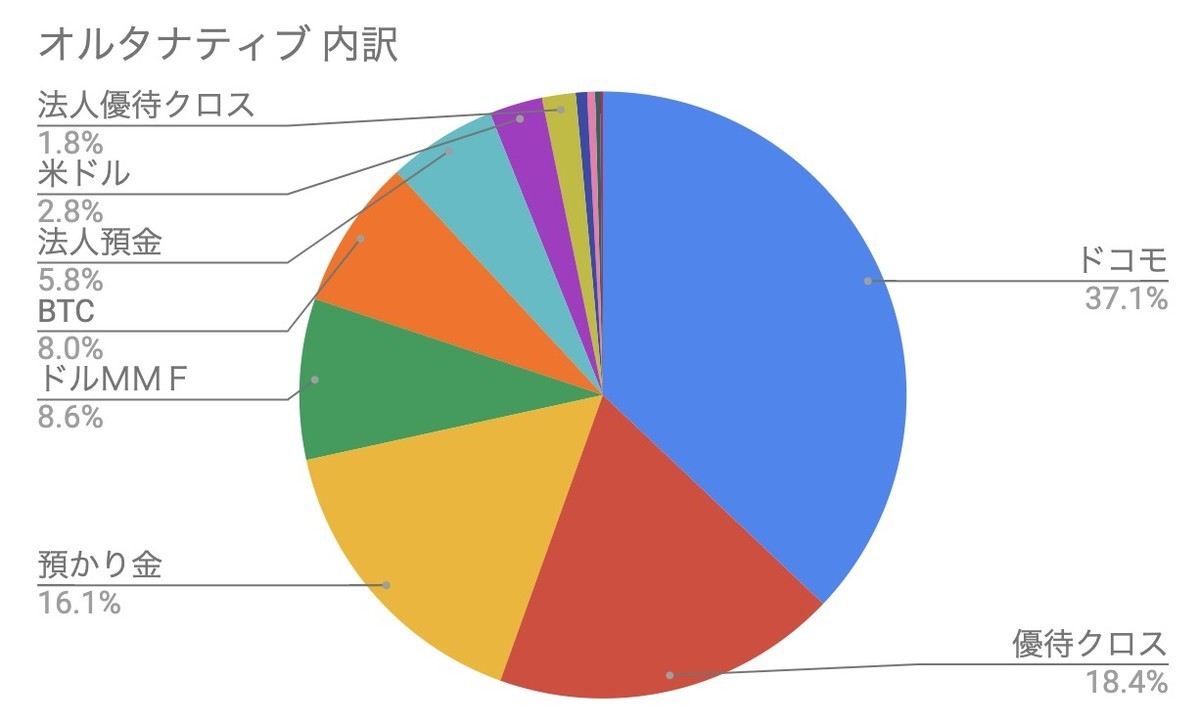

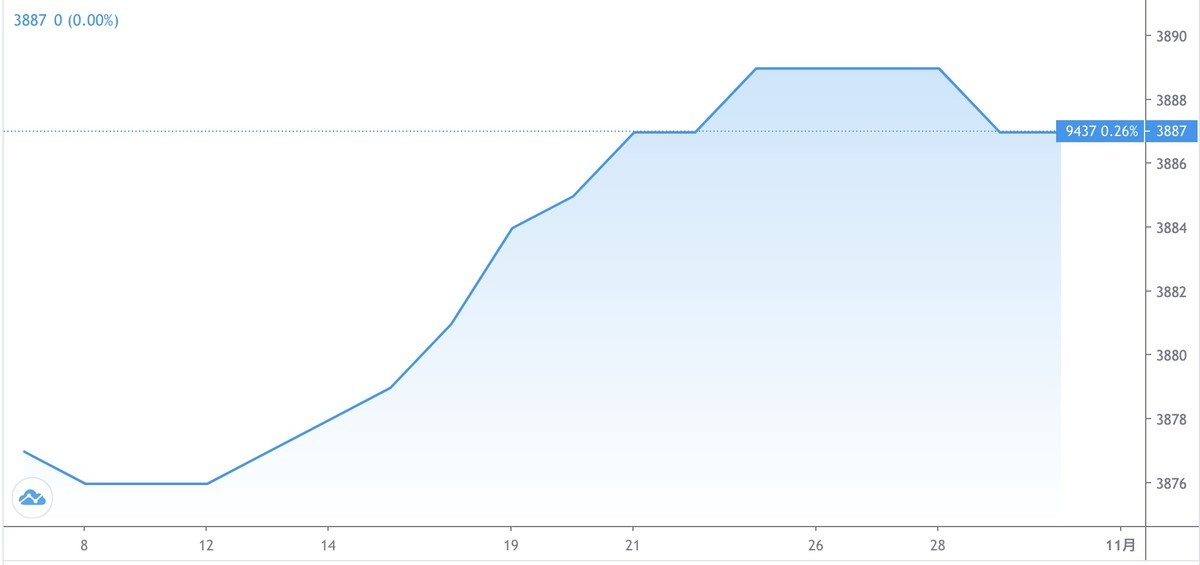

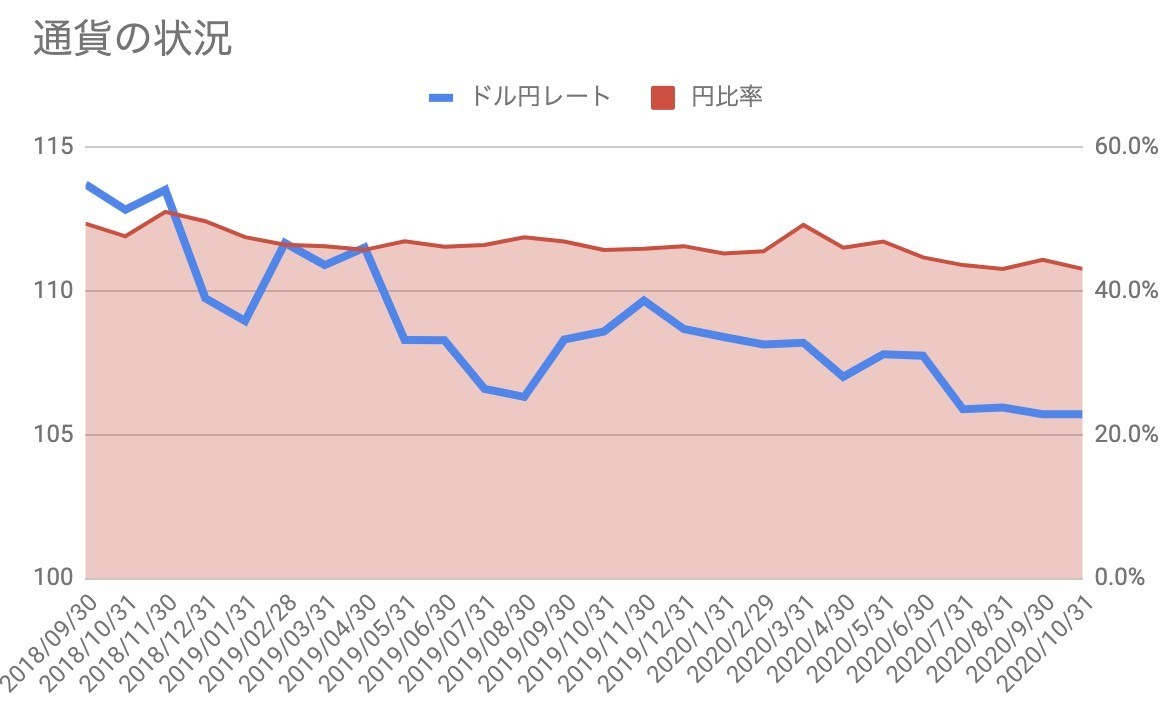

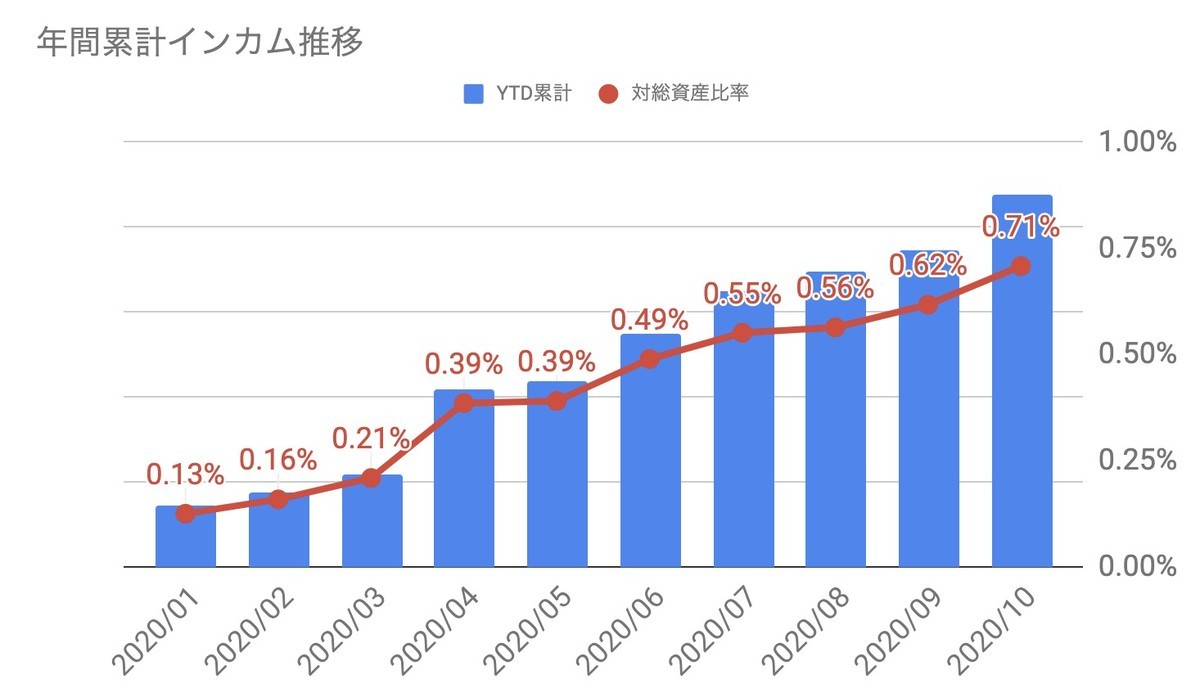

www.kuzyofire.com 資産全体は2.8%増加して、年初来高値となりました。年初からの単純リターン(非年率換算)は7.35%です。実はこの成績はちょっと意外でした。欧州のコロナ拡大や、月末の米国株下落、日本株下落を受けて、そこそこ資産が減っていると思っていたからです。どうしてこうなったのかはセグメントごとに見ていくと分かりました。 内訳をブレイクダウンして5セグメントごとに見ていきます。セグメントごとのリターンは、入出金を加味して補正してあります。なるほど、株式はたしかに1.2%程度の下落となっていますが、ヘッジセグメントが5%の増加。これが株式のマイナスを打ち消しました。 とはいえ、セグメントごとに比率は違います。各セグメントが、全体に対してどんな影響を及ぼしたのかをまとめてみます。全体の8%しかないヘッジセグメントですが、うまく株式の損失を相殺したことが分かります。 なお5セグメントの比率は次の通りです。株式比率が1.7ポイント減少し、代わりに債券が2.6ポイント上昇です。これは債券のパフォーマンス結果ではなく、買い増しのためです。 株式は不調、特にS&P500も日経平均もインデックスが下げました。ただし、GAFAのグロースはわずかに上昇。また途上国が上昇しました。 内訳を見ると、多くが下落するなか、一人気を吐いたのはGoogleです。好決算があり9%上昇しました。ほかはまぁインデックス相当という感じでしょうか。 年初来で見ると、GAFAの強さが際立ちます。TOPIXもダメですし、欧州もダメダメですね。 買い付けは従来と同じく、引き続き楽天カードを使った投信自動買い付けの「楽天バンガード全世界株式」と、tsumiki証券での「ひふみ投信」の自動買付だけです。株式ポートフォリオの内容は、Googleの上昇によって、GoogleがVTを抜きました。 債券セグメントは不調続きです。今月は壊滅状態でした。すべてが下がっています。年初来でプラスなのも、総合債券のBNDだけですね。 債券のポートフォリオは次のようになっています。先月に比べてBNDの比率が大きく上昇したのが分かります。はい。手持ちのドルの一部を使ってBNDを買い付けました。いま債券を買うのってどうなの? というはなしもありますが、BNDは短期債券とモーゲージ債の比率がけっこう大きく、金利変動に対する価格感応度であるデュレーションは6.4年と、さほど大きくありません。配当利回りは1-2%ほどあり、ドルMMFにほぼ利子がない現在では、ありかな?という選択です。ただし確信度は50%程度です。 もう一つ、SBIソーシャルレンディングに追加投資をしました。再びメガソーラーのブリッジローンファンド。運用期間15カ月で、名目利回りは8%の案件です。募集額41億円と、すごい額ですが、キャンセルにならず運用になるようです。 リアルアセットは0.35%のプラスになりました。状況としては少々込み入っていて、キャッシュフローはプラスで回っているのですが、第3号発電所の費用支払いがあり、預金は減少。また、1号木更津発電所は、またしても計画値を実績が下回ったために、DCF上の評価額をわずかに下方修正しています。 見ての通り、発電量としてはあの雨だらけだった7月をも下回る実績。計画との乖離はそこまで大きくはありませんが、評価額は下げざるを得ません。これから冬に入り、さらに発電量は落ち込みますので、さぁどうなるか。 一方で、筑西2号基の連系が完了し、稼働を始めています。入金は1カ月ほどあとになると思いますが、こちらは頑張ってほしいところです。近々見に行きたいと思います。そして、11月には3号いすみ発電所、12月には4号白子発電所の竣工も予定されています。続々発電所が稼働するので、発電状況は抜き出してまとめるようにしたいですね。 今回資産のプラスに大きく貢献してくれたのがこのヘッジセグメント。ゴールドとクリプト(仮想通貨、暗号資産)からなりますが、最大の貢献者はBitcoinです。この1ヶ月で25.5%もの上昇を見せ、他のさまざまな資産を見ても、唯一上昇したアセットクラスとなりました。 結果、クリプトはセグメントのうち45%を占めるまで拡大しました。この10月は、MicroStrategyやSquareのBitcoin買いから始まり、PayPalがBitcoinをサポートする発表をしたことでブレイク。一気に価格は上昇し、バブル崩壊後の最高値となっています。 これまで投機の対象として見られることの多かったBitcoinですが、企業が現金の代わりに買ったことで、従来からいわれてきたデジタル・ゴールドとしての注目を浴びました。これだけ伸びてくれるとうれしいものです。 最後に、現金および短期の流動性を重視した投資を行うオルタナティブセグメントです。こちらは1.19%の増加でした。今月は、これまでと大きく投資先が異なるので、まずは内訳を見てみましょう。 「ドコモ」はドコモTOB3900円に向けて、3876円で買い付けました。クロス用資金との兼ね合いを見ながら、けっこうな現金を費やした形です。現在株価は3887円まで上昇。11円ほどの含み益状態です。こちらを三菱モルスタ口座に移管してTOBに応募するので、あと13円は取れる見通しです。 「優待クロス」は10月のクロス解消分がまだ受渡し終わっていないのと、11月、12月分のクロスですね。 「BTC」は、BITMAXの1周年キャンペーンで入庫した1BTCを、そのまま10%貸し暗号資産キャンペーンで預けているものです。併せて、TAOTAOで同額をショートして、価格変動をヘッジしました。ちょうどいま、付利が終わったのでGMOコインに出庫し、一部、クロスを解消したところです。 なにが困っているかというと、長期優待目的で取得したサイゼリヤが含み損状態なのと、IPOであたってしまったダイレクトマケティングミスクが10%ほどの含み損だということ。まったく個別株の短期投資は向いていないことを実感します。 通貨の状況は次の通り。円高がじわりじわりと進み、ドル資産の円建て評価は減少しているはずですが、総資産に占める円比率はなぜか減少しています。為替が悪化しても外国株のほうがパフォーマンスがいいということでしょう。 最後にインカムの状況です。こちらは株式および債券からのインカム収入を合計しています。10月はPFFとBNDの毎月分配に加え、IVVとARCCからの入金がありました。現時点での総資産に占める、1-10月のインカム収入の比率は0.71%。このままいけば、年間で、だいたい総資産の0.9%程度のインカムが得られることになりそうです。 さて今後の方針です。先月書いたとおりにBNDを買い付けました。年内に、追加で買い付けたいものはありません。 発電所の竣工ラッシュになるので、必要な現金を用意しておきたいことが1つ。また、未だに手を付けられていない不動産ですね。あと2カ月しかありません。 またそろそろ税金対策が必要なタイミングです。先物口座の繰越損失がまだ残っているため、株式の利益を移管するか、いったん先物で利益を出して、2021年に損失を繰り越す必要があります。日経225のETFと先物の組み合わせを使うか、損失を繰り越すならFXでクロスを建てて、片方だけ益出しする作戦でしょうか。大統領選でVIXで遊んでみるのもいいかもしれません。 なお、各セグメントは下記の目論見書に従って運用します。 また計算上の注意点は下記です。 【前回9月のポートフォリオ】

全体は+2.8% 年初来高値

セグメント別リターン

株式セグメント ▲1.16%

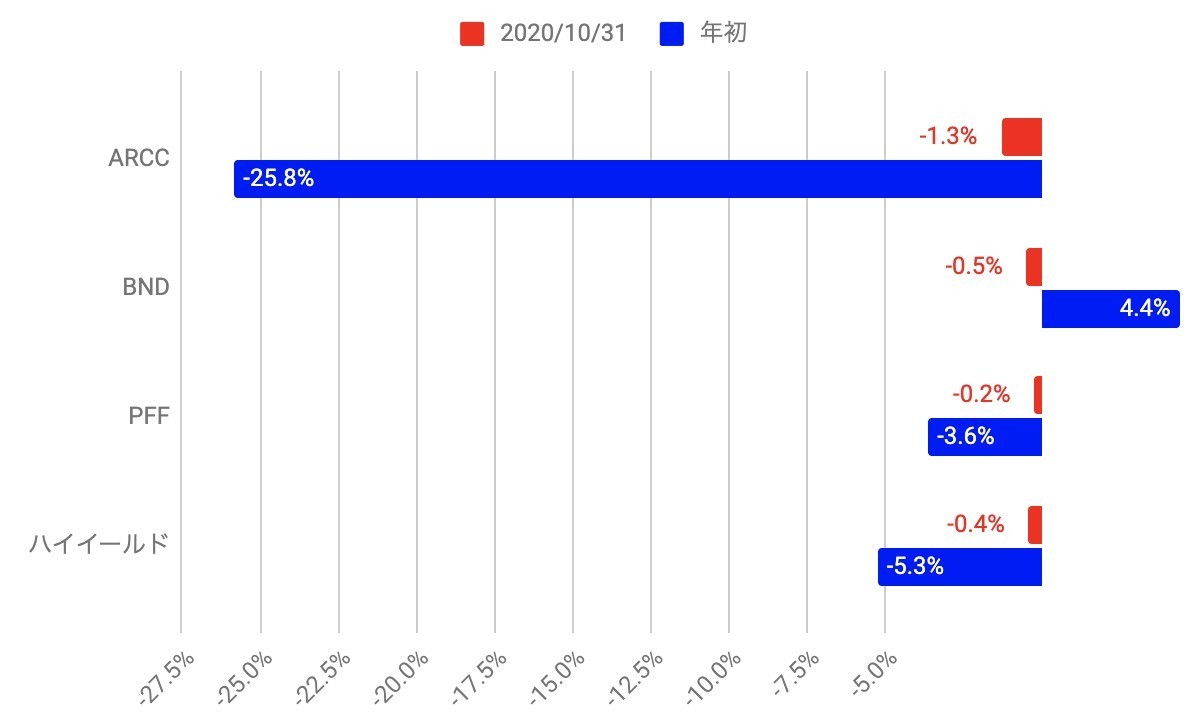

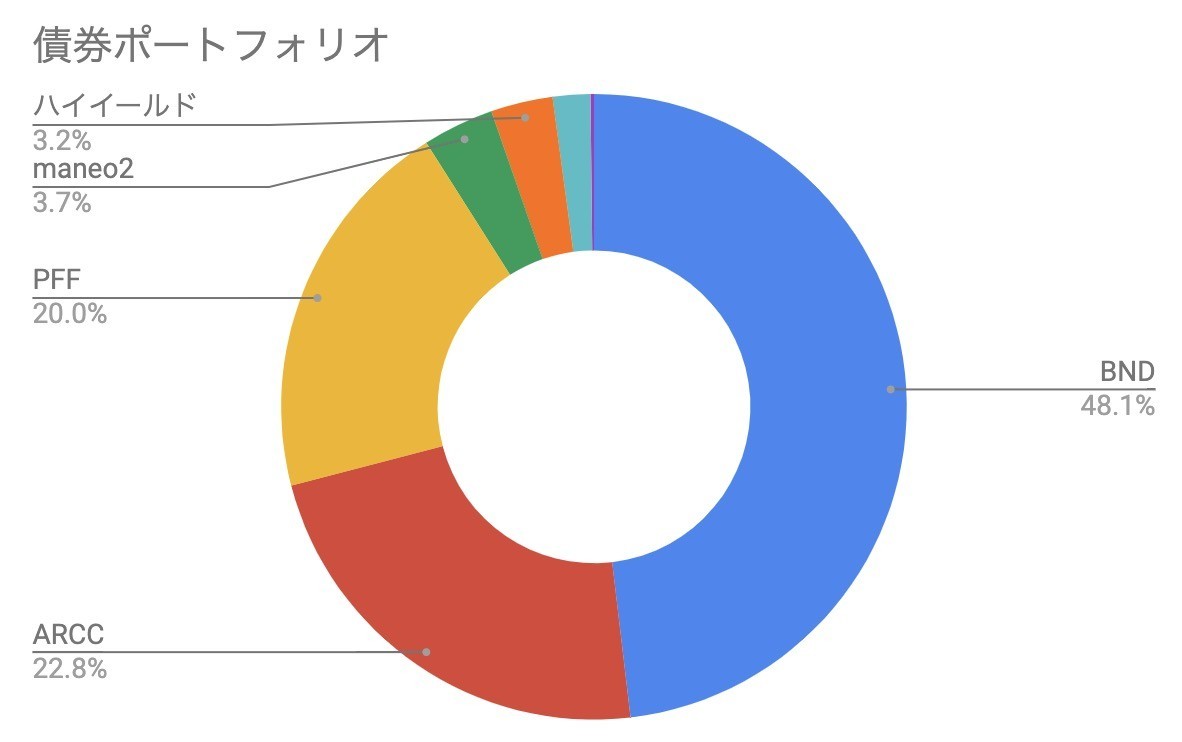

債券セグメント ▲0.77%

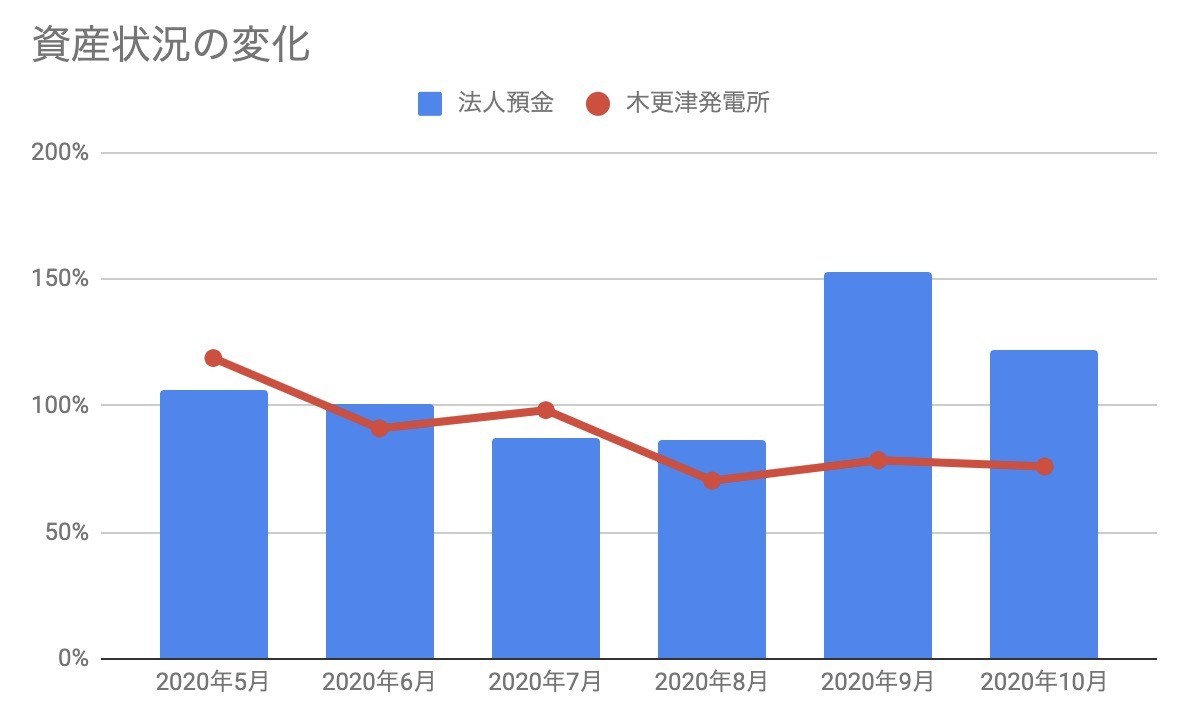

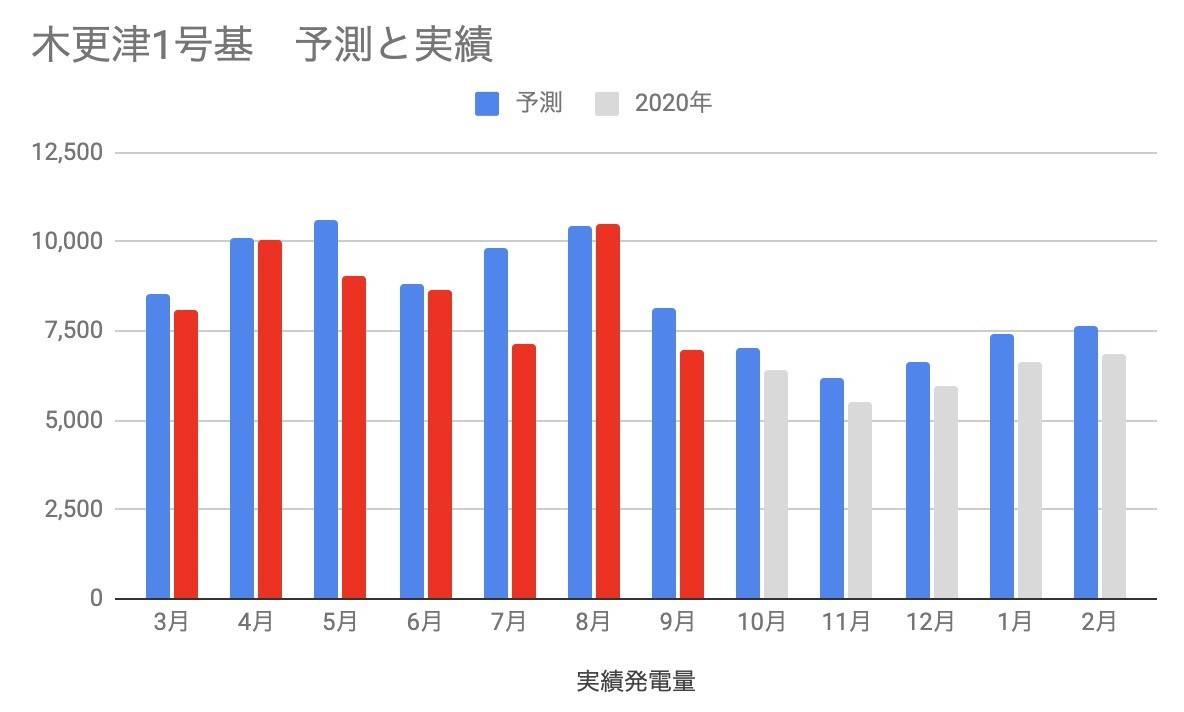

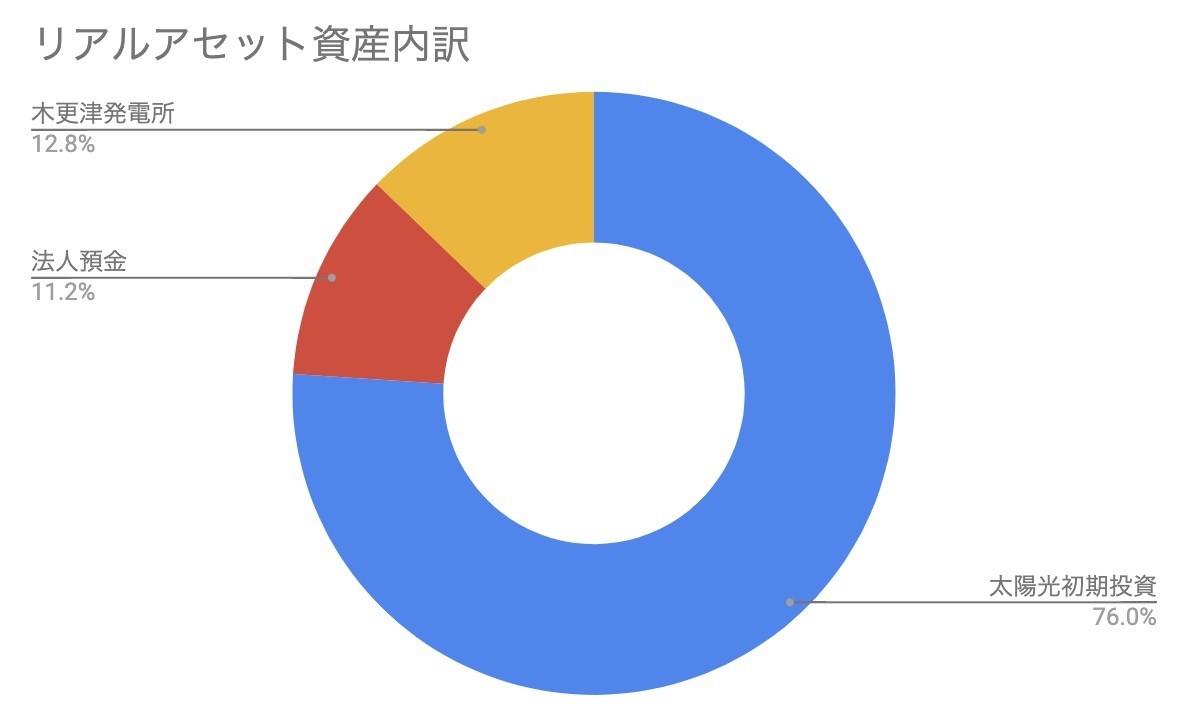

リアルアセット +0.35%

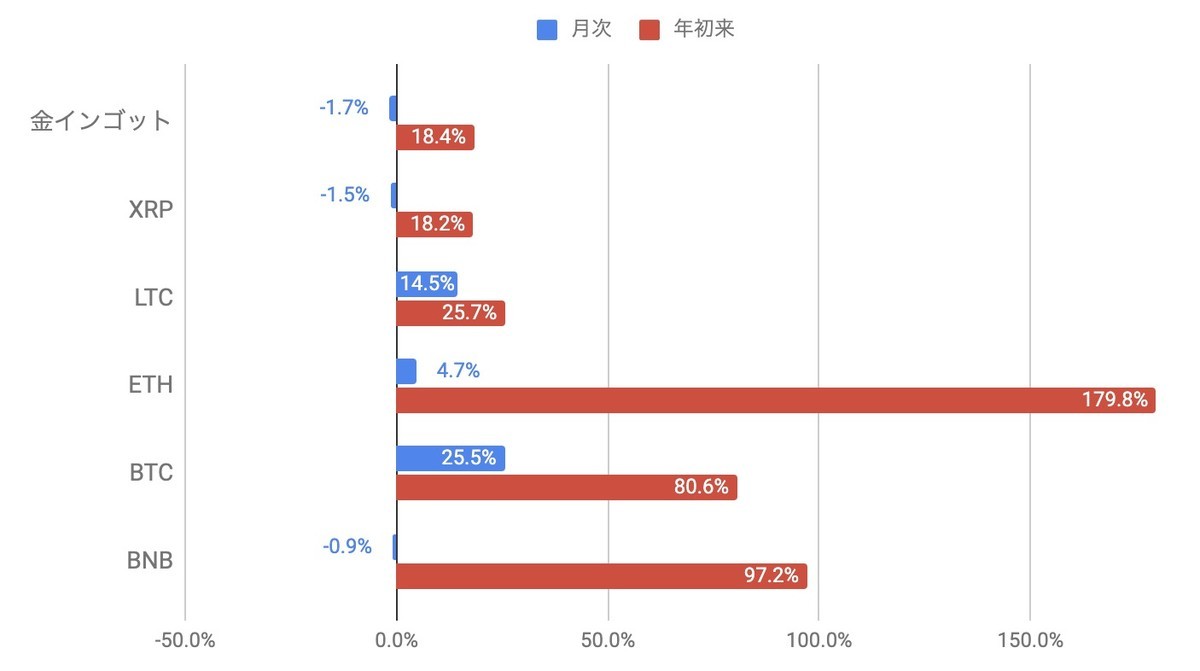

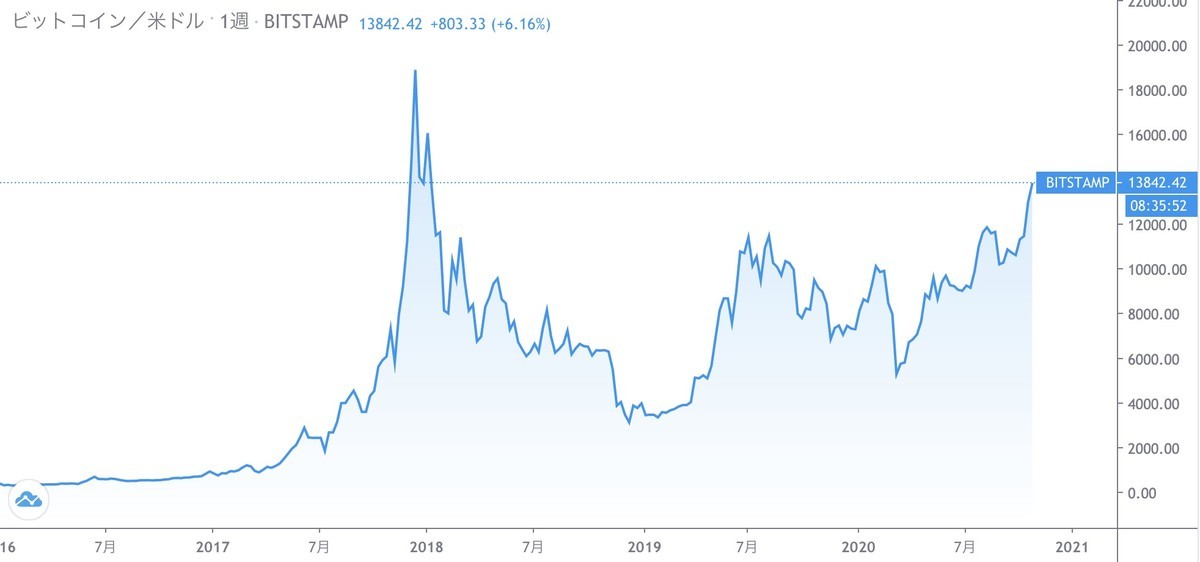

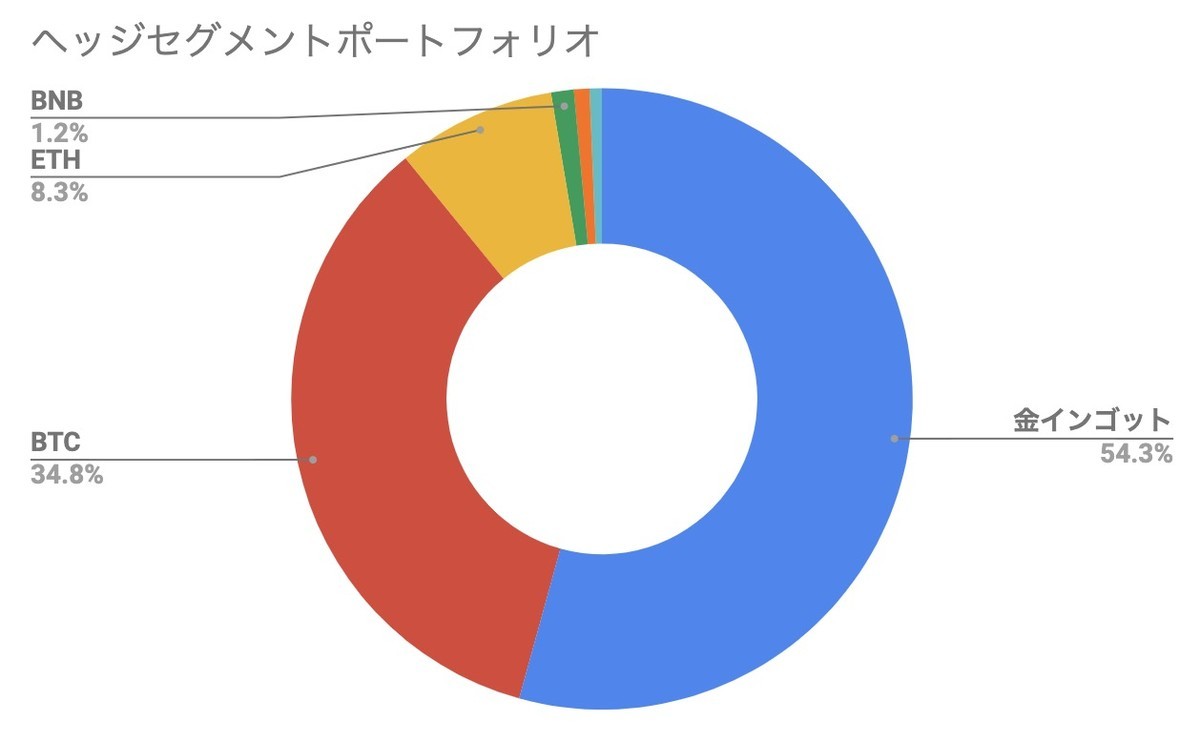

ヘッジセグメント +5.04%

オルタナティブ(現金)は+1.19%

インカムの状況

今後の方針