今回は与信についてのお話です。住宅ローンを組むときなどに、「使っていないクレジットカードは解約しておいたほうが、通りやすいのではないか?」という話が良く出てきます。なぜそう考えるのか、そして、どうしてそれは誤りなのか、それを考えてみます。

ローンで行う与信

銀行やカード会社などは、ローンや新規カードを設定するときに、「与信」という行為を行います。与信とは、「信用を与えること」と言われますが、要するに「この人にお金を貸しても大丈夫なのか。大丈夫であればいくらまでならいいのか」を確認する行為です。

そして貸金業法(銀行)や割賦販売法(クレカ)では、新規にクレジットやローンの申込を受けたときに、指定信用機関であるCICの情報を照会することが義務付けられています。

また、ローンやクレジットで貸し付けを行ったときは、それをCICに登録することも義務付けられています。こうやって、各社バラバラではなく、誰がどこから借りているのかを集約して確認できるようにすることで、多重債務や過剰貸付を防いでいます。

与信の基本

では各社はどんな情報を用いてどう与信を行うのでしょうか。まずローンのほうでは、総量規制により年収の3分の1を超える額が貸し出せなくなりました。そのため、50万円を超える借り入れの場合源泉徴収票や給与支払い明細書などの提出が義務付けられていて、これで年収を把握して貸せる最大額を計算しています。

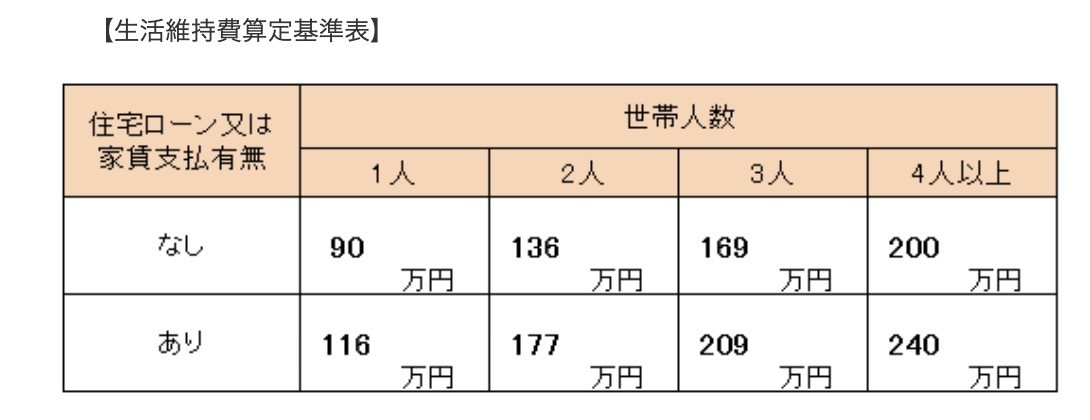

クレジットカードのほうは「支払可能見込額」を計算します。いわゆる割賦販売法における総量規制です。これは、

- (年収 ー 生活維持費) x 0.9

で計算され、一括払いを除くクレカの利用金額がこの額を超えないこととされています。では生活維持費はどうやって決まるのかというと、世帯人数、住宅ローン・家賃の有無、居住地域によって法律で定められています。クレカ申込ではこれらの情報を入力することが必須ですが、それはこういう理由のためです。

例えば、年収が500万円で賃貸4人家族なら、生活維持費が240万円なので、引いた260万円に0.9を掛けて234万円が限度額(一括払いを除く)ということになります。年収が低くてカードを作りすぎると通らなくなる理由がよく分かりますね。

各社の与信

ここまでは法で決まっていることなので、これをクリアしないとどうあってもお金は借りられません。そしてこれを踏まえて、各社は独自にもっと厳しい審査基準を設けています。

例えばクレカの場合は年収は自己申告で証明書の提出は求められていません。そこで勤務先がどこであるか、また勤続年数が何年かなどの情報を元に、独自に年収を推定する仕組みを持っていると言われています。

そして各社が照会を義務付けられているCICの情報は、次の通りです。

つまり、下記の情報を総合的に判断して与信を決定するというわけです。

- 年収、世帯人数、持ち家・地内、住所

- CICの借り入れ情報

クレジットヒストリー

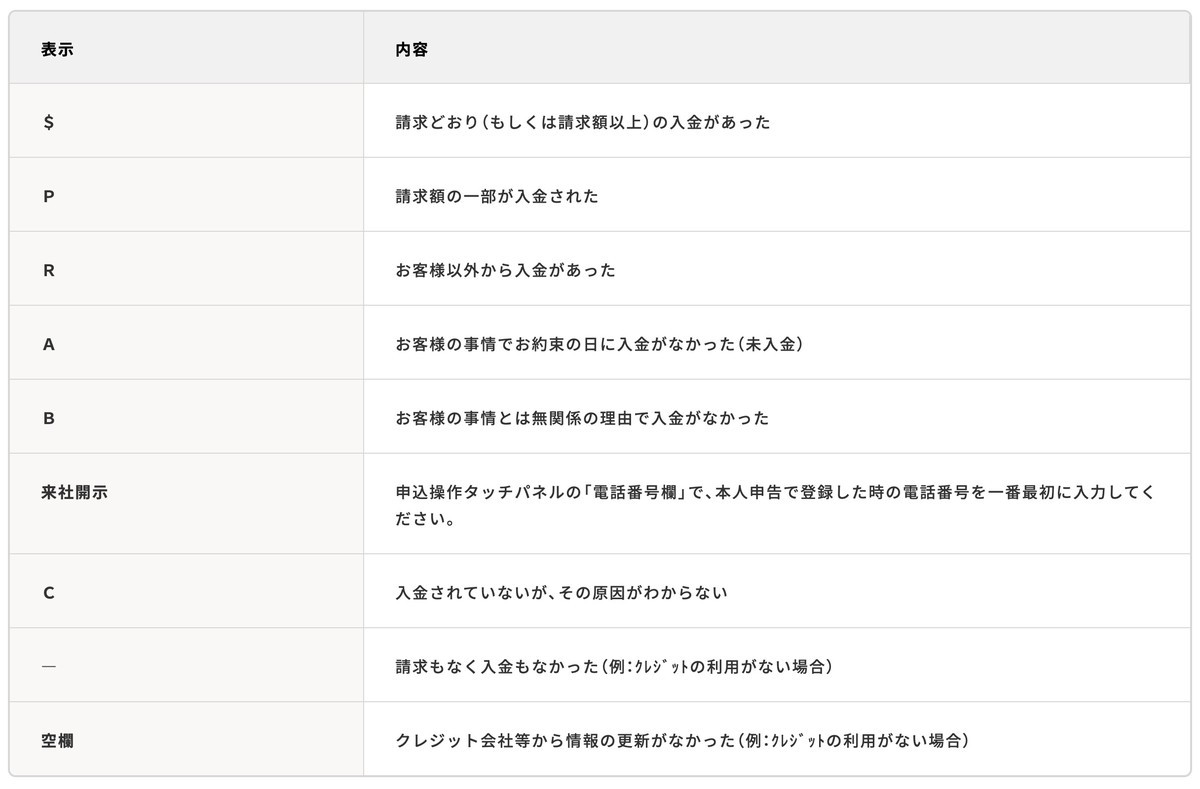

CICの情報には、その人が何枚のカードを持っていて、極度額(限度額)がどれだけあって、残債(残っている借金の額)がどれだけあるのかが記載されています。また、入金状況の欄には、$、P、Aなどのマークが付いています。

このマークは、返済がしっかり行われているかどうかを示していて、次のような意味を持ちます。ここで最良なのが「$」が並んでいること。しっかり毎月返済されていることを示しています。

一方で、それ以外は危険信号です。要するにしっかり返していないということで、厳しい会社の場合はそれだけで与信はアウトでしょう。

また、利用なしの「−」が並んでいるのもポジティブではないそうです。$が並んでいることを「クレジットヒストリー」といい、この人は借りたお金をしっかり返す人だということを実績として表しています。一方で、「−」が並んでいる場合は延滞こそないのでネガティブではありませんが、借りた場合に果たして返してくれる人かどうかが判断できません。

聞くところによると、20代の若者が初めてクレジットカードを作るときならともなく、30代、40代になって「−」が並んでいるとか、そもそもどの会社のクレジットカードも作っていなくてCICの情報が真っ白だとかは警戒されるということです。例えば、自己破産したかどうかは秘匿されていてカード会社や銀行がそれを知ることはできませんが、自己破産したら当然借金はできないので、クレジットヒストリーも真っ白になります。つまりちょっとグレーな人とみなされてしまうわけです。

さて、借入残高については現在借りているお金なので、そのような扱いをすればOK。例えば、住宅ローンの審査であれば、カードのキャッシングや分割払で100万円とか200万円借りている人の場合、本来は2000万円のローンが組めても、この借り入れ額分だけ貸し出せる金額が低くなるのは容易に想像が付きます。

不要なクレカを持っていると与信に不利なのか?

さて、やっと本題にたどり着きました。問題は極度額(限度額)です。カードを作れば、カードごとに極度額が膨らんでいきます。1枚50万円だとしても10枚持っていれば500万円。この枠の額をローンの審査の時にさっ引かれてはたまりません。

先日、元クレジットカード会社の審査担当で、現在は別の会社で与信モデルを作っている人に話を聞きました。実は、以前はこの枠の多寡も重要な要素としてモデルに組み込んでいたのだそうです。

枠があるということは借金ができる。すると、それを知らずに別のローンを組んでしまうと、合計した借入額が総量規制や支払可能見込額を上回ってしまう可能性があるからです。

しかしCICへの登録サイクルが変わり、現在はローン(貸金業法)の場合は日次、それ以外(割賦販売法など)は月次の登録・更新が義務付けられました。そのため、ローン審査の開始からCIC情報反映までのタイムラグを狙って借り入れされてしまうということは起こりにくくなり、現在は枠の扱いについては重要度がかなり下がったということです。

もちろん、CICのデータをどう活用して、どのようなモデルで与信を行っているかは各社の最高機密であり、詳細は不明です。ただし、実際にそのモデルを作ってきた人から「今はあんまり関係ないですよ」と言われると、なるほどと思いますね。