『ウォール街のランダムウォーカー』12版再読も、ついに最終章です。この15章では、具体的に投資で勝つための3つの手法について、結構具体的に記されています。

ウォール街の3つの歩き方

ウォール街のランダムウォーカーはインデックス投資万歳!という本であるかのように見られることが多いのですが、ここまで見てきたとおり、「インデックス投資は手法の1つ」というスタンスの本です。それを踏まえて、著者はお勧め投資法を3つ挙げます。

- 思考停止型 インデックス投資

- 手作り型 有望銘柄探し

- 専門家任せ ファンドマネージャーを選ぶ

専門家任せはさらに失速

上がる株を見つけるのではなく、見つけ方を知っている人を見つける。これが専門家に任せる手法のポイントです。実は、本書の旧版では、優れたファンドマネージャーを取り上げて、その投資スタイルを紹介していました。ところが、

ウォーレンバフェットを除いて、これらのファンドマネージャーはファンドの運用から引退してしまったことだ。

というわけで、

一貫して市場平均を上回る成績を上げ続ける確率は、もはや偶然としか言えない時代になったのだ。

と全否定しています。

手作り型の4つのルール

手作り型というのは、上がる銘柄を自分で選んで投資するという、古典的な投資スタイルです。

問題は、自分で選ぼうとすると大変手間がかかる上に、今まで繰り返し実証して見せたように、市場平均に勝ち続ける人は極めて稀だ。もっとも、株式市場を一種のゲームとして楽しむ余裕のある人にとっては、以下の説明に従って理にかなった戦略を絵立てれば、少なくとも株式を選択する上でのリスクを最小にすることができよう。

著者は4つのルールを提唱しています。

- 少なくとも5年間は、EPSが平均を上回る成長が期待できる銘柄のみを購入すること

- ファンダメンタル価値が正当化できる以上の値段を払って株式を買ってはならない

- 近い将来「砂上の楼閣」つくりが始まる土台となるような、確固たる成長見通しのある銘柄を選ぶ

- なるべく売買の頻度を減らす

とはいえ、自分で銘柄を選ぶ投資法は今や趣味や楽しみの領域だと著者はいいます。リサーチを楽しめて、かつ儲けをそれほど期待しない人がやるべきなのでしょう。

インデックス投資のやり方

さて、本命のインデックス投資です。著者が具体的に提案する投資法はどんなものでしょうか。

多くの人がインデックス運用とはS&P500指数を買うことだと間違って思い込んでいる。

いきなりこれです。そこで、著者はS&P500ではなく、ラッセル3000、ウィルシャー5000、もしくはMSCIブロードUSインデックスのほうを勧めるということです。ちなみにバンガードVTIがベンチマークにしているのが、MSCIブロードUSインデックスです。

これらのS&P500との違いは、小型株が入っているかどうかで、時価総額で見るとほぼS&P500で十分という説もあります。ただし、過去しばしば見られた小型株アノマリーを考えると、敢えて小型株を入れない理由はないのです。逆にぼくは小型株を持っていなかったので、ちょっと買ってみたいとも思います。

さらに、米国株だけでなく世界全体への投資を勧めます。国際分散投資や不動産などへの投資によって、リスクをさらに引き下げられるという現代ポートフォリオ理論が言うところが一つ。そして、今後の成長可能性を考えると、新興国は外せないからです。

新興国に投資するにあたっては、個別株投資は先進国に比べてさらに手数料が高く流動性が低く、リスキーです。そのため、新興国投資こそインデックスというのが著者の考えです。

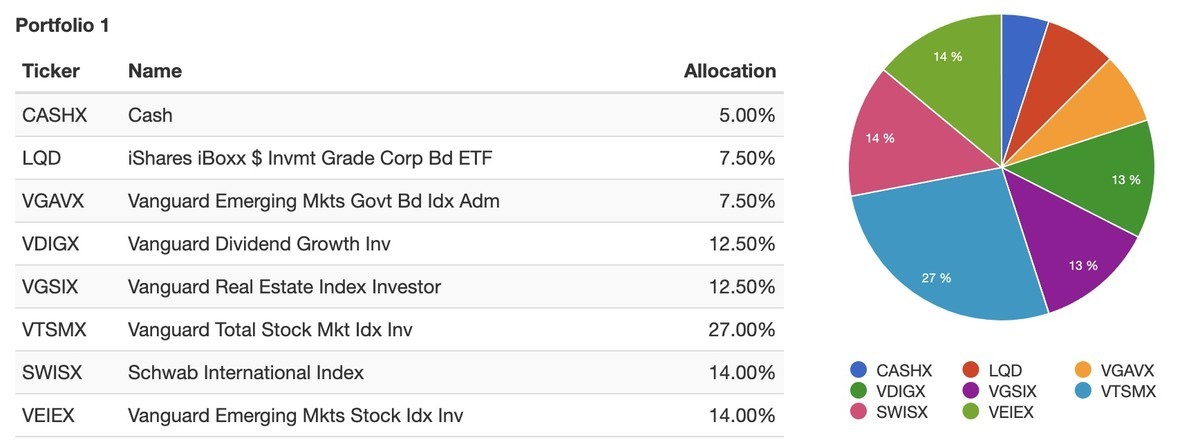

下記が著者が提唱する、「50代半ばの人のための推奨ポートフォリオ」です。

聞き慣れないファンドがいろいろと入っていますが、

- 債券系

- LQD 社債ETF

- VGAVX ドル建て新興国国債

- VDIGX 配当重視

- 不動産

- VGSIX REITインデックス

- 株式

- VTSMX 投信:≒ VTI

- SWISX シュワブ先進国株式

- VEIEX 新興国株式

米国人向けの本らしく、ETFではなく米国投資信託、いわゆるミューチュアルファンドをいろいろと挙げています。

ちなみに、このポートフォリオをバックテストしてみると、CAGRもシャープレシオもS&P500に劣っていて、勝るのはリスクが3ポイントほど、という感じです。まぁそれでも、米国一辺倒のポートフォリオよりも、個人的には安心感がありますし、著者がいいたかったこともそうなのでしょう。

ウォール街のランダムウォーカー12版を再読し終えて

ウォール街のランダムウォーカー12版を注文したのは21年の7月14日でした。せっかくなら、じっくり読んで1章ずつ書評を書こうと思い、少しずつ少しずつ読み進めてきました。

正直、読むことよりもそれをある程度咀嚼しながらブログに書く方がよほど時間がかかています。それでも、この作業を1章ごとに行うことで、筆者バートン・マルキールが言いたかったことを、血肉にできたのではないかと感じています。

いまや、投資初心者の間でもインデックス投資は定番の手法になっていて、個人的には「あぁついに日本もここまで来たか」と感じます。一方で、本書でも指摘されているとおり、「多くの人がインデックス運用とはS&P500指数を買うことだと間違って思い込んでいる」ことも多い。インデックス投資の定義論争をしたいわけではなく、なぜインデックス投資が望ましいかを理解しないと、S&P500指数を買うことだけがインデックス投資だなんて思ってしまうわけです。

筆者は、版を重ねるごとに最新の投資手法についても評価を続けているのが素晴らしいところ。この大御所から、ビットコイン投資やリスク・パリティなどについての評価を、(ある程度)体系的に聞けるとは思っていませんでした。

最初に読んでから15年経った今、読み返して思うことは、ほぼ書いてあることに納得しているということ。逆にいえば、最初に読んだ時に、その内容がぼくの血肉になったともいえるのでしょう。これが投資に関する基礎となり、その後のさまざまな投資手法を評価できるようになってきたともいえます。