投資理論の歴史を見ると、企業の財務状況を予測する「ファンダメンタル派」、チャートから他人の行動を推測する「テクニカル派」、そして学者中心に分散がフリーランチだという「モダンポートフォリオ派」などが存在します。その中、いずれとも違う、人間の非合理性を元にした「行動ファイナンス派」が台頭してきています。

第10章は、こちらの行動ファイナンスについて。

- 第1章 株式と価値

- 第2章、第3章 バブル

- 第4章 仮想通貨バブルは史上最大のバブル

- 第5章 テクニカル分析とファンダメンタル分析

- 第6章 テクニカル分析がうまくいかない理由

- 第7章 プロが市場平均を上回れないワケ

- 第8章 リスクとは何か?

- 第9章 高いリスクを取ってもリターンが増えないのはなぜか

人間は非合理だ 行動ファイナンスの4つの要素

行動ファイナンス、または行動経済学と呼ばれるものは、昨今の人気キーワードです。それだけで何冊もの本があるわけですが、ウォール街のランダムウォーカーでは要素をうまく押さえて1章にまとめています。

行動ファイナンスの着眼点を一言でいえば、「人間は非合理的だ」ということ。アカデミックな効率的市場仮説やモダンポートフォリオ理論は、人間は合理的で同じように考えるということが前提となっています。でも、そんなことないよね? というのが行動ファイナンスです。ただ、これが科学になるには、それをいかに数値化するかが大切で、この功績によってダニエル・カーネマン(と故エイモス・トヴェルスキー)はノーベル賞を受賞しました。

投資家の非合理的な行動をもたらすのは、大きく4つの要因によるものです。(1)自信過剰(2)偏った判断(3)群れの心理(4)損失回避願望。それぞれ見ていきましょう。

(1)自信過剰がもたらすもの

人間の非合理の中で、「最も普遍的な傾向として指摘できるのは、自分の信念や能力に対する過信と、将来に対する楽観主義である」と著者は書いています。有名な実験に、「あなたの運転能力はどのレベルだと思いますか」という質問があります。これを大学学部生にしてみると、8〜9割の学生が、自分は他のクラスメイトよりも運転が上手で事故を起こす可能性は低いと答えるのです。

なかでも、こうした自信過剰はとりわけ投資家について顕著だといいます。自分の知識を過大評価し、リスクを軽視し、偶然の果たす役割を認めない傾向にあります。以前読んだ、プロポーカープレーヤーの書籍で、

ポーカーをしていたころは、私も勝ったら自分の力で負ければ運のせいだと考えるところがあった。これは人間の根底にある衝動だ。

という言葉がありました。この理由の1つは、「これが正解だ」と確信してしまうところにあります。実際は、ロジックとして正しくても、結果を大きく左右するのは運です。しかし、人は運を認めたがらないものだというわけです。

投資家の自信過剰といった非合理によってもたらされることは何でしょうか。一つは投機です。

多くの個人投資家は根拠なしに市場平均に打ち勝てると固く信じている。その結果、投機に走り、また不必要な短期売買を繰り返す。

売買頻度の多い投資家ほど成績が悪いということは、統計的事実としてよく知られており、それでも「オレは違う」という自信過剰によって、短期売買はなくらならないわけです。

もう1つはバブルです。

企業収益の成長性の予測能力に関する自信過剰が、いわゆる成長株が過大評価される傾向をもたらしている。

企業分析を行う人は、その結果に自信を持ちすぎる結果、高い期待によって株価が押し上げられ、バブルを構成する要因になるわけです。

(2)偏った判断がもたらすもの

人は、何の根拠もないのに自分は事態をしっかりコントロールできているという幻想を抱きがちです。ボールを動かす実験の話は、いろいろと象徴的です。

これは、コンピュータ画面にボールが動き回っており、ボタンを押すとボールが上方に動く装置が渡されます。またボタンはランダムなショックでも動きます。ここで、被験者には、ボールをできるだけ長時間、上の方にとどめるよう求められます。

ある実験では、被験者の持つ装置は見せかけで、ボールをコントロールする力はあたえられていませんでした。にもかかわらず「ほとんどの被験者は『かなりうまくボールの動きをコントロールできたと思う』と答えた」というのです。このだましの実験に惑わされなかったのは、重症のうつ病患者だけだったそうです。

このように、自分はある程度結果を左右できるという幻想が、投資家をポートフォリオの中の負け犬銘柄にこだわらせるのだ。そしてその延長線上で、ありもしない株価トレンドや、将来の株価を予測する株価パターンの存在を信じるようになる。

(3)群れの心理がもたらすもの

一人で考えたものよりも、集団で考えたもののほうが、結局は正しい結果を予想している。これは、市場においても、市場参加者の平均的予想が(上下のぶれはあるにしても)だいたいにおいて、どの投資家よりも正しい価値を表しているという意味で、よく知られています。

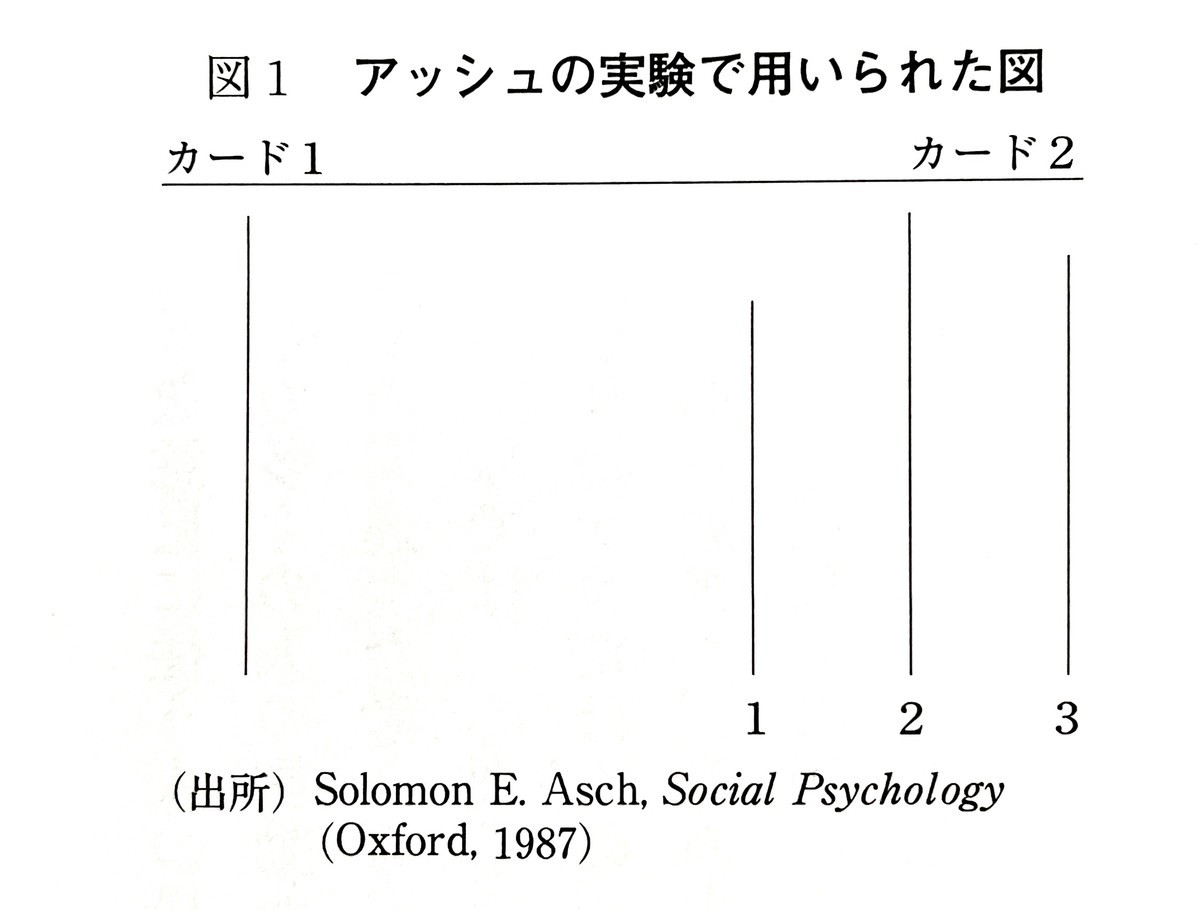

一方で、集団で考えることで、ある間違った考え方が訂正されるどころか増幅されるという現象もあります。有名なソロモン・アッシュの実験では、直線の長さを被験者に聞くというものでした。カード1の直線の長さと同じ長さの線はどれですか? というものです。

この実験のキモは、ここにサクラが混じっていることです。7人で集まって答えるのですが、うち6人がサクラで誤った答を選ぶようにしてあったのです。すると、7人目の被験者はしばしば、サクラと同じ誤った答を選びました。

7人目の被験者は間違っていることを知りながらも、多数意見にくみするほうを選んだのだと考えた。

こうした非合理性により、「今の株価は割高だ」と理性では分かっていても、株価が上昇していて他の投資家が大儲けしているという理由だけで、株を買い始めるというのです。

(4)損失回避願望がもたらすもの

最後の1つは損失回避願望です。行動経済学ではプロスペクト理論ともいいますね。これは、人は価値の最大化を目指して行動するという伝統的な金融理論のようにではなく、利益よりも損失のほうを望ましくないものとして考えがちな、人間の非合理性を指す言葉です。

カーネマンとトヴェルスキーは巧妙な実験によって、「平均的な投資家にとって損失は同額の利益に比べると2.5倍も望ましくない」という結論に達しました。つまり、1ドルの損失は、1ドルの利益の2.5倍も大きな痛みだということです。

損失回避願望によって、投資家は損している銘柄を保有し続け、儲けの出ている銘柄から手放す行動につながります。

値上がりした銘柄を売れば売却益が得られ、自尊心は大いに満たされる。逆に値下がりしている銘柄を売れば、現実に損失が発生し、自尊心も大いに傷つく。これはプロスペクト理論によれば、同額の利益の何倍かに匹敵するダメージになる。

アービトラージの限界

行動ファイナンスが明らかにした人間の非合理性は、以前からよく知られていました。これに対する効率的市場仮説派の答えは、「仮に多くの個人投資家が非合理的な行動をとっても、アービトラージが働いて効率的株価水準は維持されるはずだ」というものでした。

非合理によって、本質的価値よりも株価が高くなったら、ヘッジファンドに代表されるような合理的な投資家がそれらを売り、併せて過小評価されている銘柄を買うことで、非合理的な投資家の行動は是正されるはずだ、というわけです。

ところが実際は、アービトラージャーによる是正はすぐには行われません。非合理性のほうが長生きするのです。「ノーベル賞学者たちが運用戦略を指揮したヘッジファンド、ロング・ターム・キャピタル・マネジメントは、理屈に反する価格形成がさらに進展したため、ヘッジ・ポジションの資金繰りがつかなくなり破綻した」わけです。

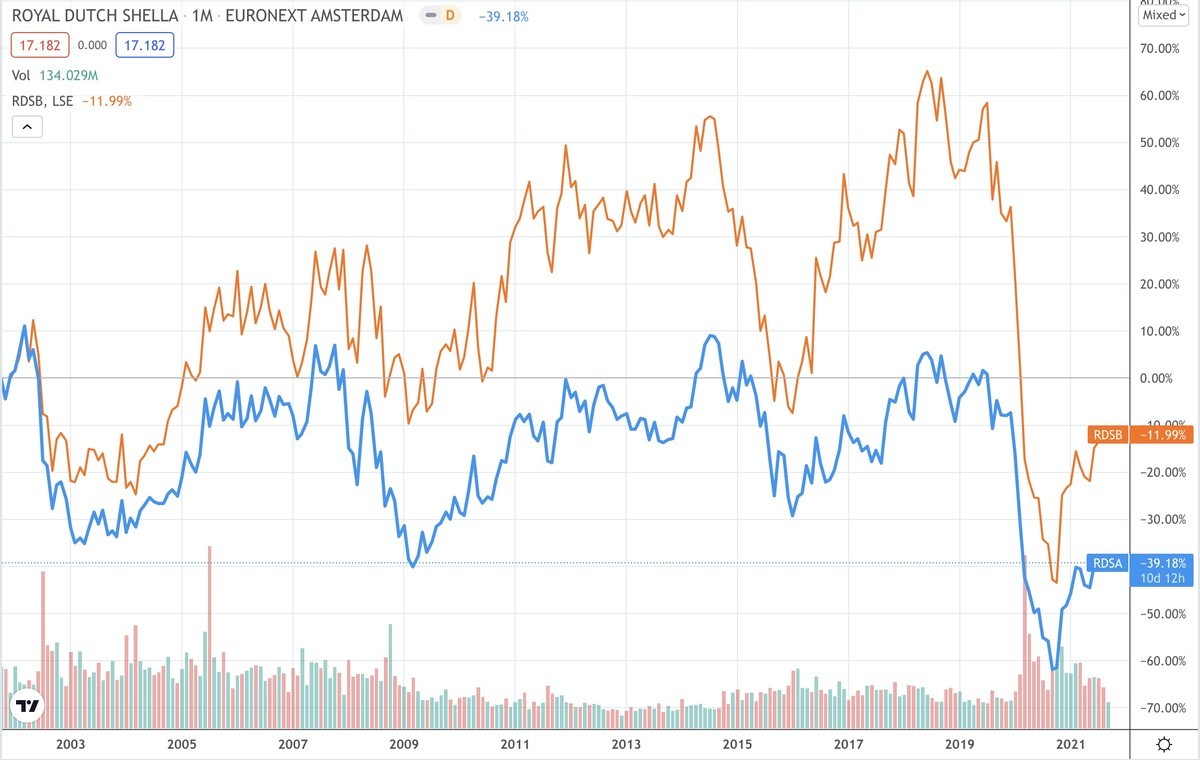

面白い事実は、まったく同じ価値を持つ2つの会社が、同じ価格ではないということです。ロイヤル・ダッチ石油とシェル・トランスポートは、石油事業を共同で行う契約を交わしており、事業利益の6割をロイヤル・ダッチが、4割をシェルが受け取ることになっていました。

したがって、株式市場が効率的なら、ロイヤル・ダッチの株式時価総額はシェルの1.5倍になっているはずです。ところが実際は、ロイヤル・ダッチの時価総額は、常にこの理論値よりも二割ほど大きいというのです。もっとも、実質的に同じ会社だった両社は、2005年に実際に合併して1つの会社になりました。また、ティッカーRDSA(オランダ上場)、RDSB(イギリス上場)と分かれていて、各国の租税条約が異なるため、価格差も生じているのかもしれません。

また調査によると、ヘッジファンドなどは行きすぎた株価形成を修正するアービトラージ的な動きをするどころか、積極的にバブルに乗って、その動きを増幅していることも分かりました。

さらに、アービトラージが働かない理由には、市場取り引きの限界もあります。金融理論では、全投資家が合理的なことだけではなく、金利ゼロで誰でも空売りを行えることが前提とされています。しかし実際は、技術的な理由から空売りしようにも、売るための株が調達できないためアービトラージが働かないということも多いのです。

そんなわけで、人間の非合理性がもたらず株価の歪みが存在することは誰の目にも明らかになってきました。そして、この非合理性を活用した投資法は、現在ホットな投資手法の1つだといえそうです。