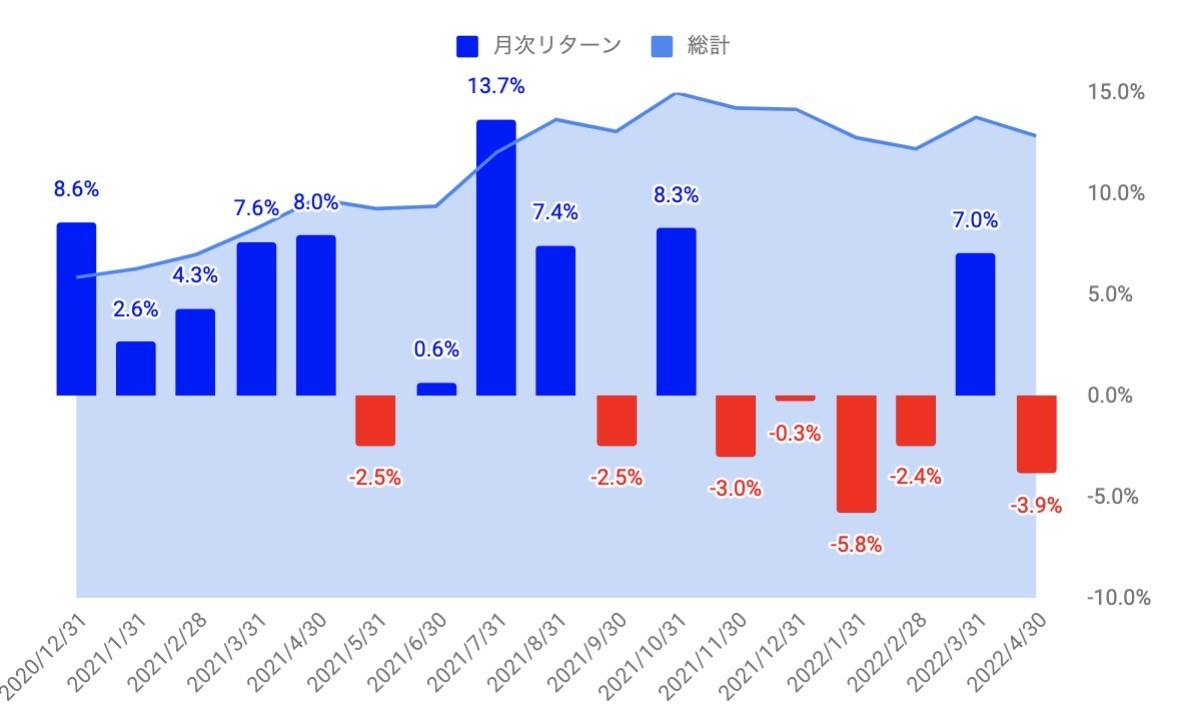

毎月恒例の月間投資成績コーナーです。先月は少し資産額が戻りましたが、4月はまたしても急落。その内容を見ていきましょう。

- 全体は▲3.9%

- セグメント別リターン

- 株式セグメント▲4.8%

- 債券セグメント +4.9%

- リアルアセット +0.3%

- ヘッジセグメント▲8.4%

- オルタナティブ ▲3.3%

- 為替 130円台に

- 今後の方針

全体は▲3.9%

資産全体は先月から3.9%減少しました。年初来は▲5.4%と厳しい状況が続いています。年間生活費に対する資産の倍率であるFI倍率は35.6倍まで減少です。

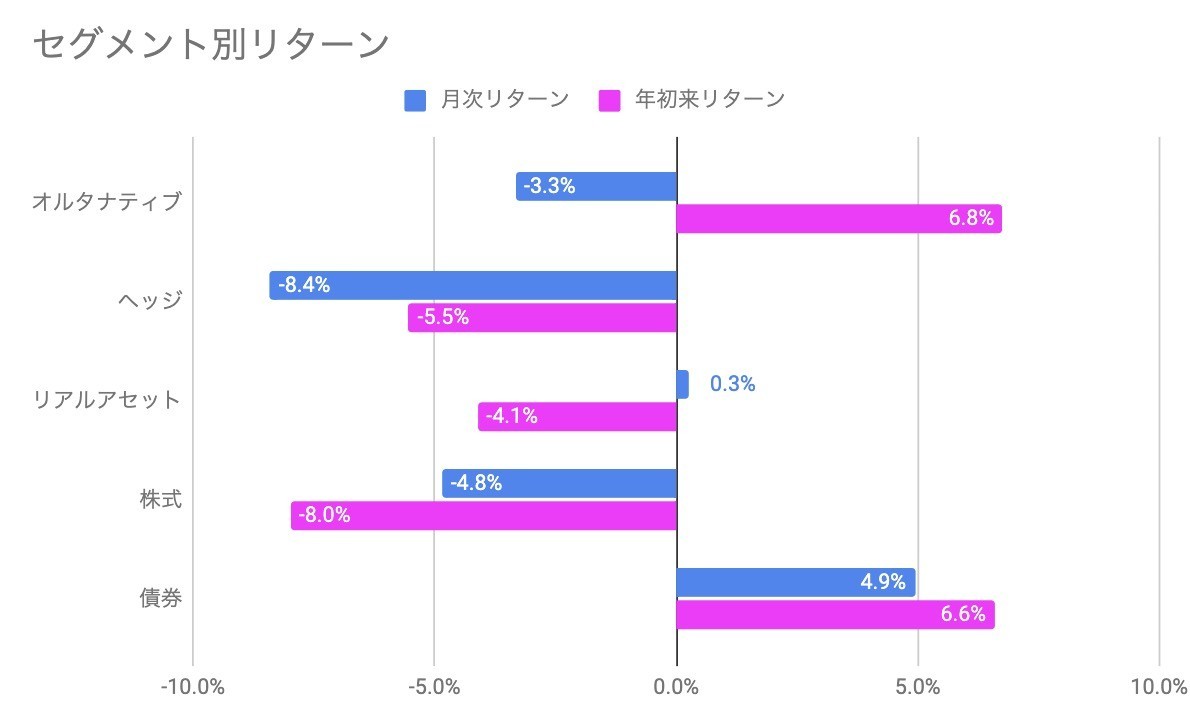

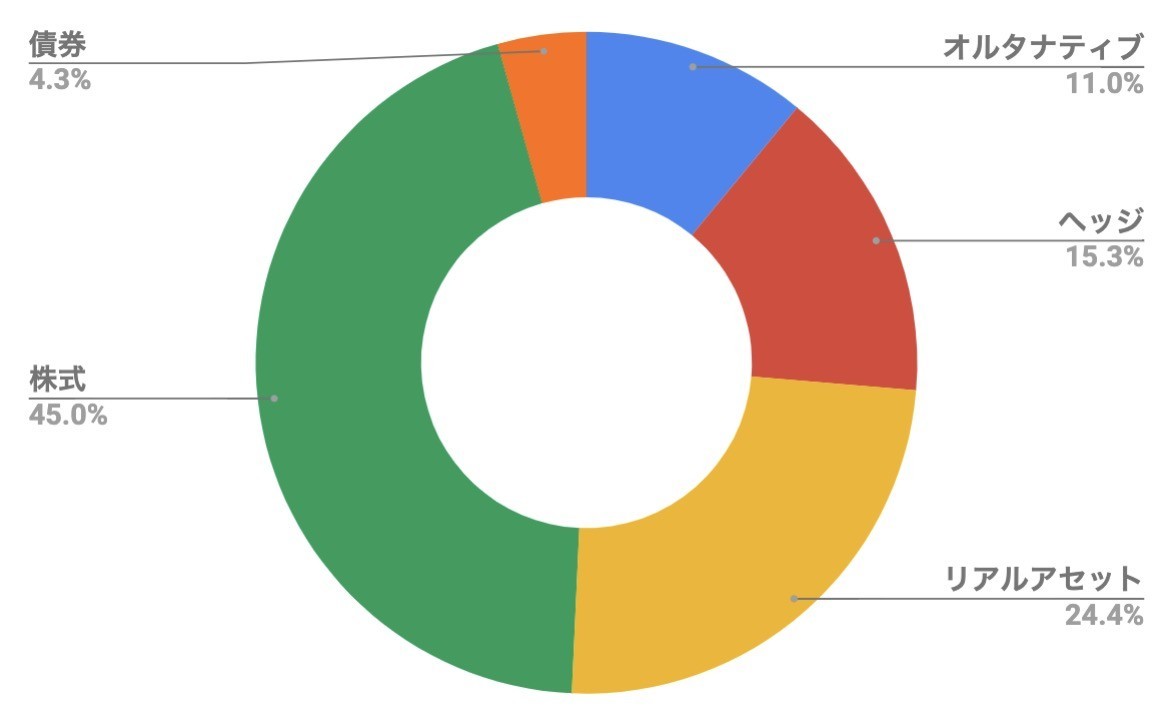

セグメント別リターン

3.9%下落の中身を、5つのセグメントに分けて確認していきます。現金およびマーケットニュートラルの短期売買を行う「オルタナティブ」、金と仮想通貨の「ヘッジ」、太陽光と不動産の「リアルアセット」、そして「株式」「債券」の5つです(2020年の投資戦略 5セグメントに再編)。

ざっくりいうと、債券以外が大きく下落。あ、リアルアセットはわずかですがプラスでした。

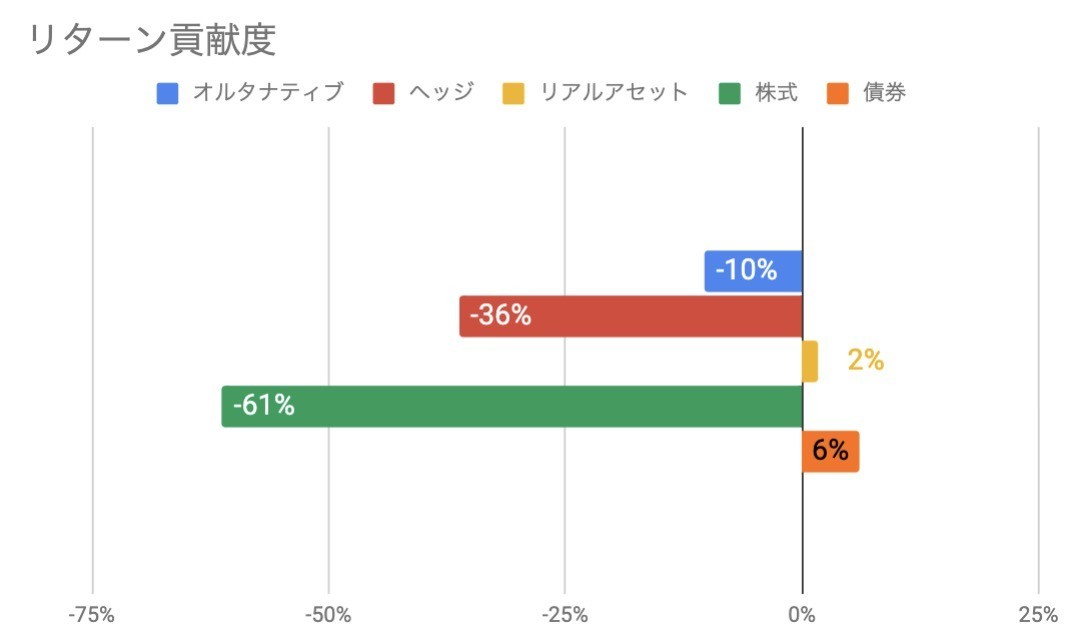

それぞれのセグメントが、下落にどのように関わったかを荷重平均で見てみます。やはり、最も影響が大きかったのは株式です。下落のうち6割が株式によるものです。

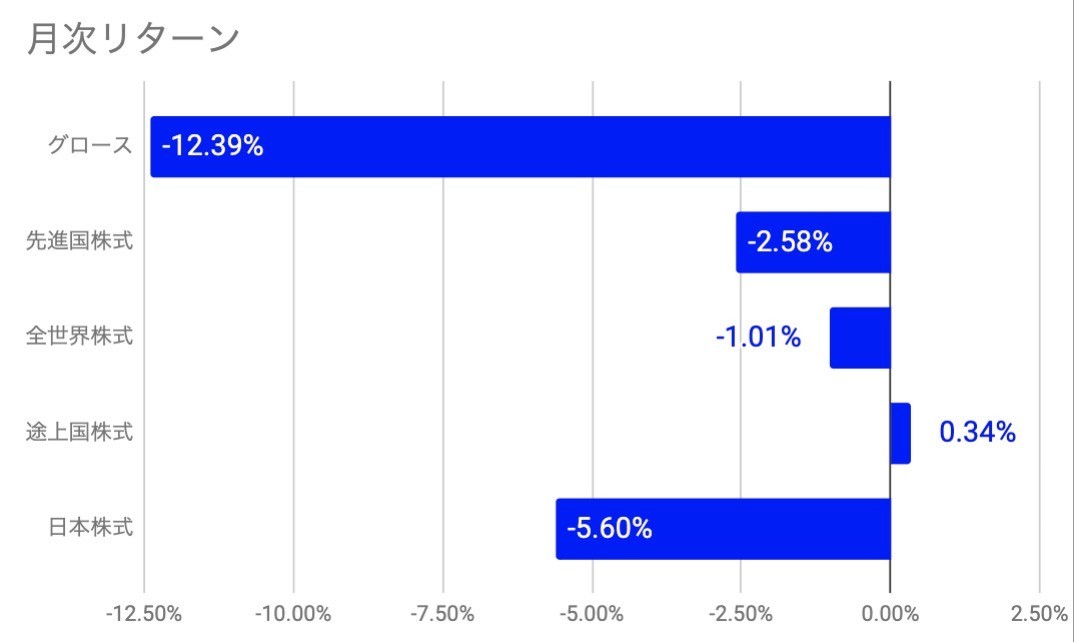

株式セグメント▲4.8%

ではセグメントごとに見ていきます。まず株式は4.8%の下落でした。中身を見ると、とにかくグロース株がヤバい。12.4%も下落しています。要するにGAFA、ぼくのポートフォリオでいうと、Amazon、Google、Facebookです。

一応、この3社は決算で濃淡が付きました。ガンと上昇したMeta(Facebook)に対し、ガンと下がったAmazon。そしてGoogleは微下げという感じでしょうか。

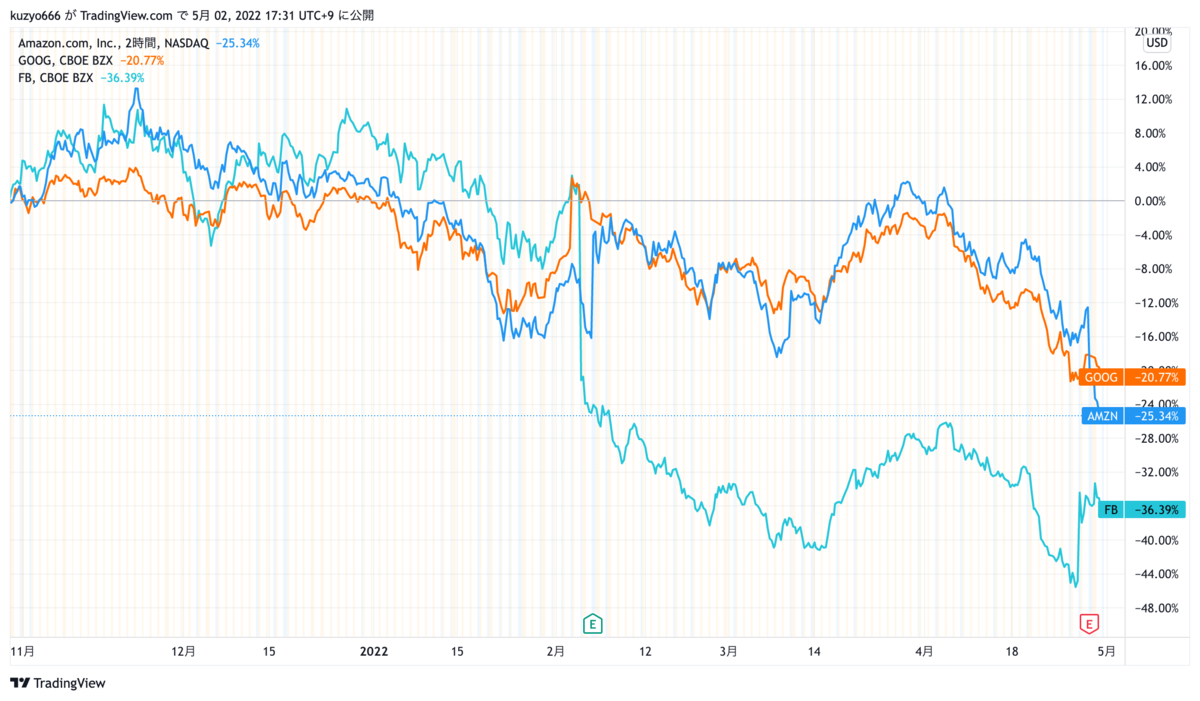

ちなみに、Metaが伸びたといっても、まだまだ先日のMetaショックを取り返していません。6ヶ月のチャートを見ると、よく分かります。

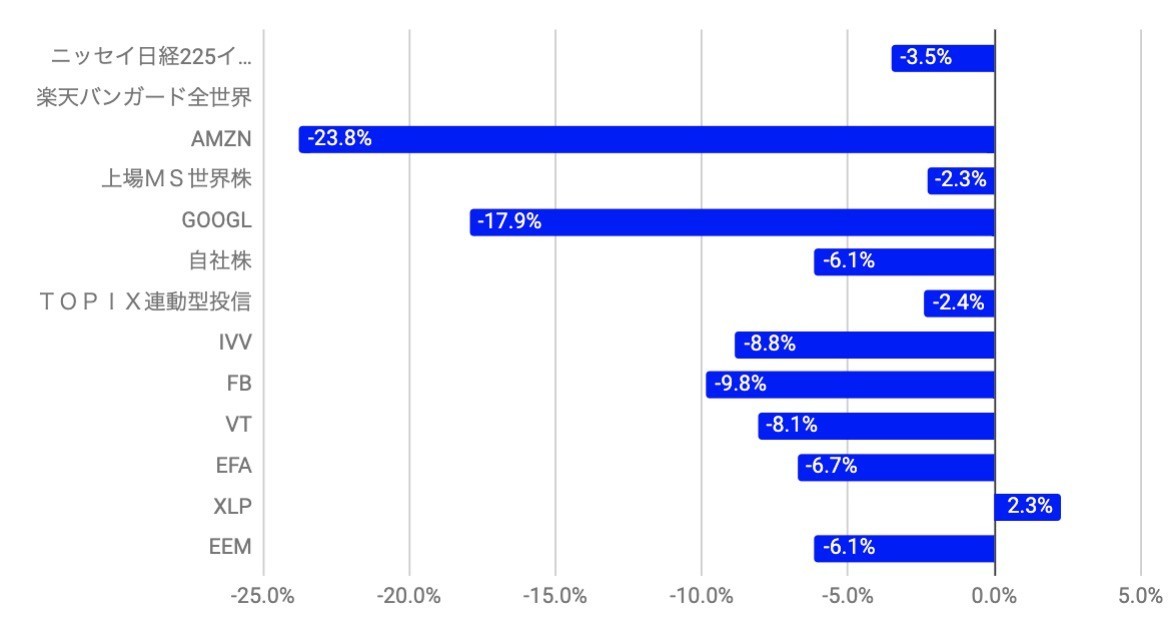

先月からの変化でみると、こんな感じ。うーん。Amazonは23..8%下落だし、Googleも17.9%下落。ひどいもんです。唯一、ぼくのポートフォリオの中のバリュー系に近いXLP(生活必需品ETF)だけがプラスとなりました。

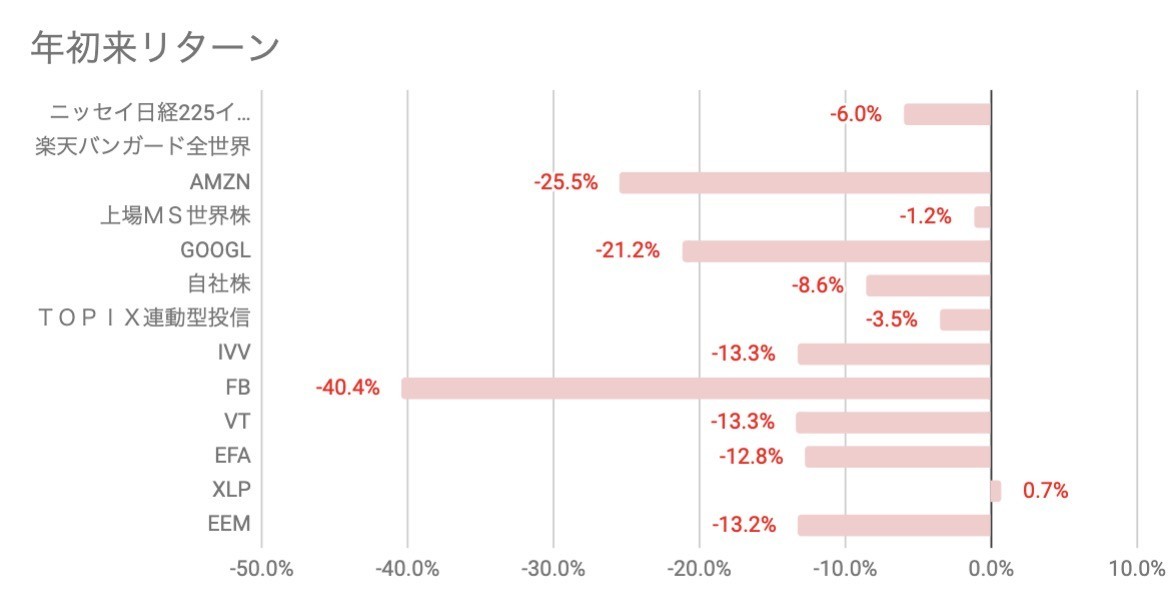

年初来で見ると、こうなります。やはりまだMetaのダメージは大きい。4割減ですよ。あはは。

売買としては、tsumiki/楽天/SBI/マネックスでそれぞれ5万円ずつカード積立を行いました。合計20万円を積み立てです。実はカブコムでも積立をしようとau PAYカードをせっかく作ったのに、申込みを忘れていました。

すわ申し込み、と思ってカブコムを開いたら、なんとau PAYカードを登録すると「確認に1〜2日」と出て、未だに登録ができません。いったいなんの確認をしているのでしょう? システム化できていなくて、裏側手作業でやってるんじゃないかという、さすがにカブコムクオリティです。

債券セグメント +4.9%

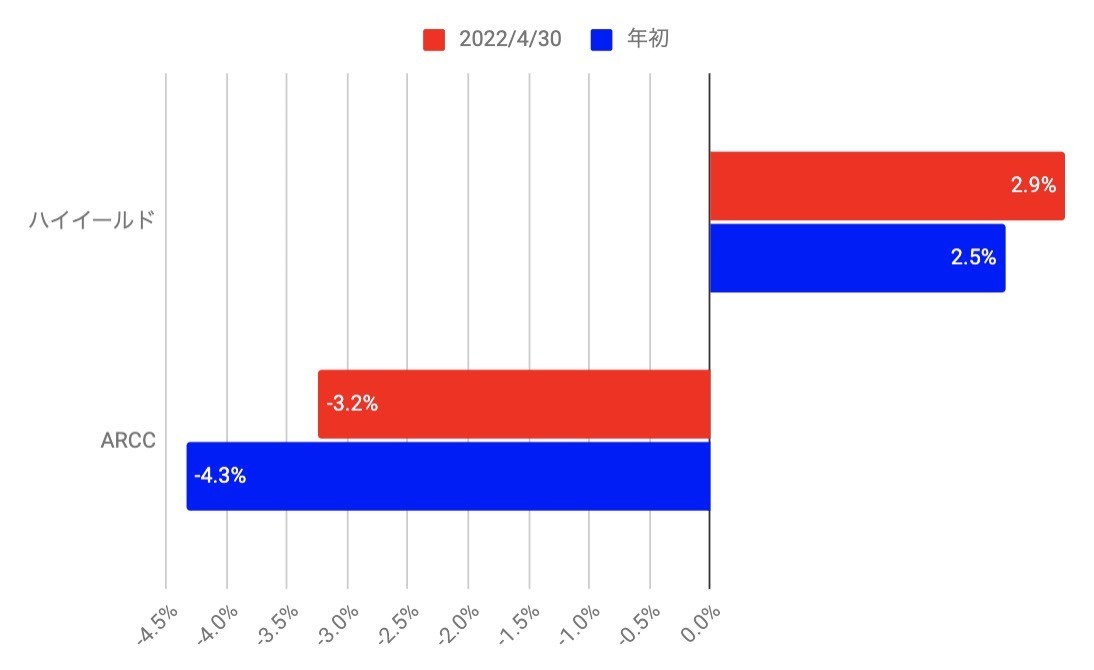

債券セグメントは4.9%増でした。あら?いくら株式急落っていっても、債券ってそこまで上がったっけ? と思いますよね。そうです。ポートフォリオのほぼすべてを占める2銘柄の状況は次の通りです。

ハイイールド債は2.9%の上昇を見せましたが、景気に敏感に反応するARCCは3.2%の下落。ポートフォリオの8割はARCCなわけで、合計するとマイナスです。ドル建てでは。

そう、ここは急激な円安によって円建て評価額が水増しされてプラスになったというわけです。

リアルアセット +0.3%

リアルアセットは0.3%の増加でした。年間6%くらいのキャッシュフローがあるわけで、月間に直すと0.5%。そこからもろもろの経費を引くと0.3%くらいとなるのは、まぁまぁ妥当です。これまでずっと計算が怪しいと思って苦しんできたわけですが、ある程度信頼できる数字が出てきました。ただ昨年末までさかのぼった計算はできていないので、年初来の数字は正確ではありません。

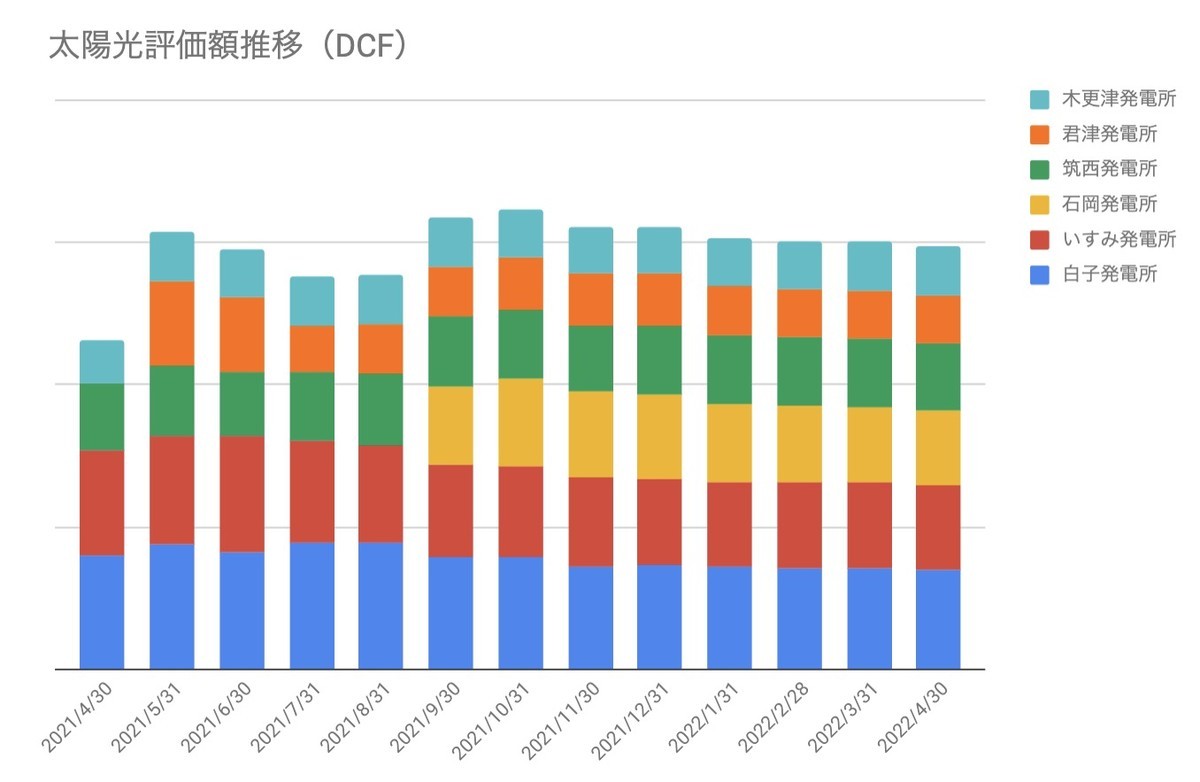

まず太陽光の資産評価額を見ると、20年後のFIT終了に向けて、少しずつDCF評価額が下落していっています。

またアパートのほうは安定した資産額評価が継続しています。リアルアセット資産の内訳は下記の通りです。

発電所の状況については下記に詳しく書いています。

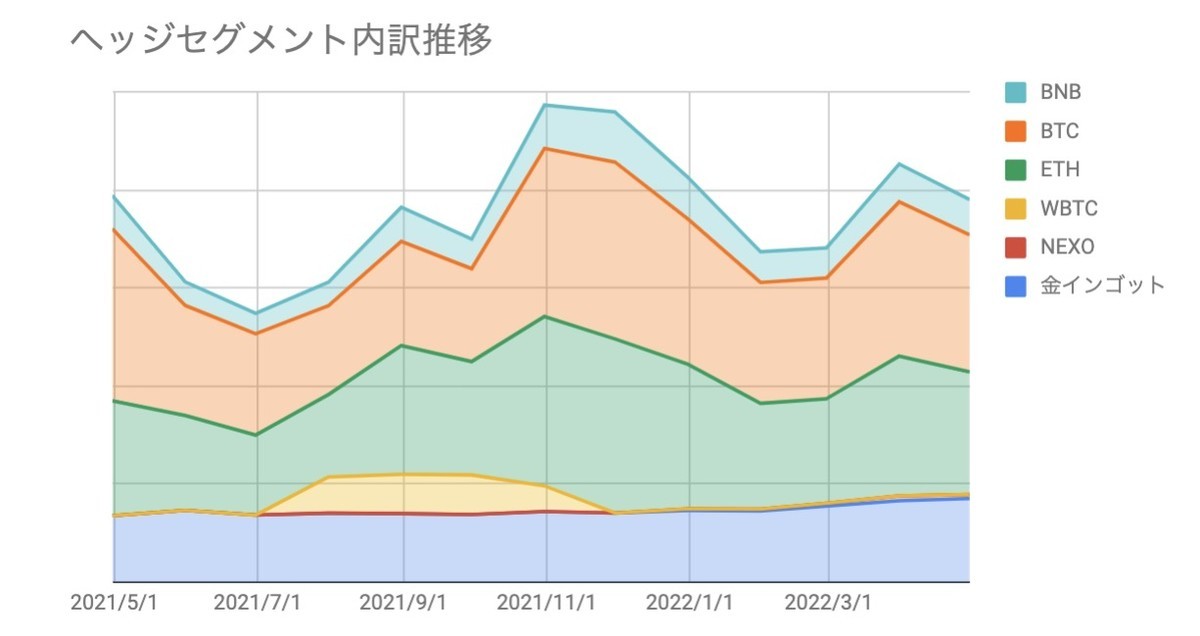

ヘッジセグメント▲8.4%

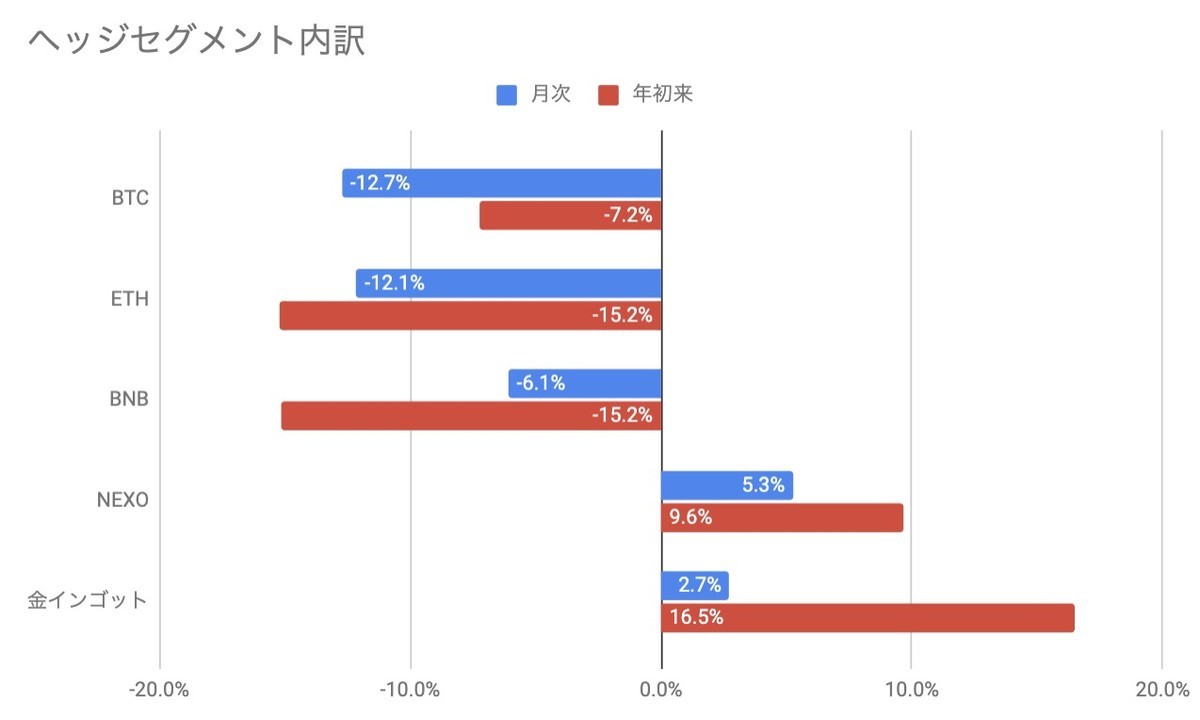

ヘッジセグメントは8.4%の下落でした。こちらは、仮想通貨と金(ゴールド)からなっていますが、その2つで明暗分かれています。

仮想通貨は軒並み下落。年初来でもそこそこのマイナスです。一方で、金は直近1ヶ月でも2.7%増加して、年初来では16.5%の増加。再びインフレヘッジ資産としての面目躍如です。

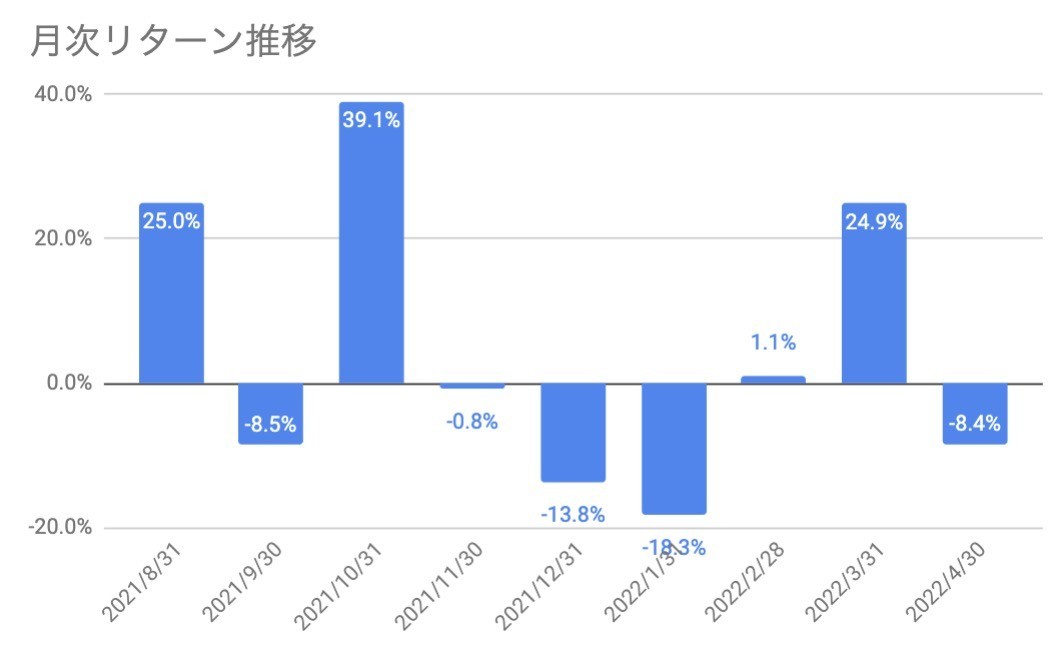

月次リターンの推移を見ると、さすがにこのセグメントはボラタイル。8%くらい下がっても、微減の範囲です。

このヘッジセグメントがどんな内訳で推移してきたかを見ると次のようになっています。

なお、下記のレンディング中です。

- NEXO NEXOトークン受け取とり

- Binance BNB Vault

- BlockFi ステーブルコインレンディング

4月は予定していた仮想通貨の売却まではいけませんでしたが、レンディングで得たNEXOトークンを半分ほど売却しました。これをステーブルコインにしておけばよかったのですが、なんとBTCです。というわけで、選択を失敗しました。

オルタナティブ ▲3.3%

オルタナティブは3.3%のマイナス。リアルアセットの集計方法の変更に伴い、こちらも納得感のあるリターンが表示される目論見だったのですが、まだなんかちょっとおかしい感じ。まぁ来月には安定するのではないでしょうか。

優待クロスが現在ないので、運用中のポジションとしては2つ。

- ドルMMF 約2.6%

- ステーブルコインレンディング 約1%

いずれも基軸通貨はドルなので、円建てでは勝手に増加してしまっています。ドルMMFは節税目的がメイン、ステーブルコインは約8%でレンディング中。この比率はもっと増やしていいかなという感じです。

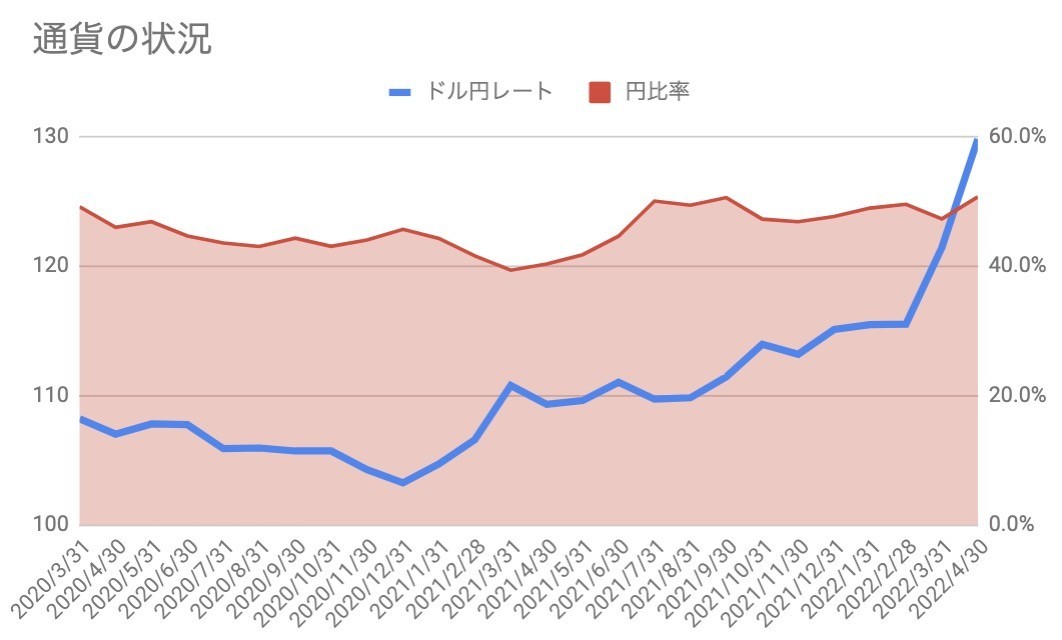

為替 130円台に

米株の急落があまり痛みとして目立たないのは、ドル円が急落しているからです。ドル円はついに130円に。

3月はドル円が5.1%も下落して、円建て資産価値もそれだけ増加したわけです。そして4月も6.8%の下落です。これは、ぼくの総資産においては2.85%の資産押し上げ効果にあたります。つまり、ドル円が変わらなければ、資産の減少は6.7%にも及んだということです。

なお配当などのインカムゲインについては下記にまとめました。

今後の方針

先月、「Google、Amazon、Facebook株の一部売却」と作戦を立てていました。が、結局野村證券から楽天証券に移管が終わったのは4月も後半。さていつ売るかな? とか考えているうちに、急落してしまいました。こういうのは、思い立ったらさっさとやるのがいいですね。方針を決めてもたもたしていて、よい結果になったことがありません。

というわけで、本日の夜にそれぞれ成り行きで売却注文を入れました。

また、クリプトのほうもリバランスが必要です。現在の情勢を考えると、BNBのすべてとBTC/ETHの一部を売却して、ステーブルコイン化し、レンディングがもっとも良さそうです。その方向で検討を進めたいと思います。

セグメントごとの資産比率は、現状下記のようになっています。

各セグメントは以下の目論見書に従って運用しています。

また計算上の注意点は下記です。

- このポートフォリオには、生活防衛資金、401k、各種貯蓄性保険、年金、家族の資産は入れていません

- 株主優待は現金化したもの以外、資産計算していません。取得コスト分だけ資産にマイナスの影響が出ています(ここは今後検討です)

- 含み益も資産として計算されているので、ここから税払いが発生する場合があります

- 法人と個人の資産を合算しています

【2022年3月の成績とポートフォリオ】