そういえば、セミリタイヤブログなのにFIREのことを最近書いてないなぁーと思い、今日は「FIREの難易度について」考えてみたいと思います。

まずFIREって何? ということを定義しないと、難易度云々も語れません。RE=Retirement Earlyはまぁ仕事を辞めればいいだけなので、重要なのはFI=Financial Independentでしょう。ところが、FIも生活レベルによって明確な答えがなかったりします。月間10万円で暮らせる人なら4000万円もあればなんとかなりそうですし、月間100万円必要なら4億くらいはほしいところです。

というわけで、ここでは便宜的に1億〜2億の純資産を作ることの難易度について考えてみようと思います。

生涯賃金

投資に一攫千金を夢見る人はこの記事では対象にしません。あくまで統計的にロジックをもってFIREできるかどうかを考えます。資産を作るにあたって、種銭となるのは当然ながら労働収入です。では、人はどのくらいの給料を得るのでしょうか。

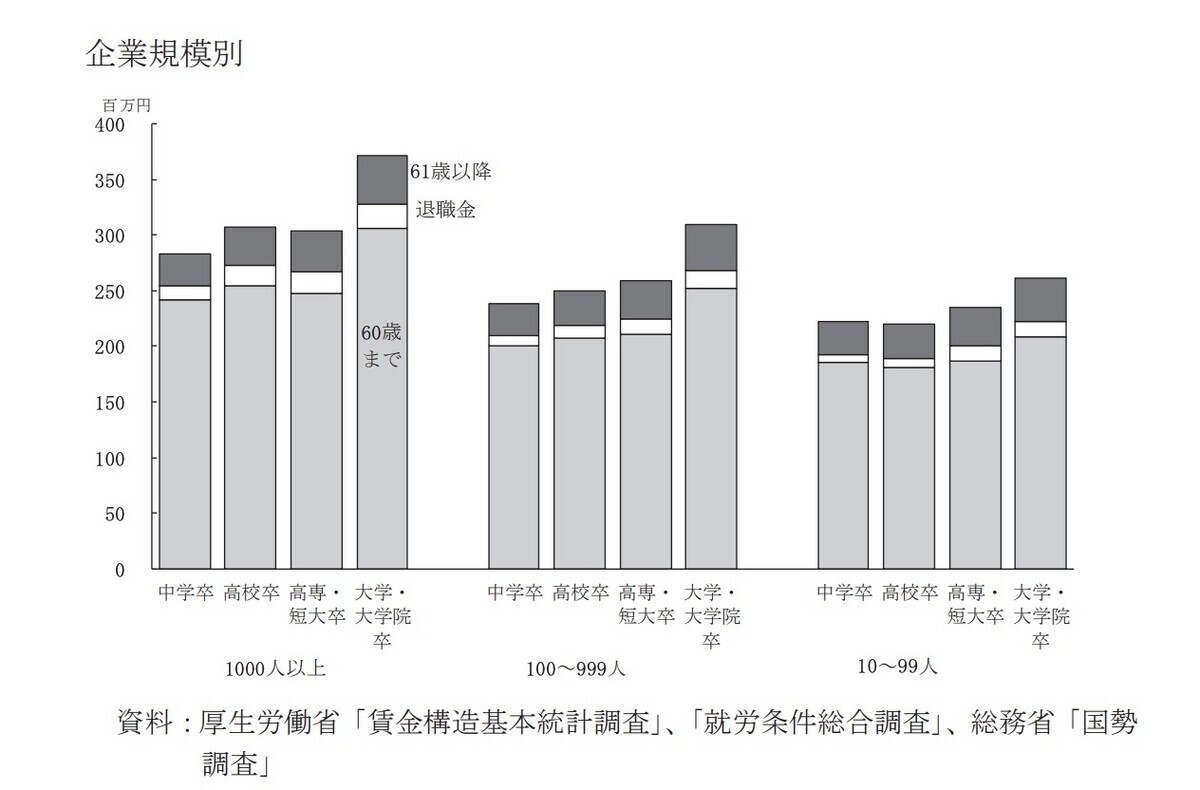

労働政策研究・研修機構のレポートによると、男性・大卒・大企業の平均生涯賃金は3億1480万円だそうです。ここに退職金が加わります。ざっくり年平均に均すと828万円ですが、当然若い時は安く、50歳前後がピークになると思われますので、ここもざっくりこのような賃金を得ていると考えてみましょう。

- 22歳〜30歳 6000万円

- 31歳〜40歳 7000万円

- 41歳〜50歳 8500万円

- 51歳〜60歳 1億円

40歳でFIREするなら1億3000万円を種銭として、50歳なら2億1500万円で、純資産を作るという感じですね。40歳とか50歳で退職した場合、退職金はあまり期待できない前提です。

ただし、この金額がまるまる手元に残るわけではありません。税金と社会保障費が取られるからです。財務省のデータによると、令和4年(2022年)の国民負担率は、税負担が27.8%、社会保障負担が18.7%、合わせて46.5%です。これは徐々に重くなってきていて、平成元年(1989年)は37.9%でした(税負担の内訳は、資産課税、消費税、法人所得税、個人所得税。うち、手取り云々という話では、個人所得税だけのほうが正確でした。ご指摘いただきました! 財務省データの個人所得課税負担は8.2%くらいですが、これは平均で、年収1000万近い人の場合、27.8%近い所得税+住民税を払っていることになるので、計算はこのままにさせてください)。

これを引いた残りがざっくり手取りというわけです。実際は、先のような収入を得ている人は高年収ですから、累進課税でより手取りが減ります。でもここでは平均値で計算してみましょう。

- 40歳FIRE 1億3000万 手取り6955万

- 50歳FIRE 2億1500万 手取り億1502万

なるほどなるほど。年間の手取りに直すと平均で、下記のようになります。

- 40歳FIRE 386万円 32.2/月

- 50歳FIRE 411万円 34.2/月

あれあれ。けっこう厳しいですね。大卒・大企業勤務でも、手取りに直すとこんな感じになってしまいます。

資産を運用する

では下記の手取りを元に、資産運用して1億なり2億の資産を作ってみましょう。

- 40歳FIRE 18年間 32.2/月

- 50歳FIRE 28年間 34.2/月

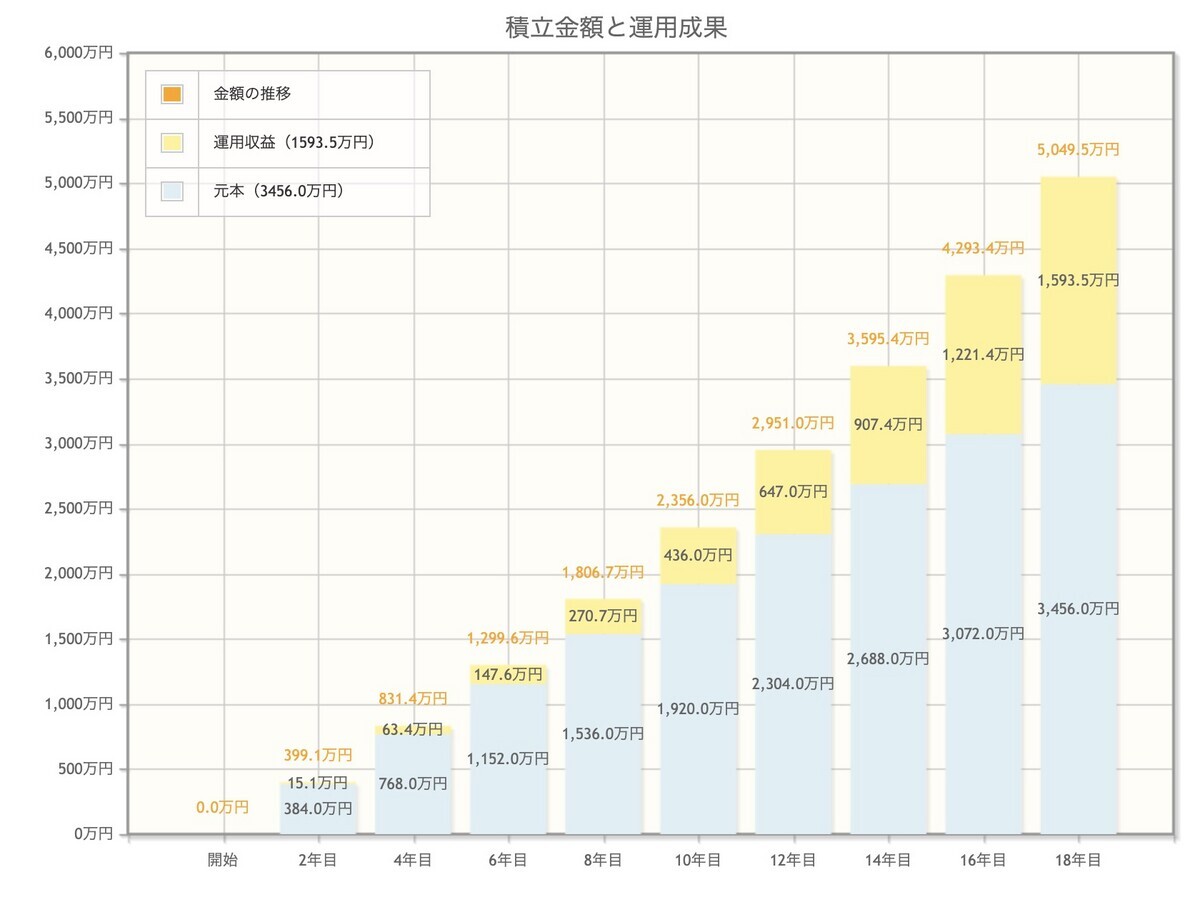

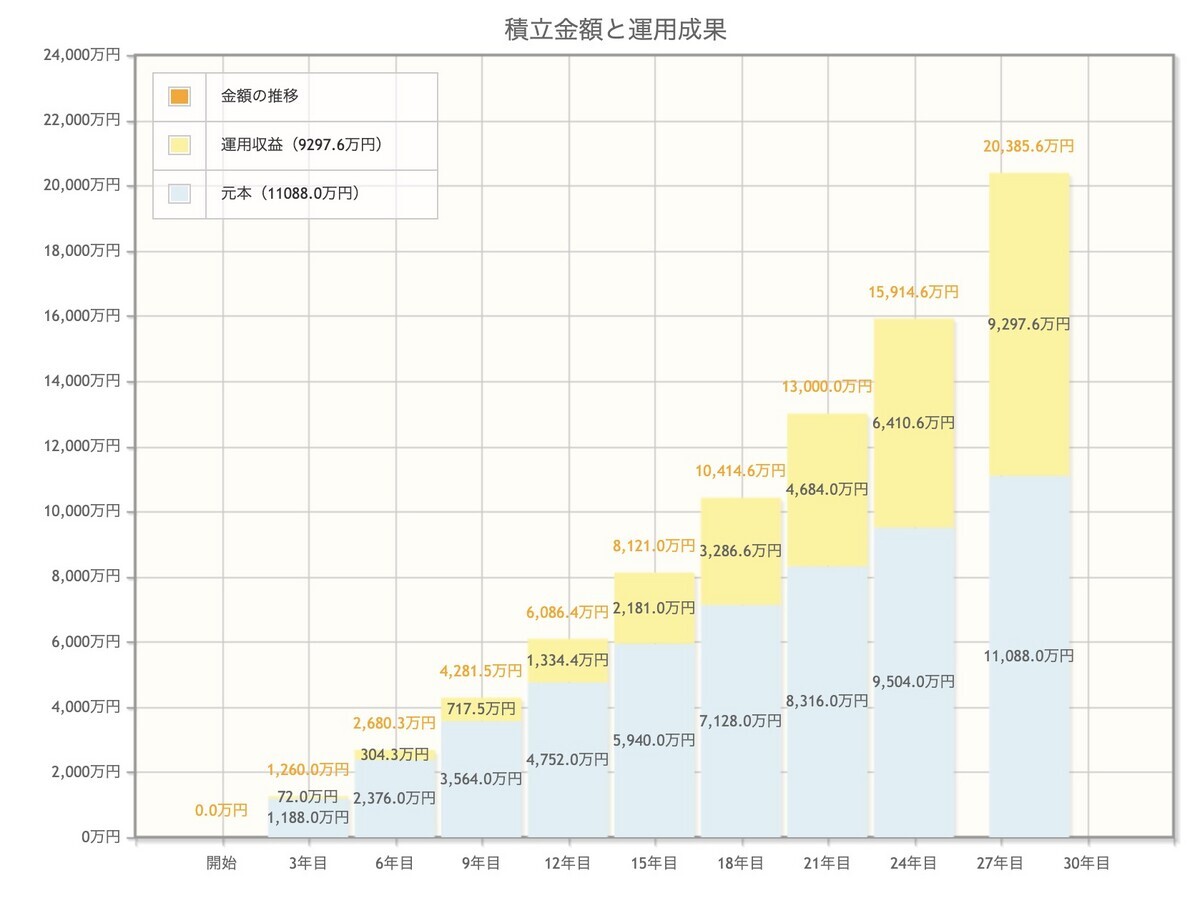

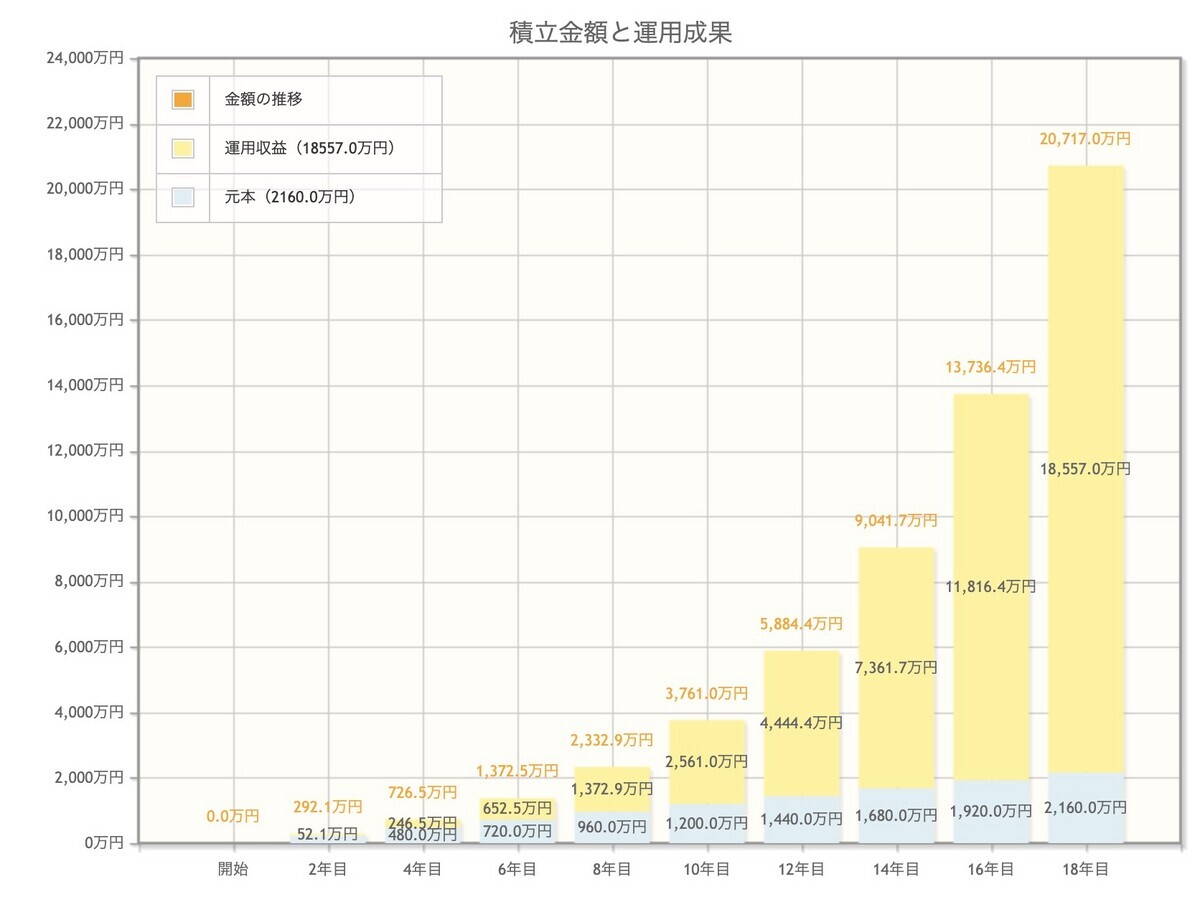

まず、手取りの半分を運用に回してみます。ここでは金融庁の資産運用シミュレーションを使いました。40歳FIREの場合で月16万円を年率4%で運用するとどうなるでしょうか? 素晴らしい!5000万円を超えました! でもFIREには全然足りませんね。

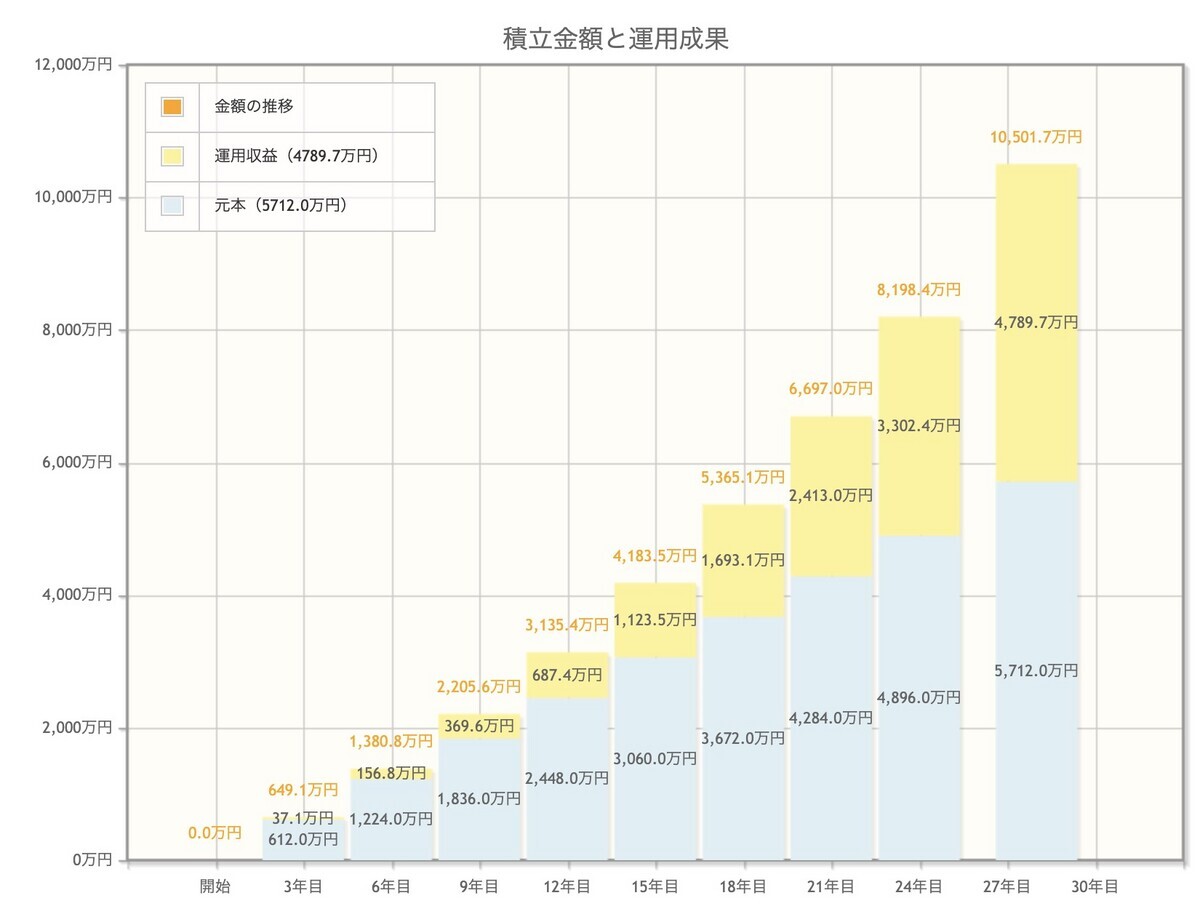

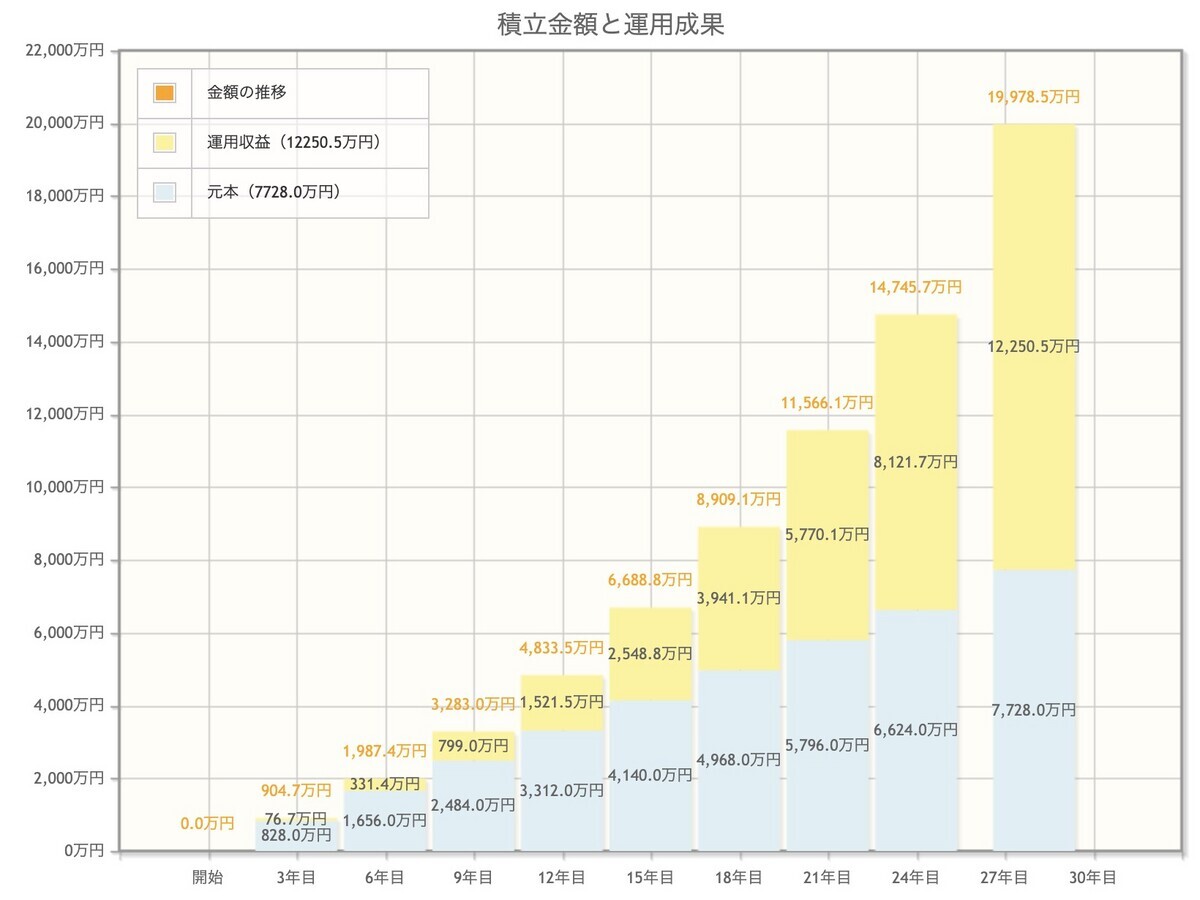

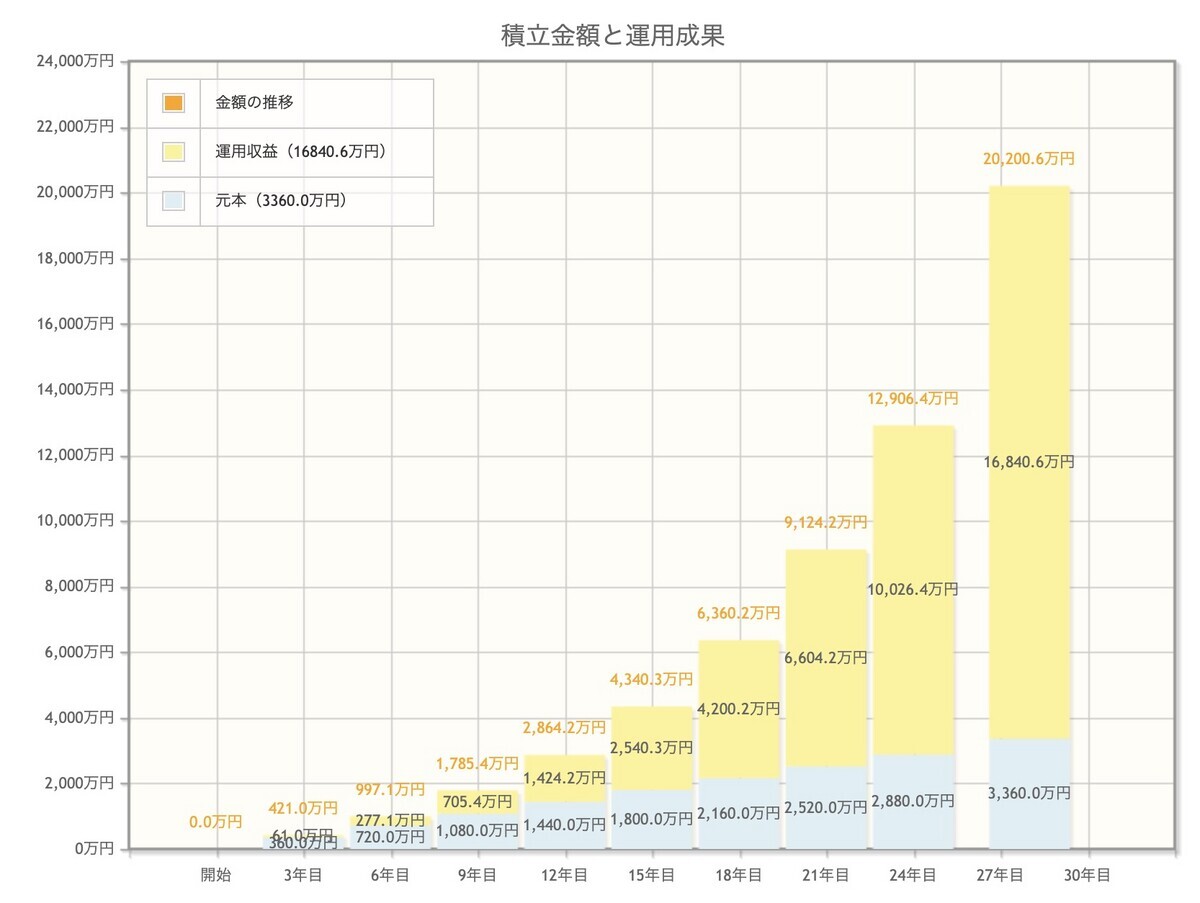

50歳FIREの場合はどうでしょう? 今度は17万円を年率4%、28年間運用できます。お、今度は1億円を超えました。おめでとうございます! でも1億〜2億という目標に対しては下限でしかありません。

では、40歳FIREで1億、50歳FIREで2億に行くにはどうしたらいいでしょうか?

積立額を増やす

まず積立額を増やしてみましょう。40歳FIREで、18年間で1億円を作るには、毎月32万円を積み立てればOKでした。でもあれ? 手取りは32.2万円ですよね。これは子供部屋おじさんでないと難しいですね。

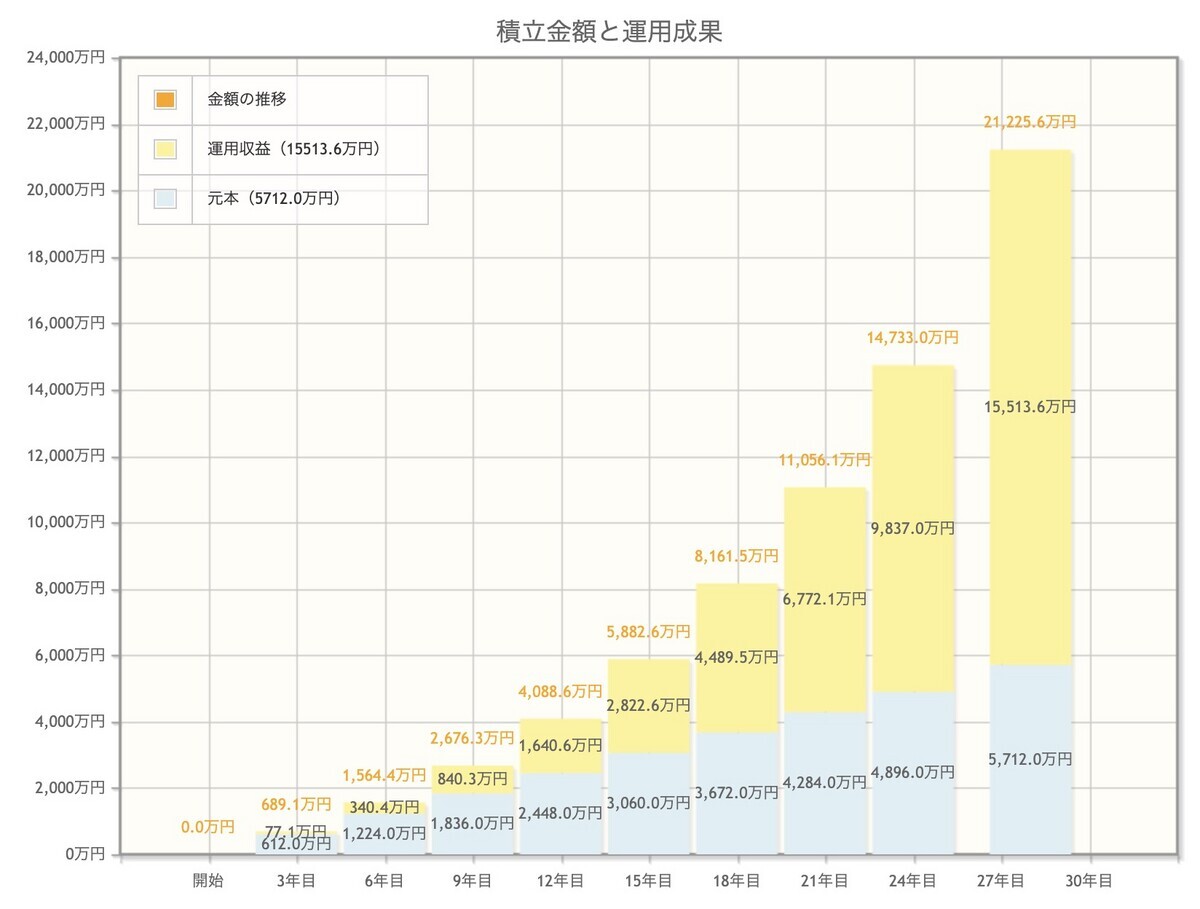

50歳で2億を作るにはどうでしょう? はい。こちらは33万円を積み立てると、ちょうど2億になりました。平均手取りは34.2万だったので、自立した生活は不可能です。こちらも子供部屋おじさん向けプランです。

利回りを上げる

40歳とか50歳でFIREするには、収入のほぼすべてを積立に回さないとダメなことが分かりました。ならば今度は利回りを上げてみます。4%なんて数字じゃなくて、株式の平均リターンといわれる6%で回してみましょう。税金なんてゼロです。だってシンNISAでは非課税なんですから。

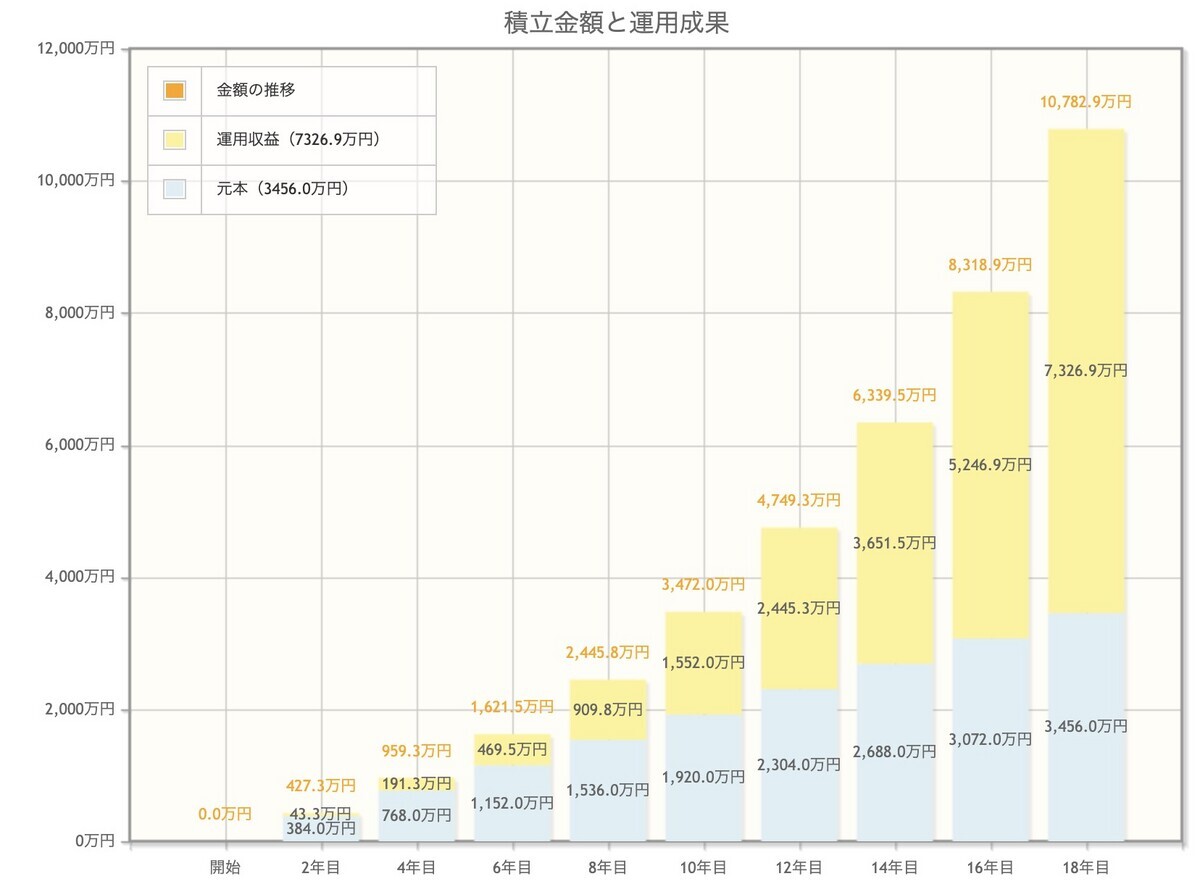

改めて、40歳FIRE・16万円積立・6%の結果はというと、6197万円でした。老後資金には十分ですが、FIREには足りるとはちょっと思えませんね。1億を超えるには26万円の積立が必要でした。

50歳FIRE・17万円積立・6%はどうかというと、1億4766万円に。お、悪くないですね。でも2億の壁はきつくて、23万円の積立が必要でした。11万円くらいで生活を続ける必要がありますね。

いやいや、6%はあくまで平均で、オレは株で成功するんだ!という天才投資家ならなんとかなるかもしれません。40歳FIRE・16万円積立で、1億に到達するには年平均どのくらいの利回りで運用できればいいのでしょうか? それを計算するとだいたい11%となりました。なるほど。

50歳FIRE・17万円積立で2億円に到達するには、8%の利回りでOKです。

手取りの半分を積立に回すなんて嫌だ。投資に回せるのは多くても月10万だ。こういう場合はどうでしょう? 夢は大きく2億円! まずはこれを40歳でFIRE(つまり18年運用)で達成します。はい。これは利回り20%でOKです。バフェットよりは低いですね。

50歳FIREならどうでしょうか。つまり28年運用となりますが、これなら10.5%の利回りで2億に到達しました。

これならできるとお思いでしょうか?

九条の場合

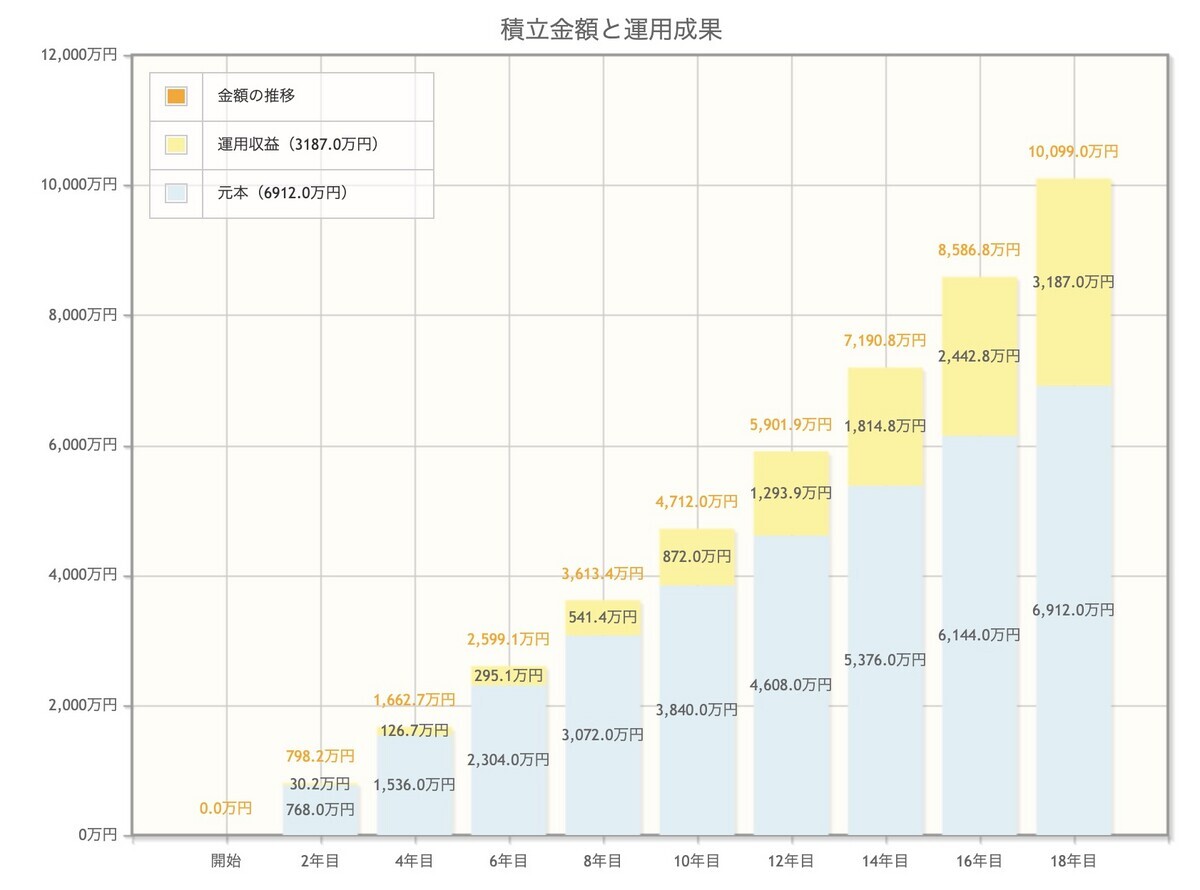

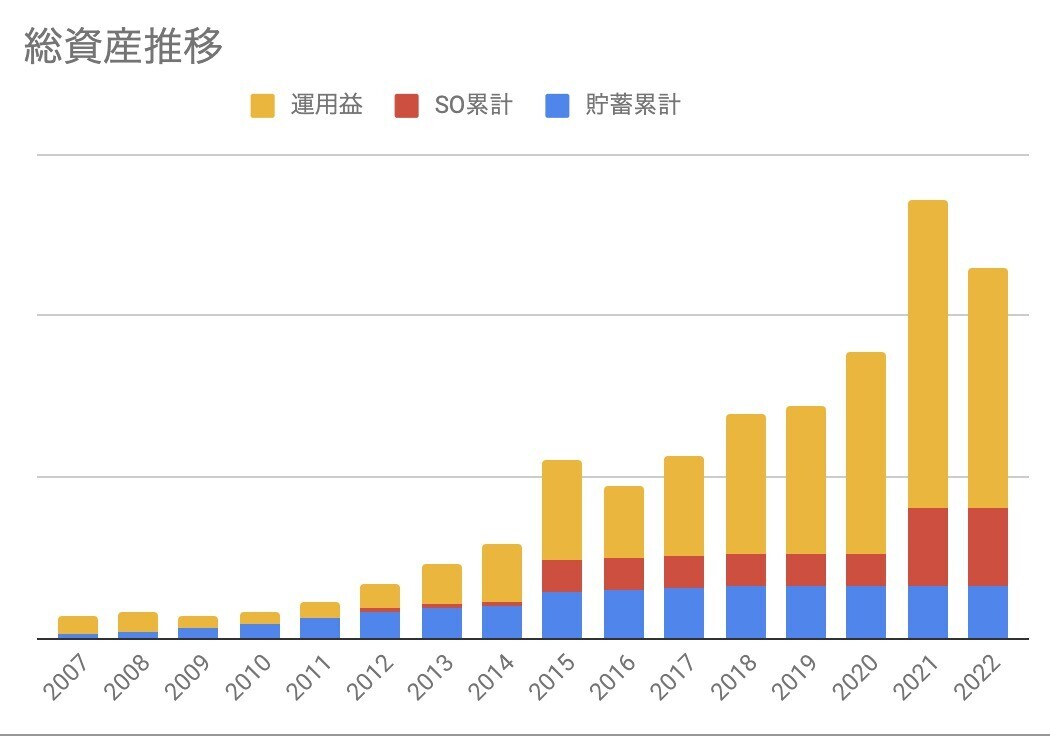

さて、九条の場合はどうだったかを、サンプルとして載せておきます。新卒の頃から投資に目覚めていたわけではなく、ぼくがちゃんと投資を始めたのは2006年から。リーマンショックのちょっと前という、なかなかに微妙なタイミングからでした。もちろん、そこまでに頑張って貯蓄をしてきています。そこからどう資産が増えていったかというと、下記のようになります*1。赤い部分はストック・オプションの累計です。

リーマンショック時は運用益がマイナスでしたが、その後資産が増加していったことが分かります。この17年間の運用利回りを平均(幾何平均)で出すと、10.6%でした。S&P500の配当再投資後のCAGRが8.91%ですので、これに勝っているのは、ちょっとした自慢です。

また22年末時点で資産の約35%は、貯蓄やSOといった運用以外で形成した資産になります。こうした入金力も加味したリターン、いわゆるインベスターリターンは年平均20.6%でした。20.6%のペースで資産が増加してきたということです。

果たしてFIREの難易度は?

夢がないといえばそれまでですが、シミュレーションと自分の場合を振り返ると、FIREには入金力と運用力が必要です。そして入金力は、高収入と貯蓄率の高さに分解されます。つまり、高い収入を得て、その多くを貯蓄(運用)に回し、高リターンで運用する力が必要です。

その上で、大卒大企業の平均収入・手取りの半分を運用・11%運用を新卒から続ければ、40歳時点で1億に達します。平均より収入が多いか、半分以上を運用に回すか、11%以上の運用をするか、40歳よりもFIREを遅らせれば条件は緩やかになります。

ぼくの場合でいえば、平均年収よりは上だったといえるでしょう。さらにSOという特大ボーナスもありました。代わりに手取りの半分はさすがに運用には回せませんでした。運用は約11%で回ってきました。そして運用を始めたのが遅かったため、FIREも40歳よりは少し遅れたという感じです。

さて、運用の平均リターンを10%に乗せるのはそんなに簡単ではありません。ミンカブの投資信託利回りランキングを見ると、直近10年の平均で利回りが10%を超えるのは、全1514本注271本に過ぎません。上位17.8%です。これを「ならいける!」と見るか「難しい」と見るかは人それぞれではあります。

やはり難易度に最も影響するのは、収入と貯蓄率でしょう。個人的には、高い運用リターンを出すよりも、収入を上げるほうが簡単ですし、貯蓄率を高める=少ないコストで生活するのはもっと簡単です。そして高い収入を得るという意味では、高給の大企業に入るか、専門的な資格を取るか、起業するか、SOがもらえるようなベンチャーにトライするのが、一つのやり方です。

またもし投資で一発当てるのなら、実はこの10年くらいは仮想通貨を持ち続けるというのが、最もポピュラーな手法でした。またベンチャー企業を立ち上げるだけでなく、YouTuberなどネット情報系の起業も、多くの富裕層を生み出しました。こちらの『日本のシン富裕層』にも書いてありますが、ぼくの実感でも周りを見るとそんな感じです。

ここまで書いてみて、果たしてFIREの難易度は高いのか低いのか、自分でもよくわからなくなりました。この最後のパラグラフを読んで、「そりゃ無理だ」と思ったなら難易度は高いと思います。逆に「それなら自分にもできる」と思った人にとっては難易度は低いのでしょう。

*1:注:2006年時点の資産は全額運用益として計算しています