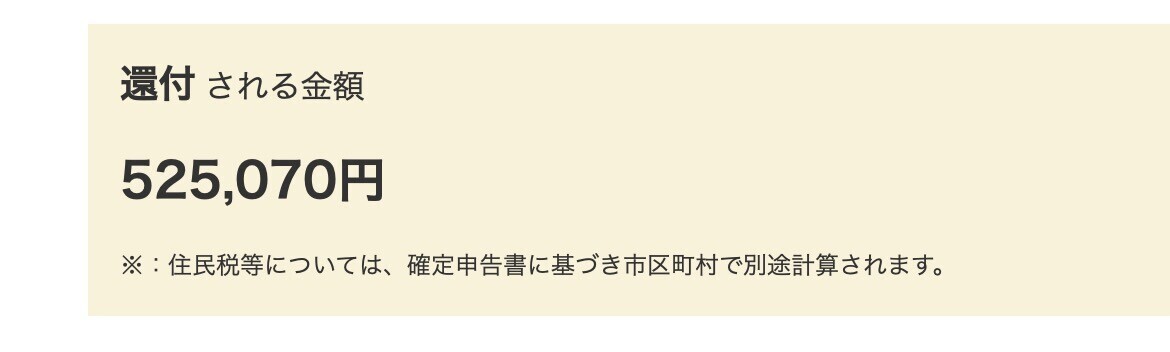

やっと2024年=令和6年の確定申告がまとまったわけですが、最終的に集計した結果を見ると、52万円あまりの還付となりました。還付ではなく支払うものだと思い込んでいたので、あれ? という感じ。なぜ還付になったのかを、順を追ってみていきます。

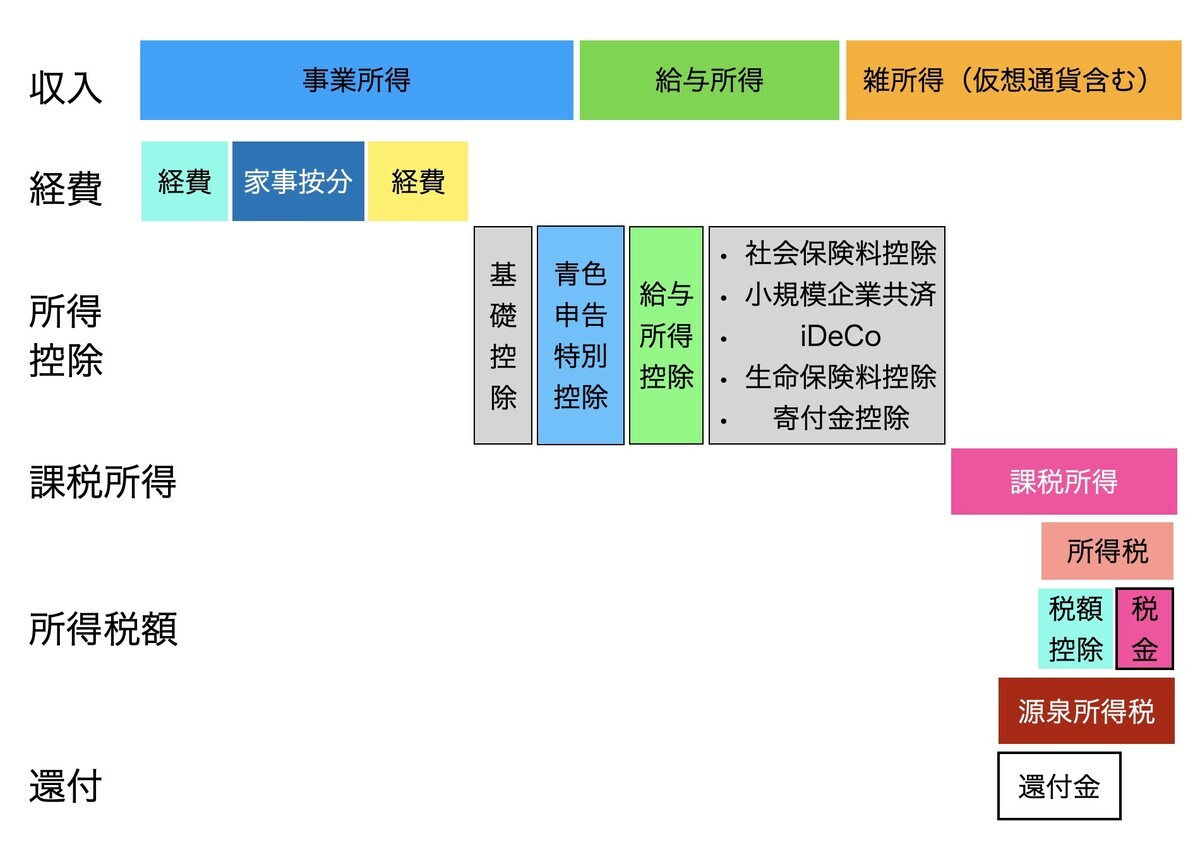

確定申告の全体像

まずは2024年分の確定申告の全体像です。収入から経費や控除を引き、残ったものが課税所得。そこに税率を掛けて税額を出し、それを納税するわけです。下記が、今回の九条の確定申告の全体像です。

収入は3つ

まず今回の収入の構造は次のようになります。

- 事業所得 会社員時代より少し少ないくらい

- 給与所得 月7万円。ぼくの法人からの給与

- 雑所得 仮想通貨やクラファン、自社法人に対する事業など

会社員の場合は、普通給与所得が一番多くて、副業として事業所得や雑所得が足される感じだと思います。ぼくの場合は、自分の法人からわずかな給与を受け取りつつ、メインの収入は個人事業になります。また仮想通貨の雑所得も入るので、単純な額面だけでいえば会社員時代末期より今のほうが全然高いです。

経費もいろいろ

次に経費を引きます。経費にできるものできないものいろいろありますが、全く経費が使えない会社員*1に比べると、いろいろな支出が経費にできます。

- 事業所得 事業運営に必要な支出。家事按分も含む

- 雑所得経費 法人に自動車を貸与する事業をしており主にその経費

会社員との最も大きな違いは家事按分でしょう。これは、家賃や水道光熱費、通信費などの一部を経費にできる仕組み。だいたい家で仕事をしているわけで、その比率分は経費にできるわけです。

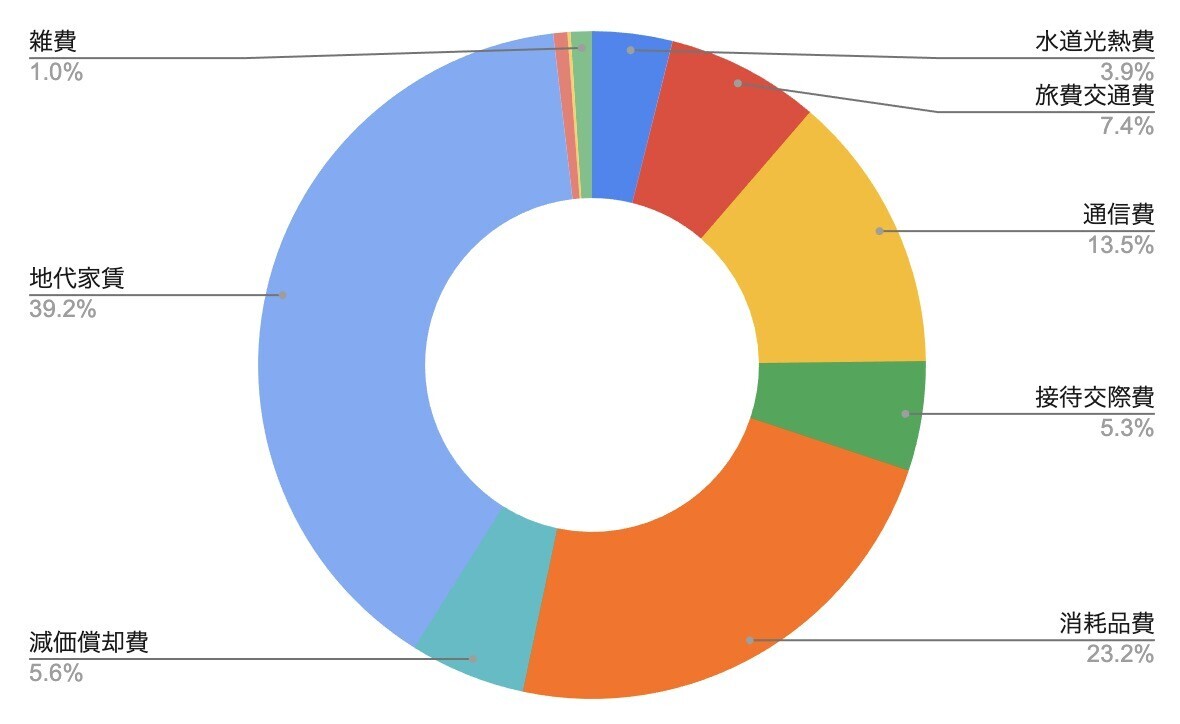

ちなみに個人事業の経費は次のようになっています。家賃の一定率を家事按分経費にしていますが、それがやっぱり大きいですね。

雑所得の経費はちょっとおもしろくて、雑所得の内部であれば使った経費を差し引けるし、他の雑所得と合算もできます。ぼくの場合は自動車を法人に貸与する事業をやっていて、法人からレンタル料をもらうとともに、自動車を維持するための費用を経費としています。

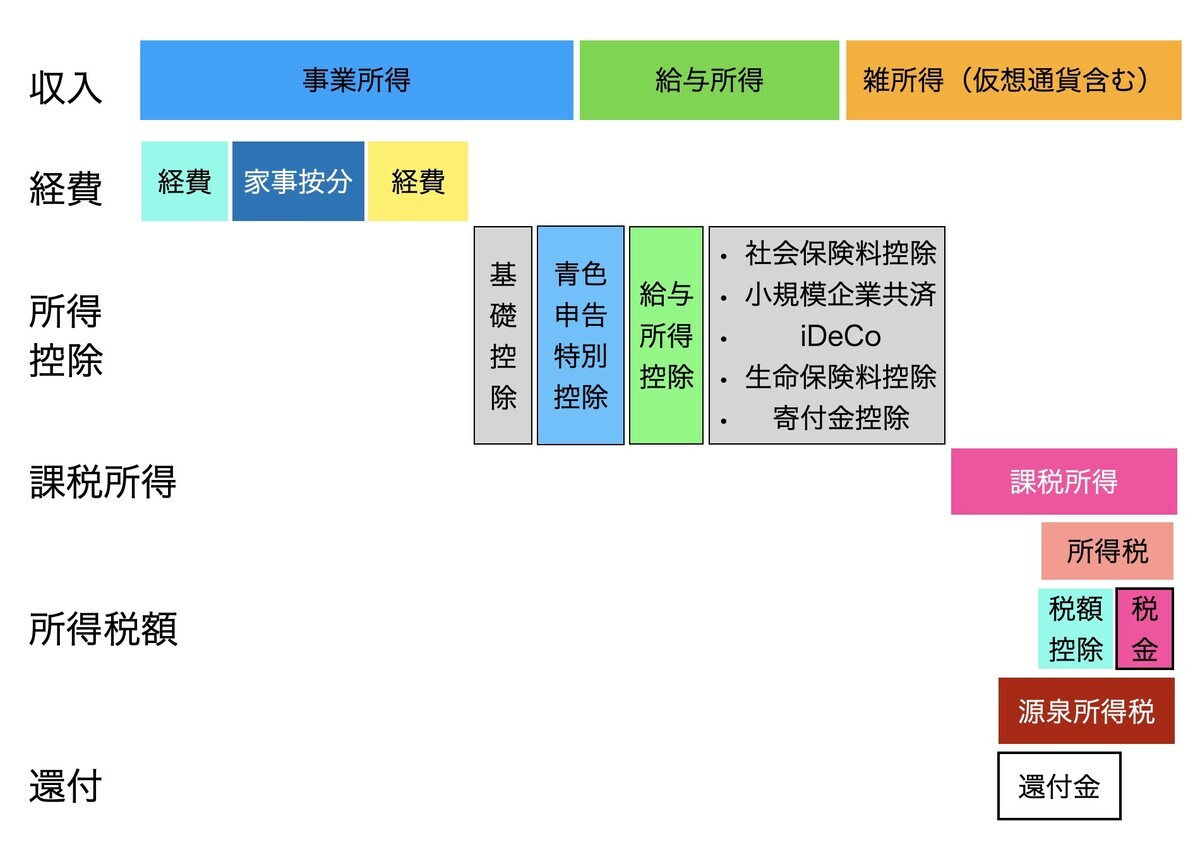

各種控除が盛り沢山

さて今回のハイライトがこちら。収入から経費を引いた残りから、更に各種所得控除を引けます。これがかなりあるんですね。

所得控除は合計で3,115,114円となりました。内訳は下記の通り。会社員でもだいたい同じような控除が受けられますが、小規模企業共済と青色申告特別控除は個人事業主ならではといえそうです。

- 社会保険料控除 144,114 払った実費

- 小規模企業共済 840,000

- iDeCo 276,000

- 生命保険料控除 80,000

- 基礎控除 480,000

- 寄附金控除 95,000

- 青色申告特別控除額 650,000

- 給与所得控除 550,000

そして、ぼくは給与生活者でもあるので、額は小さいですが給与所得控除も使えるのがハック的です。iDeCoの枠が早く拡充されれば、さらに控除額が増えるのですが。

なお今回、医療費控除はぼくではなく妻の確定申告で使いました。医療費控除は世帯内で合算して世帯内の誰かにまとめてつけることができます。所得控除は所得を減らしてくれるので、累進課税のもとでは所得が大きい人につけるのがベストプラクティス。ぼくは経費なども使うために相当所得が圧縮できるわけで、ここは会社員である妻で使ったわけです。

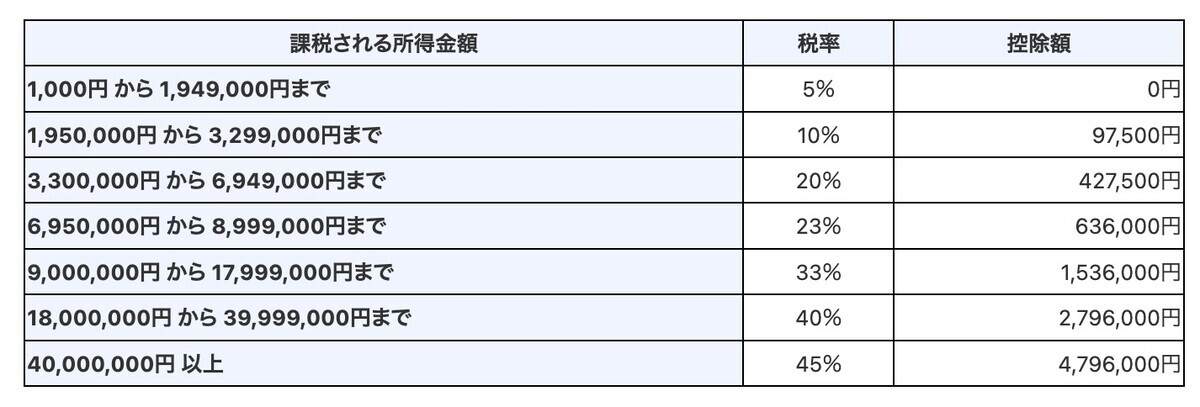

課税所得に税率を掛ける

これでやっと課税所得が出ます。収入から各種経費を引き、残りから300万超の所得控除を引き、残りが課税所得です。その額によって変わる税率を掛けたのが所得税、その額の10%が住民税です。

こうやって決まった所得税額ですが、ここからさらに、「税額控除」を引きます。今回は税額控除となる寄付金と定額減税があったので、173,400円も税金を差し引きました。

- 政党等寄附金等特別控除 83,400

- 令和6年分特別税額控除(定額減税3人) 90,000

源泉徴収分がある

これだけやってもまだ税金はプラスで払わなければならないのですが、すでに源泉徴収されて支払済の税金があります。これは一部の収入について、10.21%の額を支払い側が源泉徴収して納税するもの。要するに税金を前払いされているものです。

法人の売上は源泉徴収されないのですが、個人だと売上の種類のよって源泉徴収されるので、いろいろとややこしくなります。ぼくの個人事業の売上も源泉徴収されるものとされないものがありますが、仮にすべて源泉徴収されるものなら、売上の10%は既に税金を取られた状態だということです。

ところが実際に税金を計算してみると、かなり少ない額になります。そのため取りすぎている税金が還付されます。その額、約30万円。まぁ税額控除が17万あったので、他の控除や経費のおかげで13万円くらい戻って来る感じです。

株式の還付も

さらに株式の還付もあります。下記でフローチャートを書いたように、複数の証券会社で売買していて、マイナスとプラスの証券会社があるなら確定申告すれば損益を通算できます。さらに、譲渡益がマイナスで配当の受け取りがあるなら、それを相殺することで、20.315%源泉徴収されていた配当の税金を取り戻すこともできます。

今回、ぼくの譲渡益はそこそこマイナスで、当初の目論見は配当を全部相殺できるはずでした。ところが、一般口座で売却した株式の利益を忘れていて、これを入れたら少し配当利益が残ってしまいました。そのため、配当の税金の全額が還付されるわけではなく、一部が還付。それでも約20万円ほど戻ってきます。

なおこれまで毎年、外国税額控除を行うことで配当の米国現地課税10%を取り戻していたのですが、これ実は所得が大きくないと使えない制度。今年は外国税額控除は手続きしたものの、還付はゼロでした。

還付は約50万

さて、総合課税のほうの還付が約30万、株式の還付が約20万、その両方を合計すると還付額は525,070円。いやぁ小さくないです。

実はざっくりどのくらいの税金になるか、月次くらいで売上とコストを予測して計算をしていました。それによると、定額減税を計算にいれなければそこそこ支払いが必要な金額だったのです。「Amazonギフト券でも払えそうだし、のんびり計算するか」くらいの気持ちでいたのですが、既に支払済みの源泉所得税があることをすっかり忘れていました。

これだけの還付があるなら、1月中に申告すればよかったです。このお金があれば、いま苦しまないのに……と思います。

*1:正確には会社員は経費は全額会社が払ってくれるわけで、そっちのほうが羨ましいですけど。