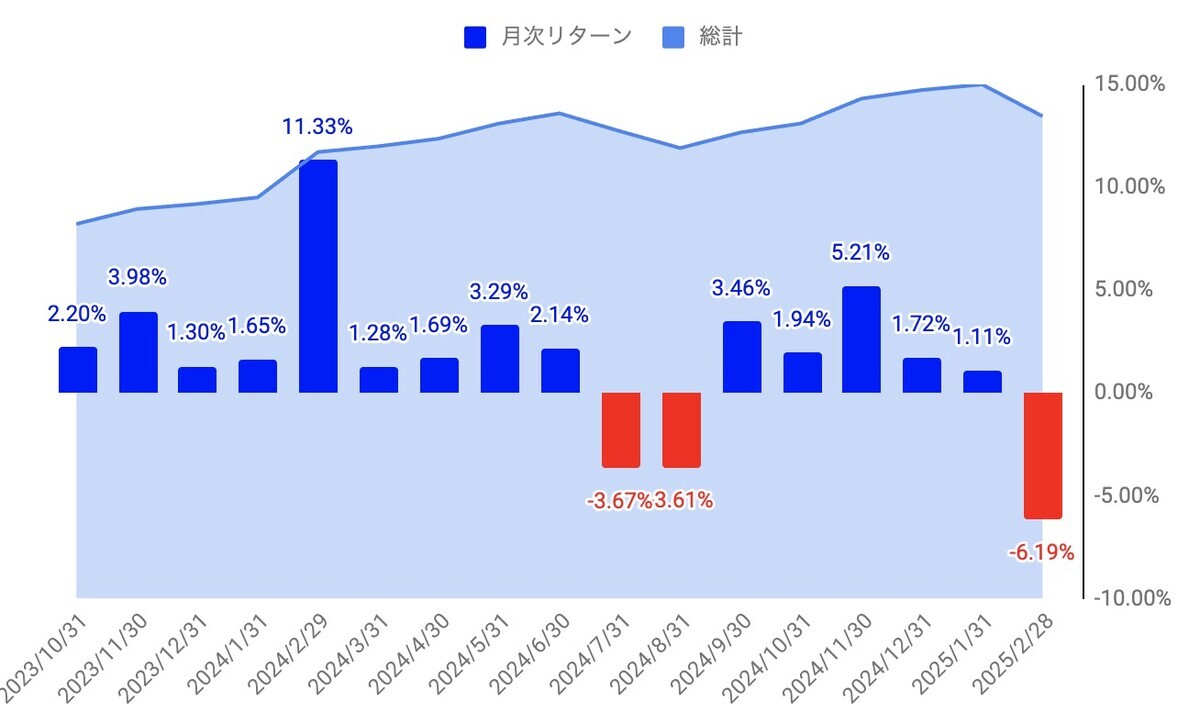

2月の市場はトランプ関税をきっかけに荒れ、久々に大きめの下落となりました。総資産は前月から6.19%の下落。年初でもマイナスで、調整ムードが漂っています。

総資産は▲6.19%

総資産は5ヶ月ぶりに下落。しかも6%超とそこそこ大きな調整でした。S&P500は円建てで▲4.2%、VTは円建ててで▲3.3%でしたから、インデックスを大きく上回る下落だったということです。

中身を見ると、米ハイテク銘柄と仮想通貨が大きく下げたのがその要因ですが、それらの分析はまた次の記事で行うことにしましょう。

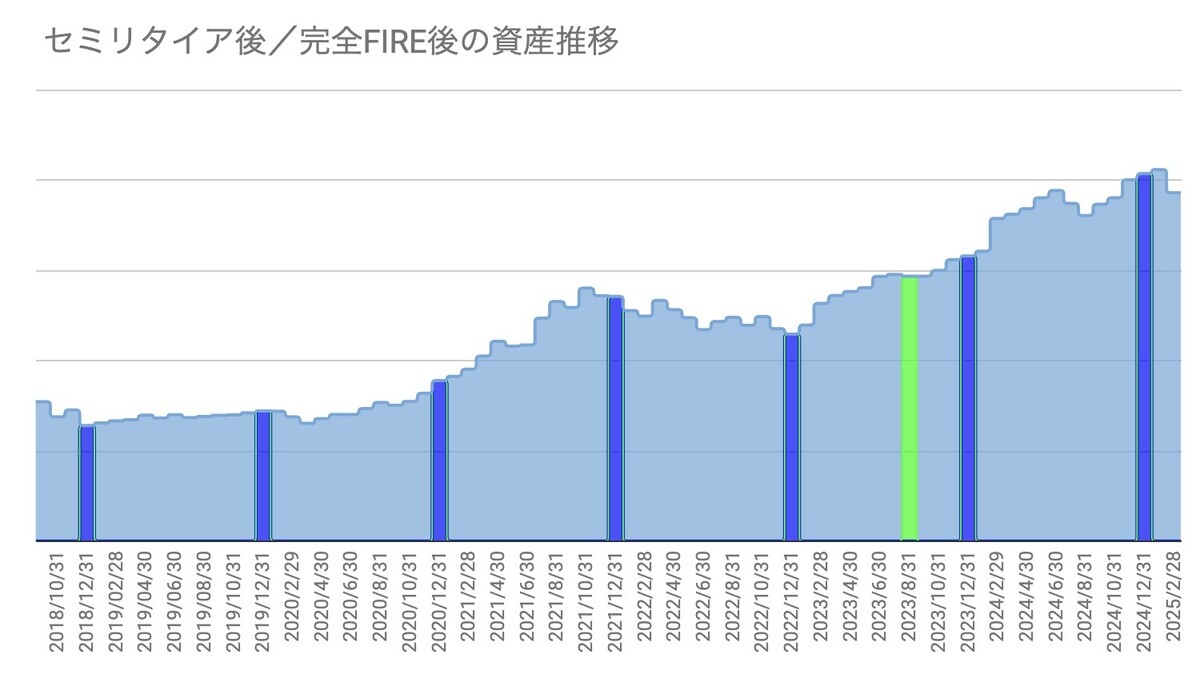

さて、下記はセミリタイアした2018年9月以降の資産額推移です。青線で1年毎に区切っていて、緑線は退職して完全FIREしたタイミングです。セミリタイアから7年目に突入しています。長いというかあっという間というか。

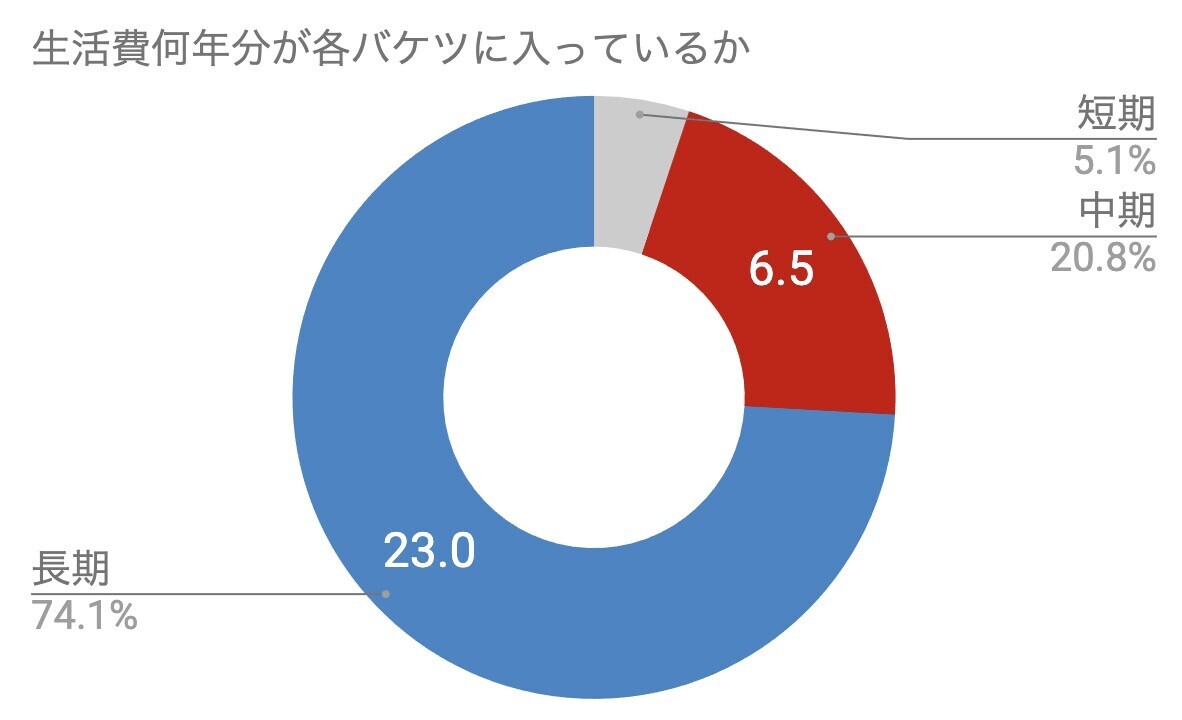

バケツの中身は31.1年に減少

資産の量を、平均年間生活費の何倍かという単位で測っています。それによると、先月から2.1年減って、31.1年に減少しました。寿命が2年減ったようなもので、そう考えると小さくありません。

この31年分の資産を、3つのバケツに分けて管理するのがバケツ戦略です。バケツ戦略とはFIRE後にリスク資産比率を落とすのではなく、生活費のバッファを一定量用意する手法のこと。もし市況が悪化しリスク資産が暴落しても、株価回復までの期間を現金中心の「短期バケツ」、債券中心の「中期バケツ」で食い凌いで、「長期バケツ」に入れた株式を安いタイミングで売らないようにコントロールします。

アセットアロケーションの考え方は下記の2つのチェックポイントで判断します。

チェックポイント1:短期バケツは足りているか。短期バケツから生活費は出ていくので、2〜3年分の現金を確保するようにしています。こちらは1.6年の状況なので何か少し売却しようかなと考えています。

チェックポイント2:短期+中期は7-10年に収まっているか。短期+中期バケツは、市場が悪化したときのバッファです。最悪、株式市場は10年くらいマイナスになる可能性があるので、そんなときでも株式を売却しないで生きていけるだけの資産をここに貯めます。市場が平時であれば7-10年分くらいはほしいところ。現在は中期が6.5年分で、短期と合計すると8.1年。こちらはまぁ合格ラインですが、少し心もとないですね。

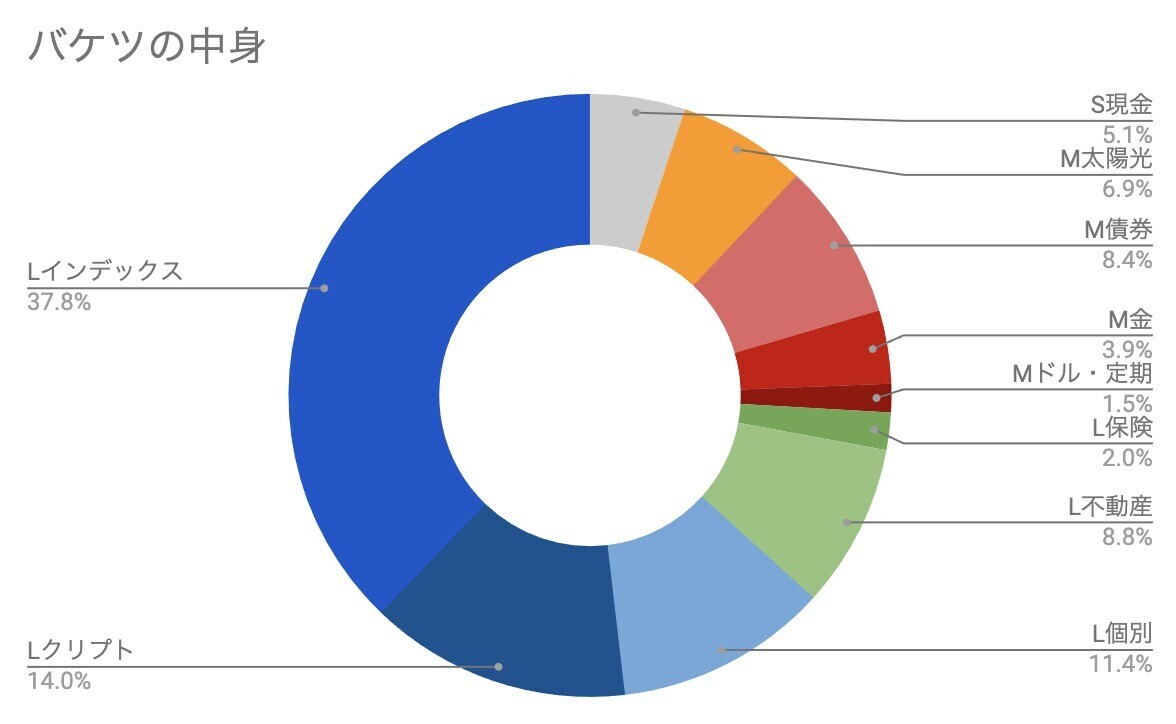

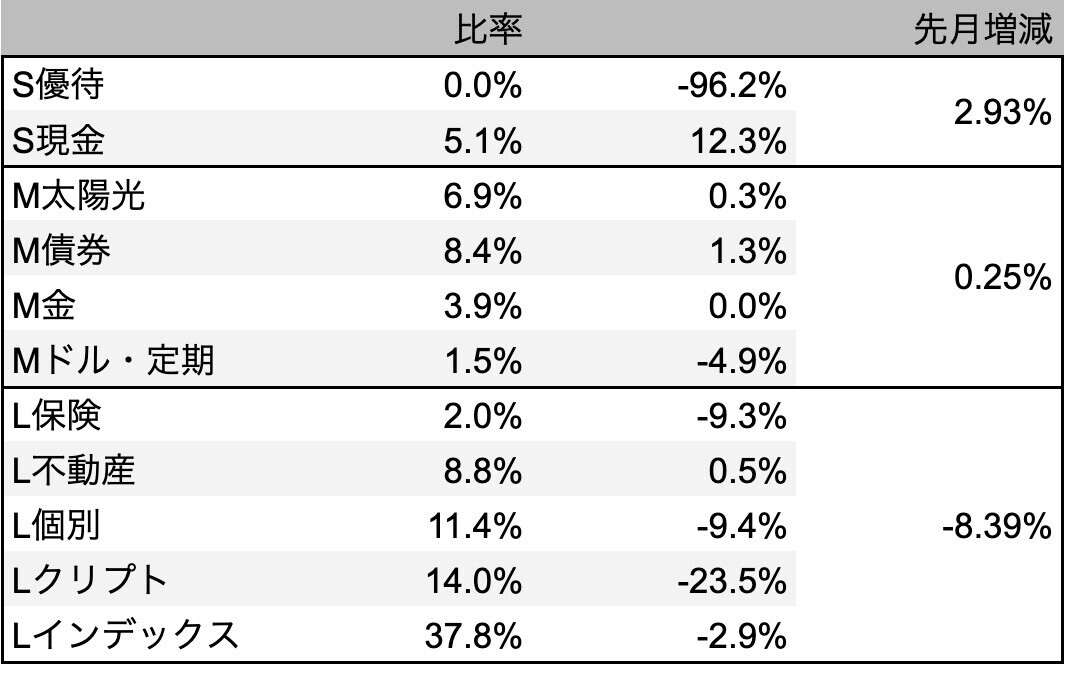

バケツの中身

続いてはバケツの中身です。クリプトが3.2ポイント(23.5%)も減少しました。逆に債券は0.6ポイント(1.3%)の増加です。

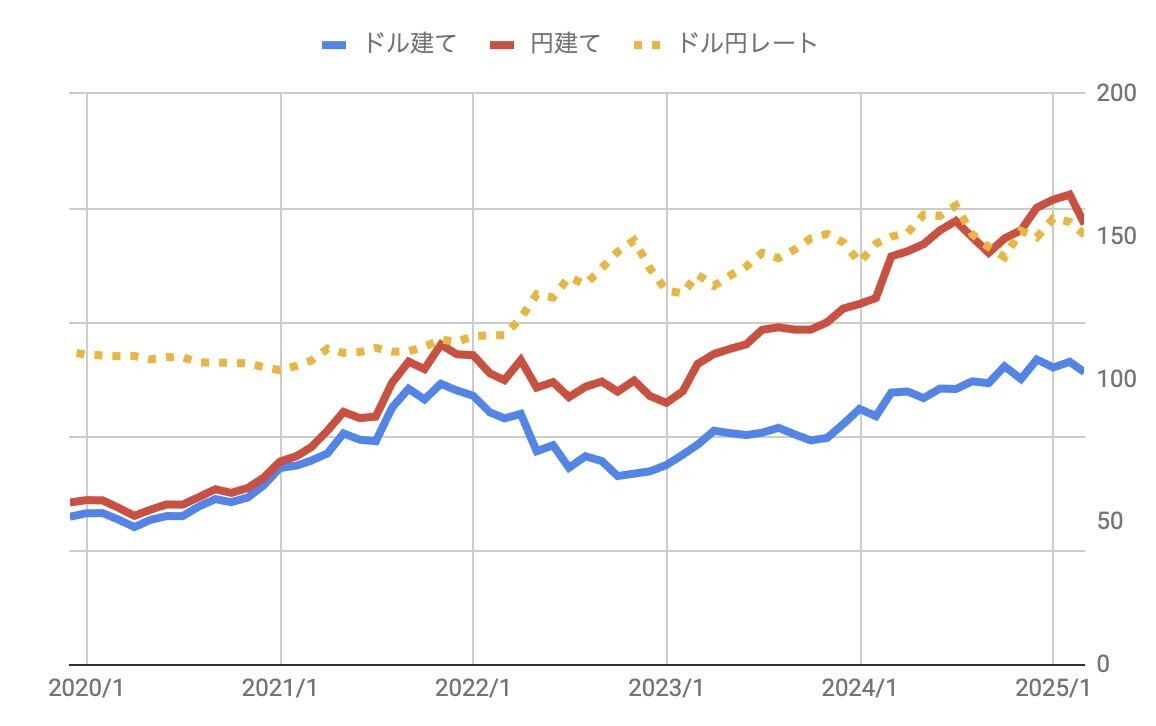

為替も円高に

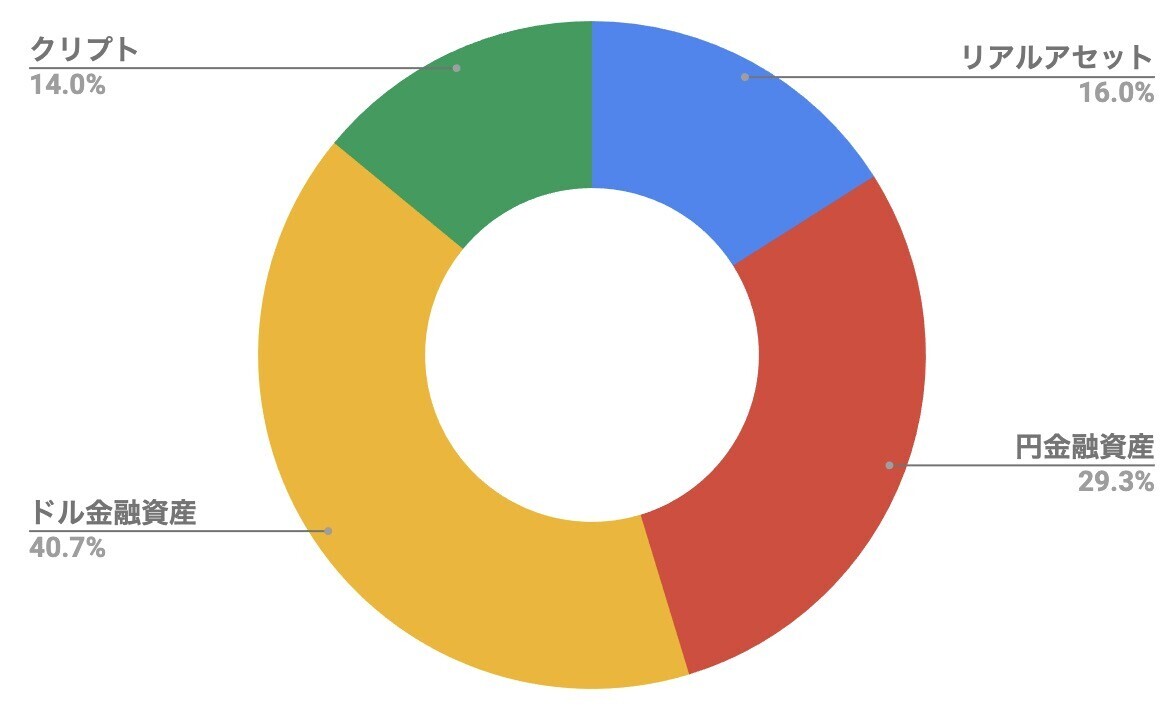

為替は155.18→150.61へとさらに円高が進みました。2.94%の円高でありドル資産の価値が約3%減少したということです。ドル資産の比率は41%なので、円高効果によって総資産が1.2%減少する影響があったということです。

またクリプトは23%もの下落でした。いつもの仮想通貨のボラティリティからすると、暴落というほどではありませんが、資産への影響はけっこう大きいですね。この下落で、総資産に占めるクリプトの比率も14%まで小さくなりました。

さて、先月は「個別株の一部売却」「BTCの一部売却」を次のアクションとして書きましたが、いずれもけっこう価格が下がったので、このタイミングで売却するのは少しはばかられますね。基本長期投資の人間なので、損切りという概念はないからです。ただし、もう少し債券を買い増してディフェンシブにするのはありかなという気がしています。