不動産への投資を検討するにあたって、シミュレーションをいろいろとしています。太陽光発電もそうですが、「表面利回り」というのはくせ者で、株式などに比べてどうしてもリターンが大きく見えてしまいます。しかし、実際の利回りはもっとぜんぜん小さいのです。

物件価格1億円、年間賃料収入800万円(表面利回り8%)、RC築10年もののシミュレーションを見てみましょう。空室控除や原状回復費用、客付けのAD、ビルメンテナンス費用なども一般的な値で入れています。

なおこちらのシミュレーションは、『Excelでできる 不動産投資「収益計算」のすべて』収録の「玉川式不動産収益試算Excelシート Rev.2016.08.31」を使いました。きっちり不動産の収支計算をしたい人には必須のツールであり書籍だと思います。

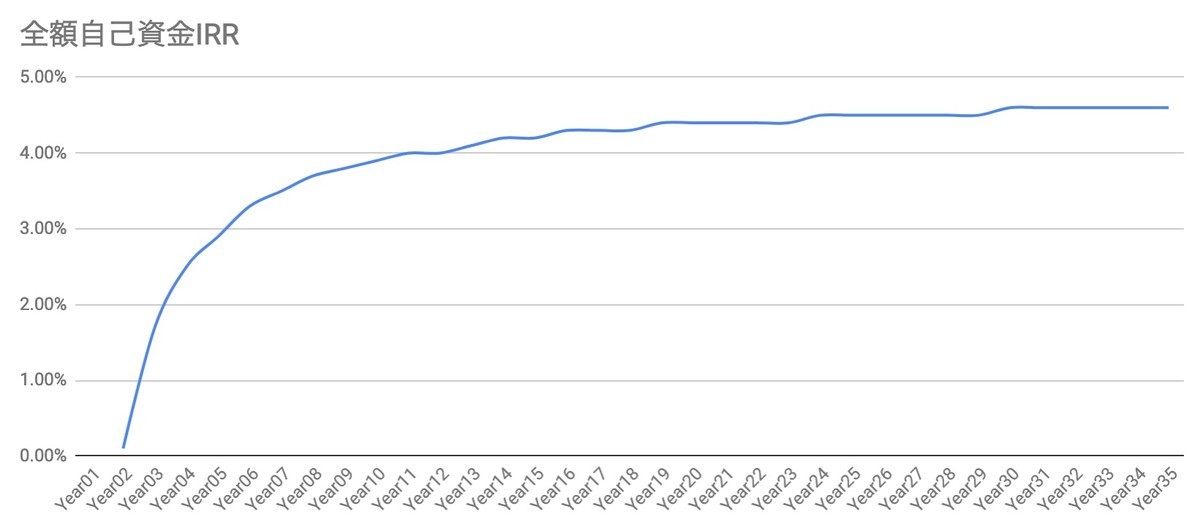

全額自己資金で購入するとIRRは4%程度

全額自己資金でまかなった場合の税匹前IRRが下記になります。

物件価格の7%程度の仲介費用など初期費用がかさむので、当初のIRRは低くなります。その後、物件を持ち続けることで、IRRが上昇していく形です。しかしそれは10年めで4%程度、その後もわずか4.5%程度でしかありません。

借り入れで大きくレバレッジをかける

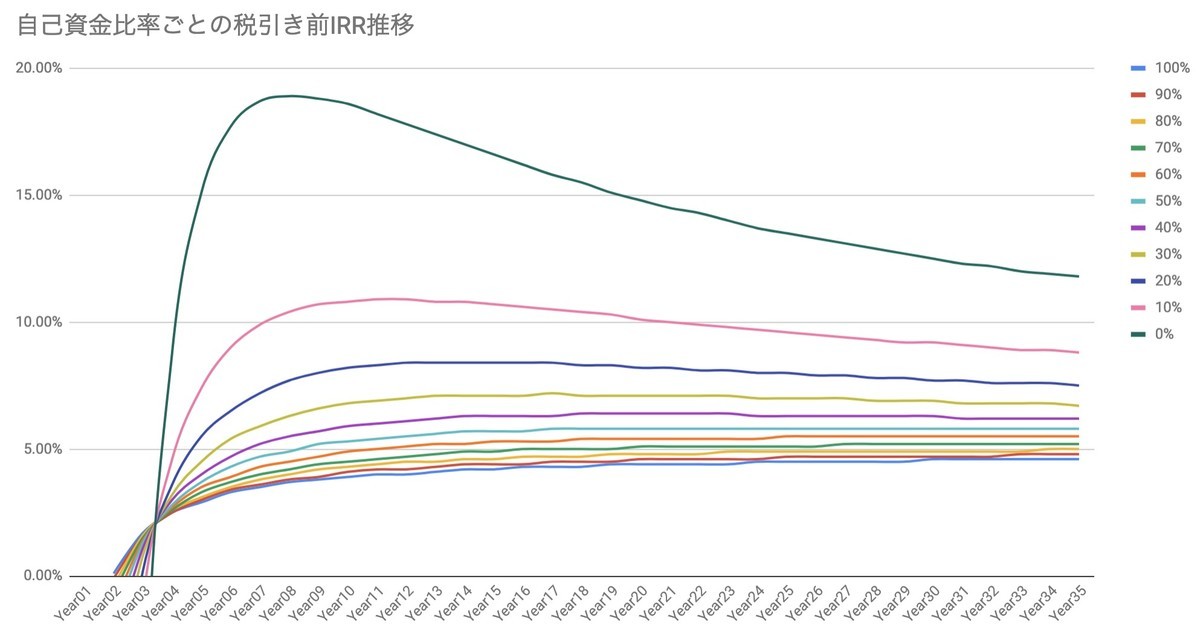

では金利2%で30年ローンを組んでみましょう。頭金として0%(フルローン)〜100%(全額自己資金)を入れた場合のグラフです。

見事にレバレッジの効果が出ました。フルローン(0%)の場合は、5年めで15%、8年目には18.9%に達します。その後IRRが下がっていくのは、元本の返済が進み、実質的なレバレッジ比率が低くなっていくからです。

頭金10%の場合はかろうじてIRR10%を維持しますが、20%を入れるとIRRのピークは15年めあたりの8.4%で、そこからは横ばいです。

全額自己資金(100%)の場合、年数を経るごとにIRRが増加しました。このシミュレーションでは、40%以上入れると長くもつほどIRRが上昇する数字になりました。

このように、不動産投資は4%程度の利回りですが、レバレッジを効かせることで10%を超えるIRRを出すことができます。これが不動産投資の最大のメリットですね。

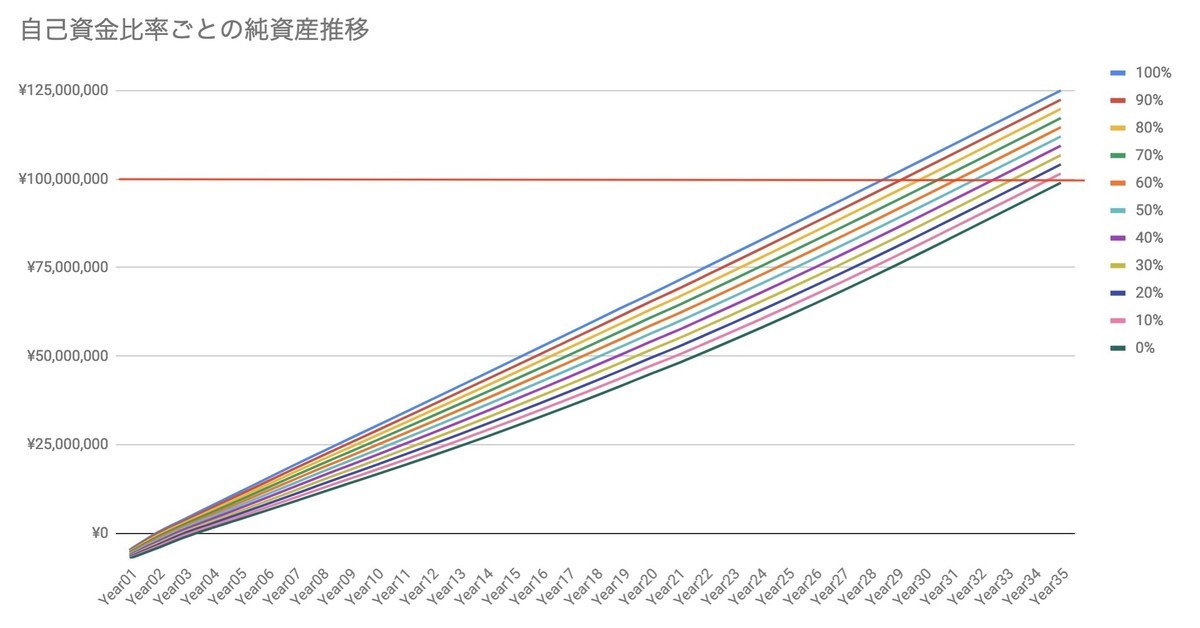

ただし純資産の増加は全額自己資金のほうが多い

IRRは投資効率を示す指標なので、できるだけ借り入れをして自己資金を減らしたほうがプラスになりました。ただし、純資産の増加を見ると、借り入れをしないほうが増加ペースは早まります。

純資産とは、毎年の手残り(インカムゲイン)と売却時の利益(キャピタルゲイン)を足したものです。これが0を超えるということは、購入価格で売却しても利益が残ることを意味しています。また赤い線は購入価格の1億円ですが、ここを超えるということは、この物件の価値がゼロになっても利益が出ているということです。

当然ですが、自己資金比率が高いほうが、早く純資産が貯まっていきます。これはローン金利の影響ですね。

簡易的な計算方法

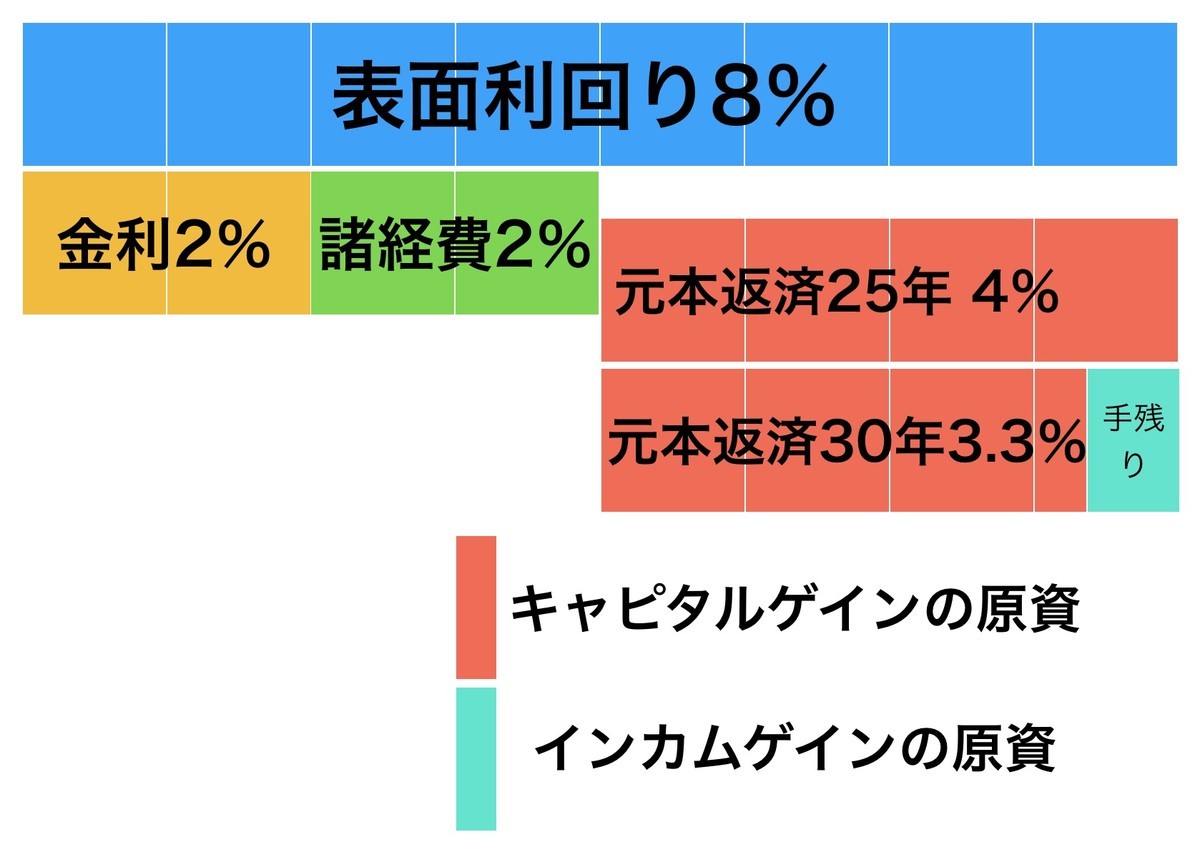

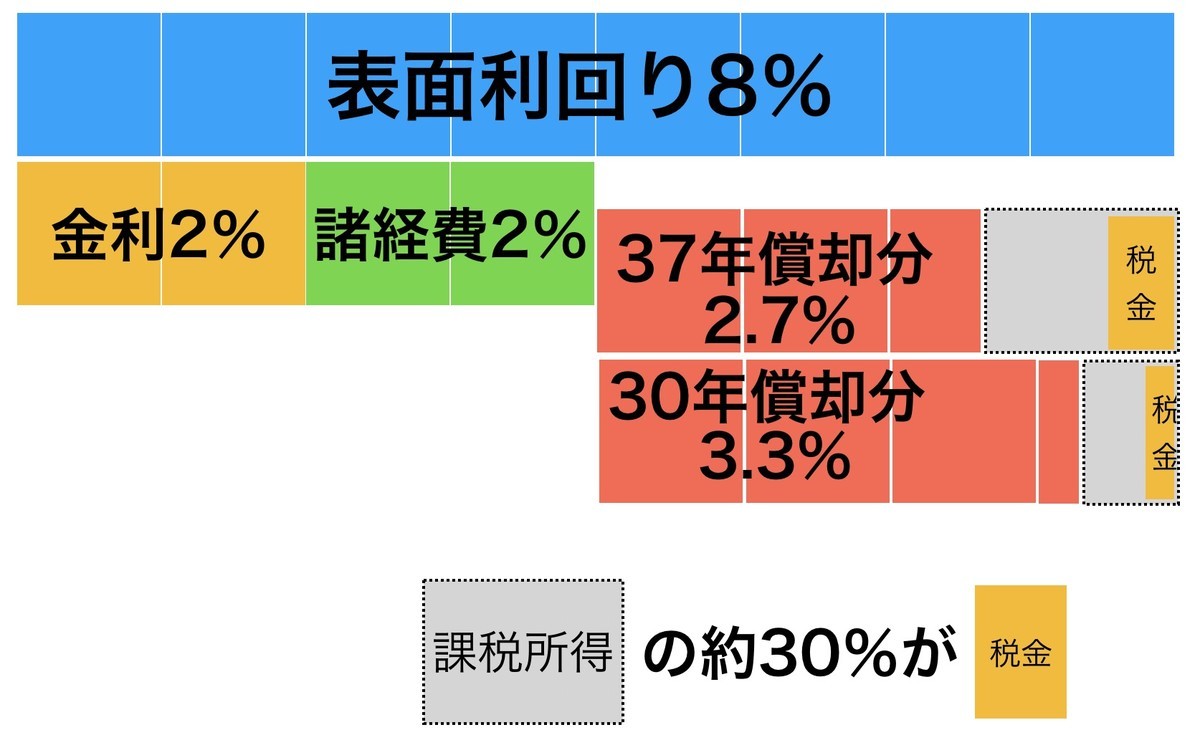

簡易的な計算方法を考えてみます。まず表面利回りが8%だとしましょう。ここからさまざまな費用が引かれていくという考え方です。まず、借入金利の2%を引きます。それから、諸経費(空室控除なども含む)が2%*1を引きます。残りは4%ですね。

20年ローンの場合は、総額を20年で返すので1年あたり5%の返済です。25年ローンなら4%、30年ローンなら3.3%になります。先程の残り4%から、この返済分を引きます。すると、30年ローンなら0.7%残ります。これが手残りの金額だという考え方です。

この元本返済分と手残りが、利益の源泉です。元本返済分は借入額が減少するのでその分キャピタルゲインが増加したことになります。手残りはインカムゲインの増加です。このざっくり計算で、投資家のものになる利回りはざっくり4%なのが分かります。

元本返済額は、返済年数が長くなるほど小さくなるので、その分が手残りに変わります。逆にいうと、返済年数を長くしても、手残りが増える効果だけで、純資産の増加には寄与しないことになります。

また、税金の影響もあります。元本返済分は税金に影響を与えないのでここをカットし、代わりに減価償却費がコストとして入れ込めます。イメージとしては下記になります。

償却費を除いた残りが課税所得になります。その約30%が税金で持っていかれますので、税引き後のCFに影響を与えます。償却年数が短いほど減価償却費が多く取れるので、その分課税所得が減り、税金が減少します。古い物件ほど償却年数が少なくなるので税金が減る、RCより鉄骨、鉄骨より木造のほうが償却年数が少ないので税金が減るということです。

ただし償却年数が短い物件は、一般にローン年数も短くなるので、良し悪しです。

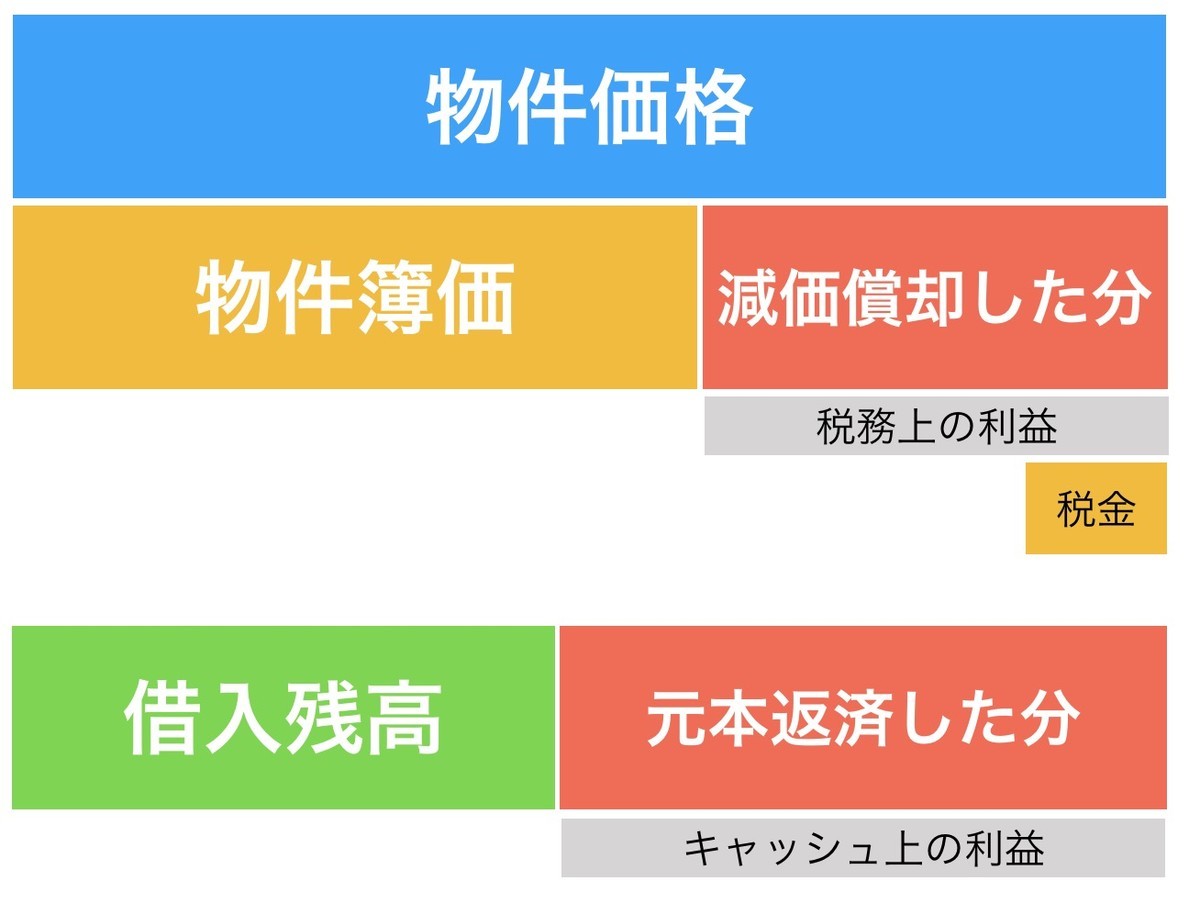

さらにここで「税金が減る」と書きましたが、これは毎年の税金の話です。落とし穴なのですが、ここで減った分の税金は、物件を売却してキャピタルゲインを得た際に払うことになります。つまり、インカムゲインとキャピタルゲインの税率が同一ならば、単に税払を先送りしているだけということです。

この図のように、減価償却した分が物件売却時のキャピタルゲインになるので、その税務上の利益には税金がかかります。つまり、キャピタルゲイン+インカムゲインの合計に対して、タイミングは違いますがどちらにせよ税金がかかることになります。

なお、減価償却分と元本返済分のどちらが多くなるかは状況によって異なるでしょう。償却年数よりもローン年数が長ければ、減価償却のほうが早く進みます。上の図は逆にローン年数のほうが短い場合です。ただし、元利均等返済の場合、初期は金利払いが中心で元本返済が進まないので元本返済のペースは最初ゆっくりで、あとから早くなる感じです。

この方法だと、シミュレーションよりも保守的に計算が可能です。そして簡易に計算できるので、大外れがないともいえます。

【不動産関連ネタです】

*1:家賃収入の25%程度かかるのがRC物件の標準のようです