今日は銀行に、法人口座のキャッシュカードの受け取りに、また法務局に印鑑証明の取得に行ってきました。通勤途中の駅から寄れるとはいえ、けっこう歩きます。いや歩くのは構わないのですが、紙&対面文化はなんとかならないのでしょうか。

紙に自筆でいろいろと書く文化

そもそもなぜ法人口座のキャッシュカードを持っていなかったかというと、メイン口座はネットバンクにしようと思っていたからです。ネットバンクの口座開設時に、「他の銀行口座番号」を書く欄があり、審査をメガバンクに投げてるな、と思いつつ、しかたなく作ったのがこのメガバンクの口座でした。

メインじゃないので残高はゼロのまま。キャッシュカードも紛失リスクなどを考えて作りませんでした。

ところが、公庫で融資を受けるに当たり、引き落とし口座はネットバンクNGだというではありませんか。ネットバンク対応しろ、という話もありますが、なぜ特殊な対応が必要になるのかのほうが疑問です。仕方なく、メガバンク口座に融資を受け、そこから業者への工事費の振り込みなどを行いました。

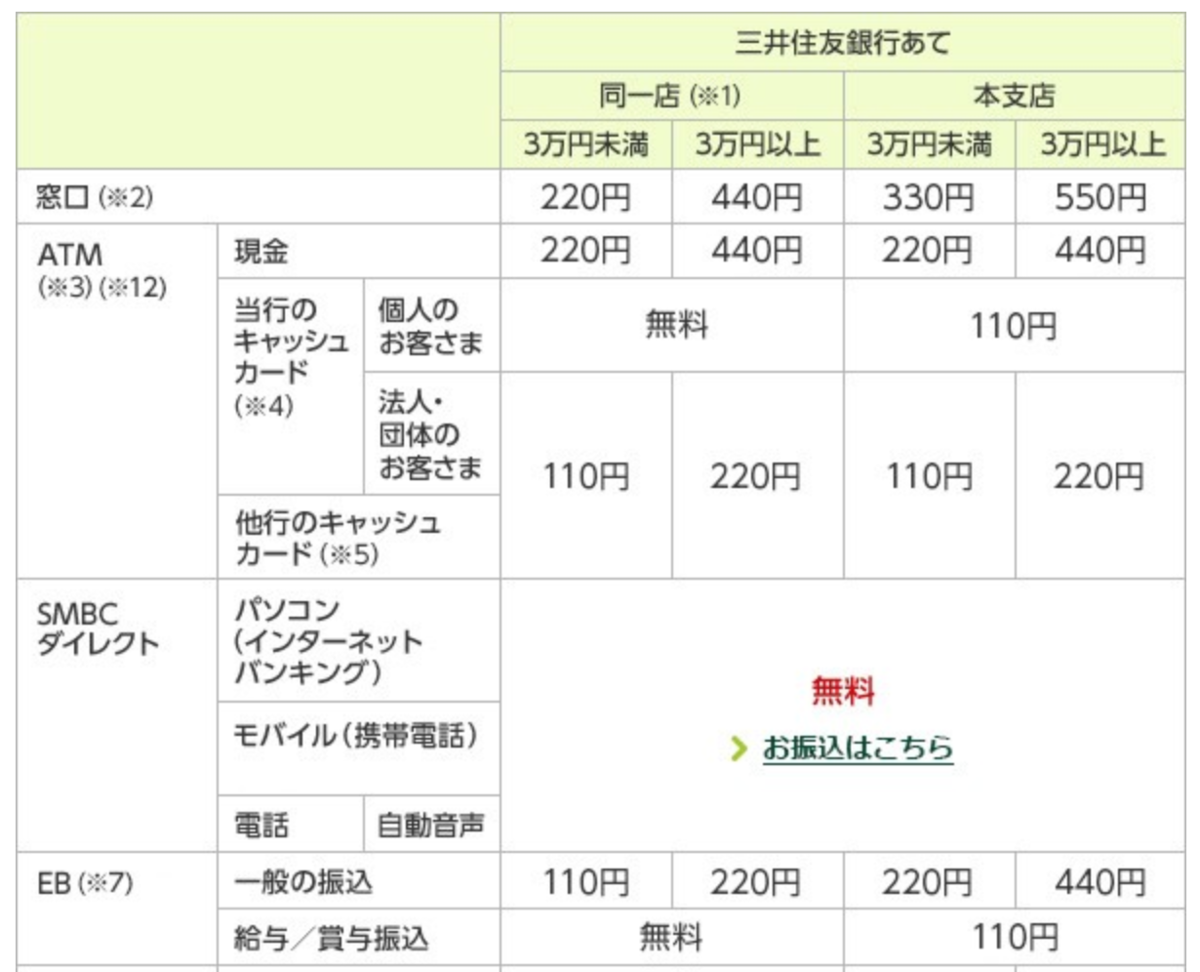

しかし、困ったことに法人のオンラインバンキングは個人向けとは別で、振込手数料がかかります。そしてキャッシュカードを持っていないと窓口で書類を書いて振り込むことになり、同行宛でも550円も手数料がかかります。他行宛だとなんと880円です。

しかたなくキャッシュカードを作ったのですが、紙の書類をたくさん書かされて、2週間後に窓口に受け取りに来い、です。

受け取りにもたくさんの書類を書かされました。やれ、代表者の肩書が抜けてるとか、カタカナの法人名でもフリガナを記載しろとか、店頭の書類なのに支店名と支店番号を書けとか、利便性をあげようという工夫はまったくありません。当然たくさん印鑑も必要です。

なぜ紙の文化から抜けられないのか

なぜ紙の書類が大量にあって、進化しないのでしょうか。法令で定められているから? 確かにそれはあります。しかしネットバンクでは、オンラインで自動入力をしてくれたあと、それを印刷して郵送するという仕組みを取っています。メガバンクの仕組みは工夫がありません。

業務フローを変更できないから? そのとおりでしょうが、いつまでこれを続けるのでしょうか。頻度の高い住所変更や、収益につながる投信などの販売は徐々にデジタル化を進めているようですが、今回のキャッシュカード発行のようなレアケースは相変わらず紙です。一般的な流れからすると、一般的な処理はデジタル化して、レアケースは紙で残す、またデジタル化したものも紙処理を並行して可能にする、こんな方針が多いのでしょう。

既存のビジネスを背負っているからこそ、抜本的な変革ができない。これって、典型的なイノベーションのジレンマですよね。しかもビジネスモデルの根幹ではなく、事務処理の話ですから、経営陣もそこまで本気にならないわけでしょう。

イノベーションのジレンマ 増補改訂版 (Harvard Business School Press)

- 作者:クレイトン・クリステンセン

- 出版社/メーカー: 翔泳社

- 発売日: 2011/12/20

- メディア: 単行本

デジタル・ネイティブは分かってる

でも何をするのもネットが当たり前のデジタル・ネイティブは分かっています。こうしたサービスの会社が、自分向きではないことを。ネット銀行でさえ、開業から10年以上たち、PC Webの作りからスマホの作りに移行できていません。

スマホネイティブで作られた会社だって、今後やってくるブロックチェーンを使ったDeFiの流れの中では既存の業務フローをどうするかを問われていくでしょう。

2017年に仮想通貨が大ブレイクしたときに、デジタル・ネイティブの人たちはここまで金融とネットは相性が良くなるんだ、と知ってしまいました。その取引所が国内なのか国外なのかを意識せず、口座開設し、送金します。本人認証も、IDとパスワードにGoogle認証の二段階認証でデファクトスタンダードです。英語さえ使えれば、操作に困ることもありません。

銀行業の本質は、送金決済と融資です。そして機能だけ見れば、仮想通貨は送金決済をネット上で極めてスムーズに実現できることを、このときに実感したのです。

参照系APIも更新系APIも、普通の取引所ならば提供しているのが当たり前です。利息にあたるレンディングだって、間接金融だけでなく直接金融だって、レンディングという形で借りたい相手とのマッチングを行うプラットフォームを提供し、さらにそれをAPIから操作できるようにすることで、リアルタイムかつ日時の取引を可能にしました。

融資についてはまだ黎明期ですが、スマートコントラクトを使うことで、銀行が何かを保証するのではなく、アルゴリズムが保証する形で動き始めています。ICOという形で、無からお金を生み出す、いわば信用創造の一形態も実現してしまいました。

通貨でさえ、その仕組を維持するために国家と中央銀行が必須というわけではなく、Libraのような仕組みでそれを実現できるという衝撃もありました。本当にLibraが取って代われるからこそ、各国は猛烈にLibra潰しに動いているわけですから。

少なくともブロックチェーンと仮想通貨に触れてしまった人たちは、銀行(や国家発行通貨=フィアット)という仕組みが必須のなにかではなくて、既存のシステムの名残だということをこの時、はっきりと感じたはずです。

投資家としては、ブロックチェーン企業に投資したいところですが、これらの企業は上場していないところがほとんどで、結局その企業の発行トークンや、ブロックチェーンの元祖であり王であるBitcoinを買うしかありません。この動きは、90年代のインターネットにも似ていて、もしかしたらそれを凌ぐ社会的インパクトをもたらす可能性もあります。

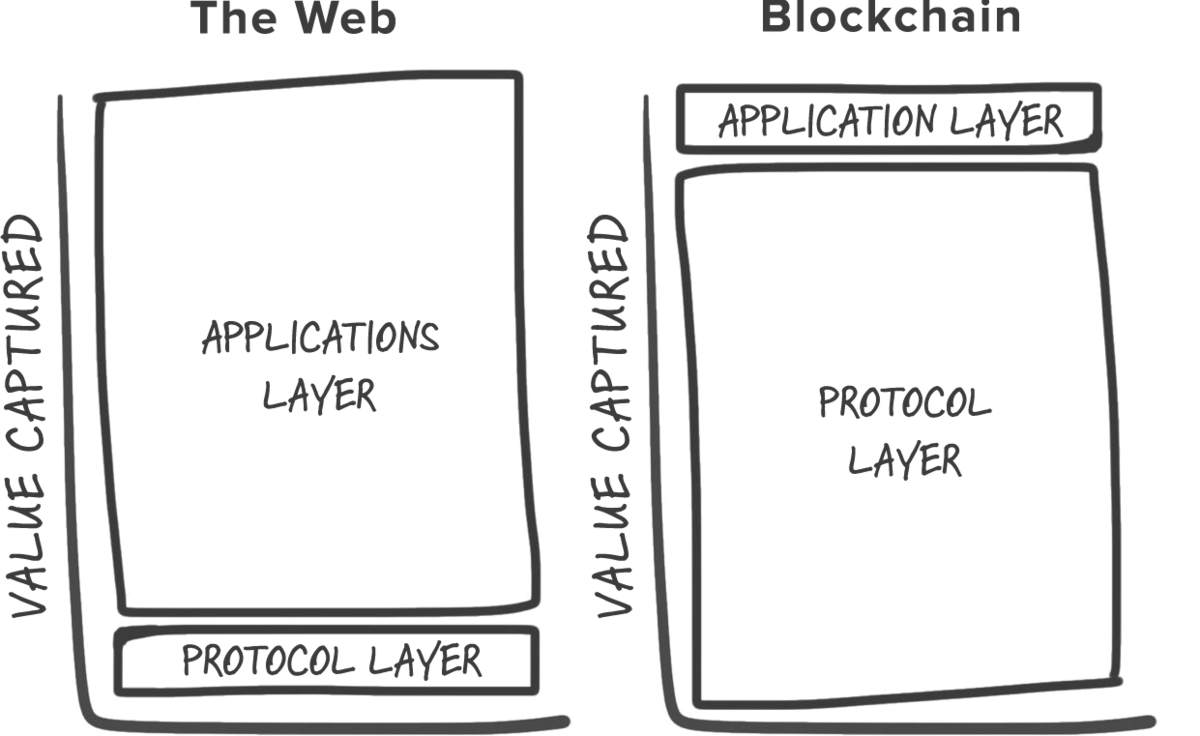

10年後のGAFAはブロックチェーン関連から生まれるでしょう。でも、インターネットの価値とブロックチェーンの価値は違うところにあります。下記は、有名なJoel Monegroが2016年にポストした図です。

Fat Protocols | Union Square Ventures

GAFAのようなWeb企業は、TCP/IPというプロトコルレイヤーの上に乗ったアプリケーションレイヤーを差別化要因として成功しました。ところが、ブロックチェーンで本質的な価値を持ち、差別化要因となるのはプロトコルレイヤーだというのです。ネットがTCP/IPに一本化されたのに対し、ブロックチェーンのプロトコルはBitcoin、Ethereumなど複数が競いあい、このプロトコルに対して価値が付いています。しかもこれらのプロトコルは、どこかの企業が所有しているものではないのです。

これが、ブロックチェーンへの投資の場合、関連企業よりもコインやトークン自体に投資する価値があることを意味していると思っています。