最近、「銀行って本当に必要なの?」と思うことが増えてきました。銀行が担ってきた各種機能は、ブロックチェーンなどを使うことでより低コストで実現可能になってきています。いったい銀行の正体とは何で、誰にとって必要なものなのかを考えてみました。

銀行の3つの機能

銀行には3つの機能があるといわれます。「金融仲介」「信用創造」「決済」です。金融仲介とは、お金を借りたい人と貸したい人をマッチングすること、信用創造とは預かったお金以上の額を貸し出すことで通貨の総量を増加させること、そして決済は現金を使わずに送金や支払いを済ませることです。

これらは別の見方でいうと、「預金」「融資」「送金&決済」となります。それぞれ考えていきます。

預金

人からお金を預かる預金を事業として行えるのは銀行および信用金庫や信用組合、農協(貯金という)などだけ。ほかは預金を行えません。

あれ? お金を預けるのは電子マネーとかでも同じですよね。証券会社にもお金を預けます。これは預金とは違うのでしょうか? 大きな違いは、預けたお金の管理方法です。銀行は、預かったお金を他人に貸し出してしまいます。預かっているように想像しますが、使ってしまうのです。つまり銀行が潰れたら預けたお金は戻ってこないわけです。

ただしこれではまずいので、預金保険制度というものがあり、銀行はもしものときのために保険をかけています。倒産しても預金の一部、最大1000万円までは戻ってくる。いわゆるペイオフ制度です。

一方で銀行以外の預金は違います。電子マネーの場合は、前払式支払い手段といいます。資金決済法で規定されています。いずれ何かの支払いのために使うため、その代金を前払いしておくという立て付けです。そのため、電子マネー発行事業者は、未使用残高=つまり決済されていない預かったお金が1000万円以上ある場合は、その半額を法務局などに供託(預ける)義務があります。これによって、倒産したときも預けた人のお金を守っています。

証券会社の場合、顧客分別金信託という仕組みがあります。こちらは金融商品取引法で定められており、預かったお金は信託銀行などに信託しなければいけません。銀行のように勝手に別の目的に使うことはできないのです。

お金の預け先として最も安全のようなイメージのある銀行ですが、預けたお金は銀行にはないわけですから、イザというときには返ってきません。みんなが一斉に預金を下ろしに走る、いわゆる取り付け騒ぎのときは銀行が破綻しますが、それはこういう理由です。

お金の預け先として最も安全のようなイメージのある銀行ですが、預けたお金は銀行にはないわけですから、イザというときには返ってきません。みんなが一斉に預金を下ろしに走る、いわゆる取り付け騒ぎのときは銀行が破綻しますが、それはこういう理由です。

銀行は一等地に立派なビルを構え、誠実そうな行員を雇い、行員に高給を出します。これも、「銀行は預かったお金はちゃんと返すつもりですよ」というイメージ戦略だともいえるでしょう。高給を出せば自らの会社を潰そうとはしないし悪いこともしないだろうという、どうなの?という理屈ではありますが。

昔ならばいざしらず、お金の多くはデジタル化され、手元に現金を置くことの盗難リスクはさまざまな方法で防げるようになりました。預金者から見れば、別に銀行にお金を預ける必要はなく、もっと着実にお金を保管してくれるところに預けたほうが安心なようにも思います。

さらにいえば、暗号資産という選択肢もあります。現在の暗号資産(仮想通貨)は価格の変動が激しく、投機にも使われるため、お金を預ける先としては最も不適当に見えます。ただし、ブロックチェーンは堅牢です。保管している企業や主体が存在していないため、どこが倒産しても安全です。ハッキングは恐れられる事態ですが、例えばビットコインは誕生から10年以上、世界中のハッカーを退けてきたという実績があります。そして、昨今開発が進んでいるのがステーブルコインです。これは円やドルといった法定通貨(フィアット)と価値が連動するように設計された暗号資産で、これに現金を変えておけば、国や特定の企業の事情に左右されずにお金をデジタルの形で保管することができます。まだまだ技術は発展途上ですが、これから期待される内容だと思っています。

融資

預ける側から見て、銀行預金のメリットがあまりないなら、なぜ預金があるのか。これはひとえに銀行側が預金を集める必要があるためです。預かった預金をもとにお金を必要とする人に貸し出す。つまり融資です。

融資は銀行しかできないかというとそんなことはなくて、消費者金融や商工ローンなどのノンバンクも貸し出しが可能です。銀行とノンバンクの最大の違いは、銀行が預金を受け入れられるのに対し、ノンバンクはできないこと。そのためノンバンクは貸し出すお金を銀行から借りる形で融資を行っています。

先の電子マネーや証券会社の預け入れ金は、信託や供託によって預けてしまうので、これを貸し出しに回せません。結局、融資のためのお金は銀行だけが生み出せるというわけです。

とはいっても、こうした銀行由来のお金だけが貸し出しに使われるわけではありません。預金者→銀行→借り手 という流れを「間接金融」といいますが、貸し手→(マッチング)→借り手という「直接金融」という市場もあります。

古くからのものでいえば、社債や株式発行がそうですね。これは銀行は関わるとしても仲介であって、資金の出し手は銀行ではありません。そして、ここでも新たなプレーヤーが続々登場してきています。

ソーシャルレンディングやクラウドファンディングはその1つです。規制法はいろいろと違いますが、資金の出し手が借り手に直接お金を貸すところはだいたい同じです。これまでの社債や株式と違ってコストが低く、少額の貸し借りでも成り立つところが違います。

さらに先を行くのがDeFi(ディーファイ)です。これは暗号資産のブロックチェーン上で動くプログラムを使って、貸し手と借り手をマッチングさせる仕組みです。具体的なサービス名としてはCompoundやArveなどがあります。運営者がおらず、すべてはプログラムだけで実行されるので、ソーシャルレンディングやクラウドファンディングに比べてさらに低コストです。いまのところ、借り手は暗号資産を担保に入れる必要があり、事業向け融資など信用に対しての貸し出しは難しい状況ですが、今後、企業のお金の流れなどがブロックチェーンに記録されるようになっていったら、これも変わるかもしれません。

送金&決済

送金と決済も長らく銀行のメイン業務でした。送金と決済がなぜセットかというと、いずれも銀行内で口座間の数字の移し替えで完了するからです。

同じ銀行にそれぞれ口座を持つA君とBさんの送金を考えてみます。A君の口座残高は100万円、Bさんの口座残高は50万円。ここで、A君がBさんに10万円送金すると、A君の残高は90万円に修正され、Bさんの残高は60万円に修正されます。これは銀行内のデータベースを書き換えるだけで済みます。銀行全体にとっては、預かっているお金の額に変化はありません。

同様に、A君が1万円のモノを買って、ショップCに支払いをするとします。どちらも同じ銀行に口座を持っているなら、A君の口座の残高を1万円減らし、ショップCの口座残高を1万円増やせば完了です。これが決済ですね。

銀行間の送金(振り込み)だとちょっと変わります。銀行内の残高DBの書き換えでは済まないからです。かといって、銀行から銀行に現金を運ぶわけではありません。ここで出てくるのが日本銀行です。日銀は「銀行の銀行」などと呼ばれますが、その理由がこれです。

A銀行の口座からB銀行の口座に送金することを考えてみます。このとき使われるのが日本銀行の口座です。A銀行もB銀行も日銀に口座を開いています。A銀行から10万円をB銀行に送金する場合、日銀のA銀行口座の残高が10万円減らし、同じく日銀のB銀行口座の残高を10万円増やします。これが銀行間送金の実態です。

実際には、10万円程度でいちいち日銀口座を書き換えていると煩雑なので、A銀行の増減とB銀行の増減を1日分まとめて合算し、最後に差分だけを日銀口座で書き換えるという処理が行われていました。ただ、世界的な潮流はリアルタイム決済に変わってきており、日本でも2011年末から1億円以上の振り込みは都度、即時に決済されるように変わったようです。

このような仕組みを見ると、相互に同じ銀行に口座を持っていない限り、送金がなかなか大変なのが分かります。現状の国際送金は、バケツリレーのように複数の銀行を渡って処理がなされるコルレス銀行とSWIFTというプロトコルで行われています。そのため、ものすごいコストがかかり、送金に数日かかるという全時代的なものになっているわけです。

日銀に口座を開けるのは銀行だけとなっており、例えばPayPayのような決済事業者は、最終的な決済(利用者が支払ったお金を、サービス提供者の口座に送金すること)を済ませるためには、銀行に依頼して送金してもらうしかありません。日銀ネットの改修の議論も進んでいますが、すべての金融機関を結ぶ輪は日銀しかなく、そこには銀行しか口座を開けないというのが問題の根っこにあるように思います。

ではこれは仕方ないのか? ここでまたブロックチェーンの出番です。銀行内の口座は、銀行ごとのDBで管理されており、その残高の移し替えで送金が完了することが分かりました。そしてブロックチェーンというのは、全世界で1つしかない口座のデータベースなのです。

Bitcoinの送金においては、隣に座っている人に送金するのも、アフリカの奥地にいる人に送金するのも仕組み的に変わりません。いずれも、送金はBitcoinの1つのブロックチェーン上で、送る人の口座残高を減らし、受け取る人の口座残高を増やすということを意味するからです。

送金や決済にブロックチェーンを使うメリットは、お互いが共通の口座を持っていない海外送金などにあります。一方で、国内では誰もが銀行口座を持っており、日銀ネットという銀行間のネットワークも完備しているため、それほどメリットがないようにも感じます。実際、Bitcoinの送金は10分以上の時間がかかりますし、送金手数料も今となっては安くはありません。

しかしブロックチェーンを使うことのメリットは、口座のDBが一つのところにあります。個人間の送金でも、現金の受け渡しではなく、口座内の残高の書き換えで済むからです。例えば、最近話題の中央銀行デジタル通貨(CBDC)を考えてみましょう。この実装方法はさまざまな議論がありますが、仮に日銀が日本人全員に口座を用意したら、送金や決済は銀行に関係なく、日銀のCBDC口座内の残高を足し引きするだけで済むようになります*1。

そして、ブロックチェーンの構造によっては送金コストは限りなくゼロに近くなります。実際、暗号資産によっては即時送金、手数料無料で行えるものもあります*2。CBDCでは、ブロックチェーンを使わず、通常のデータベースを使う仕組みもありますが、やはりポイントは、全員が銀行個別ではなく、共通の口座に残高を持つというところにあると思います。

果たして銀行の存在意義とは?

銀行の3つの機能、「預金」「融資」「送金&決済」について、ざっとした概要と、さまざまなテクノロジーがそれを代替可能にしてきていることを見ました。ではこんな中で、銀行の存在意義とはなんなのでしょうか?

ここまでの考察に上がってこなかったのが、信用創造です。これは預金額以上の貸し出しを行うことで、実質的に世の中に出回るお金の総量が増えることを意味します。以前『現在経済学の直観的方法』の書評で書いたように、経済=GDPの15%は企業の設備投資によって生まれており、これは基本的に銀行が融資したお金で賄われています。そしてマクロ経済学の重要な公式、「Y=C+I」のとおり、GDPは消費額+投資(設備投資)になります。そして貯蓄額を信用創造によって膨らませたものが、実際の融資額、つまり設備投資額になるわけです。

経済=GDPを成長させるキーは設備投資。そしてそれは貯蓄額によって制約を受けるが、銀行が行う信用創造によって「貯蓄以上の投資」が実現する。これが、信用創造が必要とされた背景でしょう。

しかし、現在の企業の状況は、設備投資がしたくてしたくてたくさん借り入れたいというのは真逆にあります。どちらかといえば、国民の間でもお金が余っており、借り手がいない状況です。これは、銀行預金に全く利息が付かず、借り入れ金利も空前の低さだということからも分かります。

さらに、政府は日銀とともに、国債の大量発行から日銀の引受という禁じ手を実質的に開始しています。何もないところからお金を生み出す。いや、将来の税金を担保に、国民全体に強制的に借金をさせることで、政府が強制的な信用創造を行っているわけです*3。

信用創造をするまでもなくお金が余っていて、政府自身が信用創造を行っている状況で、果たして銀行の信用創造機能が重要なのかは疑問です。もし信用創造が不要なのであれば、経済全体としても預金の重要性は下がります。そもそも、現金を手元においておくのが心配だから預金するのであれば、中央銀行デジタル通貨(CBDC)が登場すれば、だれも預金なんてしないでしょう。そして、融資機能や送金決済機能は、本質的には銀行でなくてもできるものです。

技術が銀行の代替となる

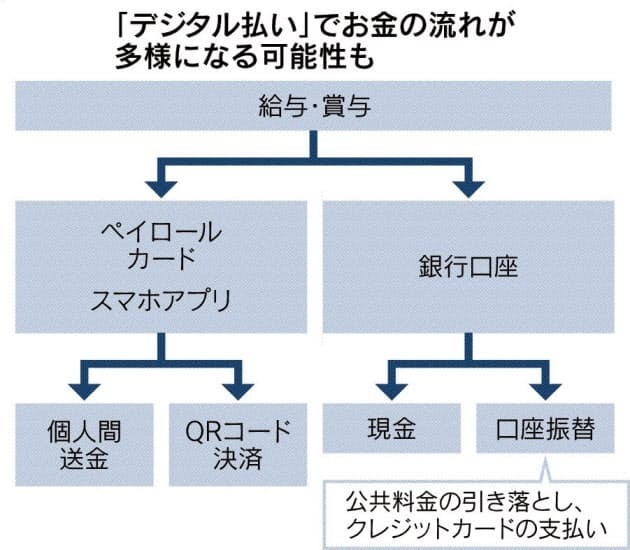

現在銀行を守っているのは、さまざまな法律による規制と、利用者の惰性、口座登録などによる囲い込みです。こんな預金利息の中、銀行に喜んで預金したいという人なんていません。ではなぜ口座を開いているのかといえば、公共料金の引き落としは銀行口座が中心で、クレカで支払っている場合も、料金を決済するには銀行口座が必要だからです。PayPay残高や楽天証券口座や、Bitcoinでクレカの支払いができるようになったら、銀行口座を使う必然性はなくなっていきます。

給与振込もそうです。現在は、規制によって給与振込は銀行口座にしかできません。ただし、いま議論中のペイロール解禁がなされれば、電子マネーやPayPay口座などに給与を振り込むこともできるようになります。

これまで銀行は、経済の最重要なパーツの1つとして、社会的にも必要で、尊敬される存在でした。ところが技術の進化は、次第に銀行の存在意義を薄くしてきています。そのきっかけとなったのは、やはりBitcoinの登場でしょう。Bitcoin自体が銀行に取って代わることはないでしょうが、送金や決済などの「信用」が必要な機能が、信用すべき主体のないアルゴリズムだけで実現できてしまう*4ことは、金融の世界では衝撃でした。

そして今、DeFiという形で融資についてもブロックチェーンが担える兆しを見せています。いまのところ何らか暗号資産を担保に入れなくてはいけませんが、この先、NFT(ノン・タンジブルトークン)が普及すれば*5、例えば土地や機械設備などをNFT化して担保に入れることもできるようになります。

規制によって、高い手数料と、行員の高い給料と、業績が悪化しても国が救うという、不思議な特権を維持していた銀行。法律で特権的に与えられていた預金機能を武器に、融資を低コストで行えることで、企業に対しても優位に立っていた銀行。法律や人々の考え方は急には変わらないので、「これまでうまくやってきたんだから、これからも銀行に任せよう」という発想はそう簡単には変わらないでしょう。でも、これまでのような銀行のあり方は、不可逆的に変化していくのだと思います。

*1:日銀は口座管理を自らやることはないので、実際には既存の銀行を介して個人に口座を発行するという仕組みが有力です。ただ口座管理はおそらく銀行個別ではないので、送金はシンプルで容易なものになるのではないでしょうか

*2:DAG:有向非巡回グラフを使った暗号資産では、マイナーという概念がなく、瞬時送金、手数料無料を実現しています。具体的には、IOTAやByteballなどがそうです。ブロックチェーンの先へ、DAGが実現する未来 | MUFG Innovation Hub

*3:いわゆるMMTですね。MMTの是非はともかく、日本は実質的にMMTに従って財政運用しているように見えます。

*4:トラストレスはBitcoinが生んだ最大の概念であり、革新だったといえるでしょう。

*5:NFTとは、ブロックチェーン上に作られたユニークなトークンです。ぼくの1BTCとあなたの1BTCは全く等価ですが、ゲームのアイテムAとアイテムBは相互に異なるユニークものです。これをブロックチェーン上で実現したのがNFTになります。