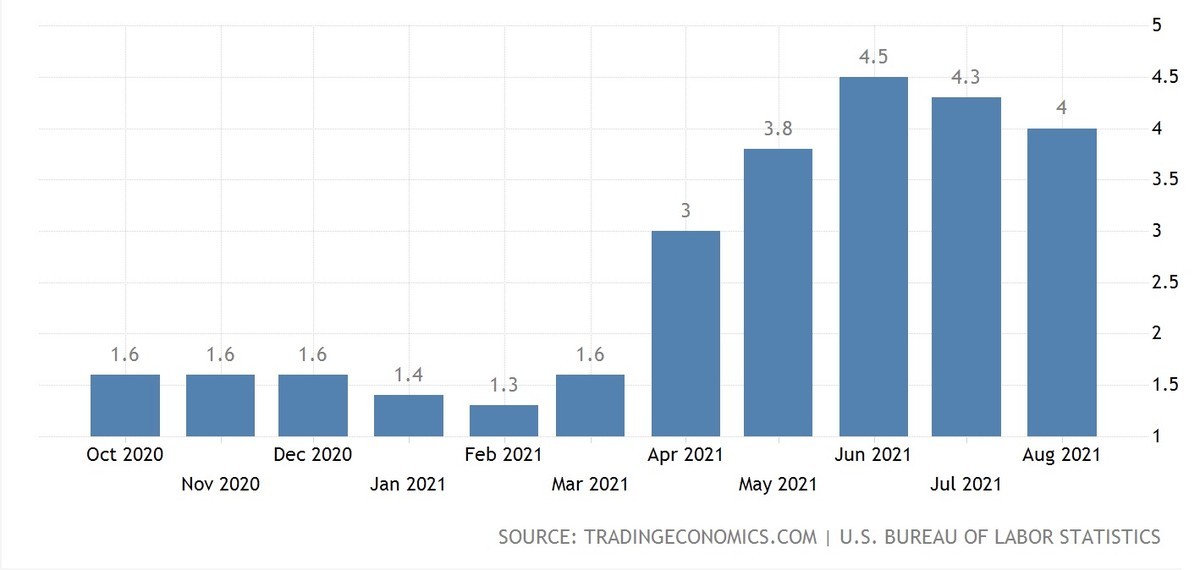

米国や中国で、原材料などの供給不足を原因としたインフレ懸念が高まっています。いわゆるコストプッシュインフレです。これが一時的なことなのか、大きなトレンドになるのかは分かりませんが、日本においても長らくなかったインフレを想定しておくのは大事なことでしょう。

では、インフレのときに何に投資したらいいのでしょうか?

現金はゴミだ

まず、最初に挙げたいのは「現金はゴミだ」ということ。インフレの定義は物価の上昇ですが、これは現金の価値が低下することと同義です。つまり、現金の価値が低下し続けているのがインフレなので、現金を持ち続けるのは最悪の選択となります。

これは長らくデフレ下にあった日本では逆の意味で正解でした。変に投資資産に手を出すよりも、現金を預金として保有していれば、価値がどんどん増えていったわけです。

インフレ時に株価を動かす2つの要因

ではどんな資産を買えばいいのか。よく言われるのは、「現金ではなく株を買いましょう」ということ。これは、キャッシュからリスク資産にマネーを移せという意味では正解ですが、インフレは株式に2つの影響を及ぼすことに注意が必要です。

まず市場で競争力のある企業は、コストの上昇を製品価格に転嫁できます。これは企業の利益がその分上昇するということでもあり、要はインフレ率上昇に合わせてキャッシュフローも増大するわけです。これが株価を押し上げます。

一方で、株価は直近の利益によって決まっているわけではありません。基本的な考え方としては、その企業が将来生み出す利益を足し合わせることで企業価値が決まります。このとき、未来の利益については、金利を使って割り引くことで計算します。つまり、金利が上昇すれば未来の利益の評価額は減ってしまうのです。

インフレ時は、金利上昇がセットになることが多く、これは未来の利益期待から高株価を維持しているグロース企業にとっては逆風になります。金利上昇によって割引率が上がり、将来の利益の株価への影響が小さくなってしまうからです。

コロナ後の低金利環境下でグロース企業の株価が急上昇したのと反対のことが、インフレ、金利上昇下では起こることになります。このように、株式なら何でもOKというわけではないのがインフレ期の難しいところです。

現物資産とコモディティ

少々複雑な株式とは違い、インフレ期に安定感があるのが現物資産とコモディティです。コモディティではゴールド(金)がやはり筆頭でしょう。ただし、金がインフレヘッジになるのは、「みんなが金がインフレヘッジになると考えているから」という循環論法的なところもあります。インフレが怖いから、金にしておけば安心だという思いが、金価格を押し上げて、結果的にインフレ対策になるということです。

さらに、実際のデータでは金はインフレヘッジにならないという説もあります。インフレとは消費者物価指数(CPI)が上昇することですが、金がインフレヘッジ資産ならCPIと金価格は連動するはずです。ところが実際には金価格はCPIの1〜8倍もの幅で動いており、必ずしもインフレ率とは連動していないのです。

これは現物資産の代表である不動産を証券化したREITでも似たようなことがいえます。インフレ下では賃料も上昇傾向になるため、収益が増加するというのがREITがインフレに強いと言われる理由です。ただこちらも、実際のデータでは必ずしもそうはなっていないという説もあります。

デュレーションの長さに注意

もう一つ、特に債券ではデュレーションの長さに注意です。これは金利変化に対する価格変動の感応度で、債券だとざっくり満期までの平均年数で表されます。デュレーションが長い、つまり満期までの期間が長いほど、金利変動の影響を受けやすくなり、つまり長期債になるほど、金利が上昇したときの価格下落が大きくなります。

債券は利子である分配金がもらえること(インカムゲイン)、金利変動によって価格が変動すること(キャピタルゲイン)の2つの側面がありますが、もう1つ重要なのが満期が存在することです。インフレ期には、金利が上昇し債券価格は下落し続けるわけですが、短期債であれば途中売却によるキャピタルロスを受けることなく、満期を経て全額を回収できます。そして、価格が下がった債券を再び購入することで、再投資が可能です。これはインフレリスクを相殺することはできませんが、比較的手堅い運用となるでしょう。

もう一つ、意外なところにデュレーションの長い商品があります。それは保険と年金です。保険や年金は、もらえるのがかなり先である一方、その金額が固定されています。つまり債券に例えていえば、デュレーションが非常に長い商品なのです。1000万円の保障のために、ずっと支払いを続けてきたのに、気がついてみたらインフレで1000万円は大した額ではなくなってしまった……。こんなことがあり得るわけです。

年金も同様ですが、一応公的年金には物価上昇に伴って支給額を増やすという仕組みがあります。ただし、「マクロ経済スライド」という人をだますような名前の仕組みによって、この増額が止められるようになっています。

借金こそが最大のインフレ対策

では最大のインフレ対策はなんでしょうか? それは現金を持たずにマイナスにすることです。つまり借金をして資産全体で、キャッシュをマイナスにします。インフレ下では現金の価値がどんどん減っていきますが、これは借金の実質的価値もどんどん少なくなることを意味します。

1000万円の借金も、インフレとともに給料が上がり月給100万円になれば大した借入でなくなることは直感的に分かります。借入は、インフレを味方に付けることができるわけです。

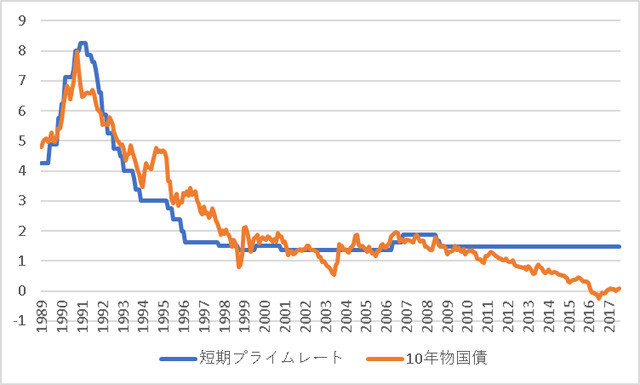

ただし、これは固定金利が前提です。変動金利は短期プライムレートに連動しており、短期プライムレートは10年もの国債=長期金利に連動しているからです。

いつかは住宅ローン金利が上昇する!?変動金利か固定金利か真剣に考えよう | ノムコムの住宅ローン - ノムコム

現在は、住宅ローンなら金利は1.3%(フラット35、35年)となっており、太陽光ローンでも2%程度。これは固定金利であり、もしインフレがやってきたら、この借金はお宝化するわけです。

貸す(債券を買うなど)なら短期で、借りるなら長期で。そしてインフレを気にするなら固定金利で借りる。これはインフレ対策では意外と重要な点になります。