景気不安もありAIバブルなんて言われながらも、米国株は上昇を続け、そして円安も進んでいます。要するに資産額がどんどん増えているということです。この半年で、現金も含めた総資産は約23%増加しました。年後半に崩れなければ、過去最高レベルの伸びになりそうです。

総資産は+2.14%

総資産は6月も2.14%増えました。10ヶ月連続で資産増が続いています。正確には2023年にはいってからの1年半で、マイナスとなった月は1回しかありません。そりゃ資産も増えるわけです。

セミリタイアした2018年の夏からの資産の推移です。ピンクは会社も退職し完全FIREしたタイミング。つまりこの6年あまり、全く入金せず、というか取り崩しを続けているのですが、資産は増加しています。市況が最高ってことです。

各バケツの状況

FIRE後は具体的な金額ではなく、資産が生活費の何倍あるかという観点で管理しています。それによると現在の倍率は33.1倍。つまり全く運用なしでも(インフレもなしで)33年は生活できるということになります。

33.1倍って、先月よりも小さくなっているじゃん!と思った人もいるかもしれません。計算に使う生活費は、FIRE後の月間実績生活費の平均を12倍して使っています。つまり資産も増えたけど、平均値が上がるほどいろいろに使ったということです。

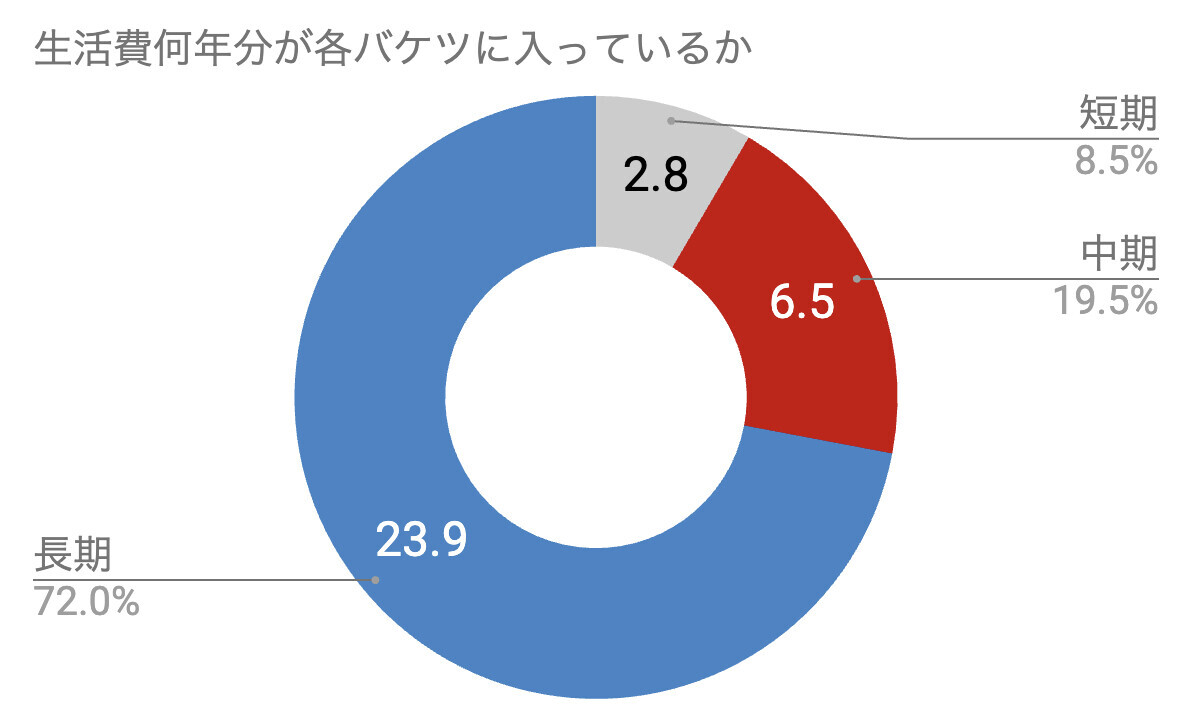

そしてその33.1倍の資産を、3つのバケツに分けて管理するバケツ戦略を取っています。これはFIRE後にリスク資産比率を落とすのではなく、生活費のバッファを一定量用意する戦略です。もし市況が悪化しリスク資産が暴落しても、株価回復までの期間を現金中心の「短期バケツ」、債券中心の「中期バケツ」で食い凌いで、株式を安いタイミングで売らないようにコントロールするやり方です。

現在、どのバケツに生活費何年分が入っているのかを示したのが下記のチャートです。

対先月で見ると、短中小ともに増加しました。ちなみに対先月の増減は、アップデートした生活費を使って先月の倍率も計算しなおして出しています。つまり資産額は下記の比率だけ増加したのだということもできます。

短期と中期バケツで生活費10年分くらい保有すれば、もし株式市場がクラッシュしても、また復活するまで株式を売ることなく耐えることができます。そういう意味ではちょうどいい感じです。

バケツの中身

続いてバケツの中身です。短期バケツは現金と優待クロス用資金、中期バケツは太陽光/債券/ゴールド/米ドル/定期預金をカウントしています。長期バケツは、それ以外の保険/不動産/個別株/クリプト/インデックス株式で構成されています。

全体でいうと、減ったのはクリプト。BTCとETHは合計で8%程度下げました。一方でそれを相殺するくらい増加したのが個別株です。僕の持っている個別株は基本的にGAFAM+NVIDIAなので、まぁよく上がりました。M7に牽引されてインデックスも上昇しました。

ドル円、160円台に

ドル円レートは再び160円を突破して円安が続いています。急激な為替変動に対しては介入も行われますが、今回のようにジワリジワリと上昇する場合、介入はないですね。

下記のように月末日時点でみると、ドル円レートは円は最安値状態。ドル建てで見た資産価格も過去最高に近いところまで来ていて、つまり円建て資産額はうなぎのぼりです。

最後に通貨別の比率を見ておきましょう。円安に伴いドル建て金融資産の比率は上昇し4割を超えました。ここで円金融資産としているものも、オルカンなどはその中身の7割くらいがドル建てです。実際にはぼくの円建て資産はかなり小さいということです。クリプトの比率は先月の16.2%から少し下がって14.6%。まぁこのくらいでもいいのですが、落ち着くのは10%くらいでしょうか。

この2年の通貨別資産推移を見ると、ドル建て資産とクリプトの伸びが著しいことが分かります。バケツ戦略における総資産の状況でした。