インデックス投資というと、「すべて株式でいい」という意見があります。シーゲル教授なども、株式は長期的に見ると最高の資産だと言っていますね。一方で、資産運用は分散が大事で、互いに相関のない資産を組み合わせるべき、というのがポートフォリオ理論です。

株式と組み合わせる資産として、伝統的に言われてきたのが債券。では、債券を組み入れることで、実際どのくらいパフォーマンスは変わるのでしょうか?

米国長期債ETF TLT

まずここで想定する債券です。資産を分散させる理由は、片方の資産が下落したときに、もう一方が上昇する点にあります。これによって、リスクに対するリターンを上昇させることができるのです。

メインの資産を株式とした場合、逆の値動きをする資産としては債券が知られています。中でも最もポピュラーなのが、国債、特に米国債です。ただし米国債のETFにはさざまな種類があります。どれと組み合わせるのがいいのでしょうか?

よく知られている通り、株式に比べて債券の値動きは小さく、株式の変動を打ち消すためにはかなりの量の債券を保有する必要があります。しかし、債券によっては株式並に変動が激しいものもあります。その一つが、米国長期債ETFである「TLT」です。

債券価格は金利水準と逆に動きます。この20年、米国金利は下がり続けてきており、これは債券価格が上昇し続けてきたことを意味します。ここで、S&P500のETFであるIVVと、長期債ETFであるTLTの17年間の価格推移を見てみます。

株式は年平均9.55%で成長してきました。一方で、債券価格も年平均では7.31%で上昇してきたことが分かります。また、価格の変動(ボラティリティ)も、株式が14.08%なのに対し、米国長期債のTLTでは13.12%と、株式に近い変動だったことも分かります。株式市場との相関は、TLTでマイナス0.32となっており、そこそこの逆相関だということが分かります。

ちなみに上記は配当再投資を前提としています。配当を加味しない場合のリターンは、株式が7.38%で国債は3.59%。成長にはけっこうな差が付きます。

配当はどうだったかというと、安定しつつも価格の上昇により利回りが低下してきた債券に対し、株式の配当は増加を続けてきました。

IVVにTLTを組み合わせてみる

それでは、このIVVにTLTを組み合わせるとどうなるでしょう。逆相関の効果は出るでしょうか? バックテストの条件は次の通りです。

- 配当再投資

- リバランスは年1回

- IVV(S&P500)とTLT(米長期債)を5:5〜9:1の比率で

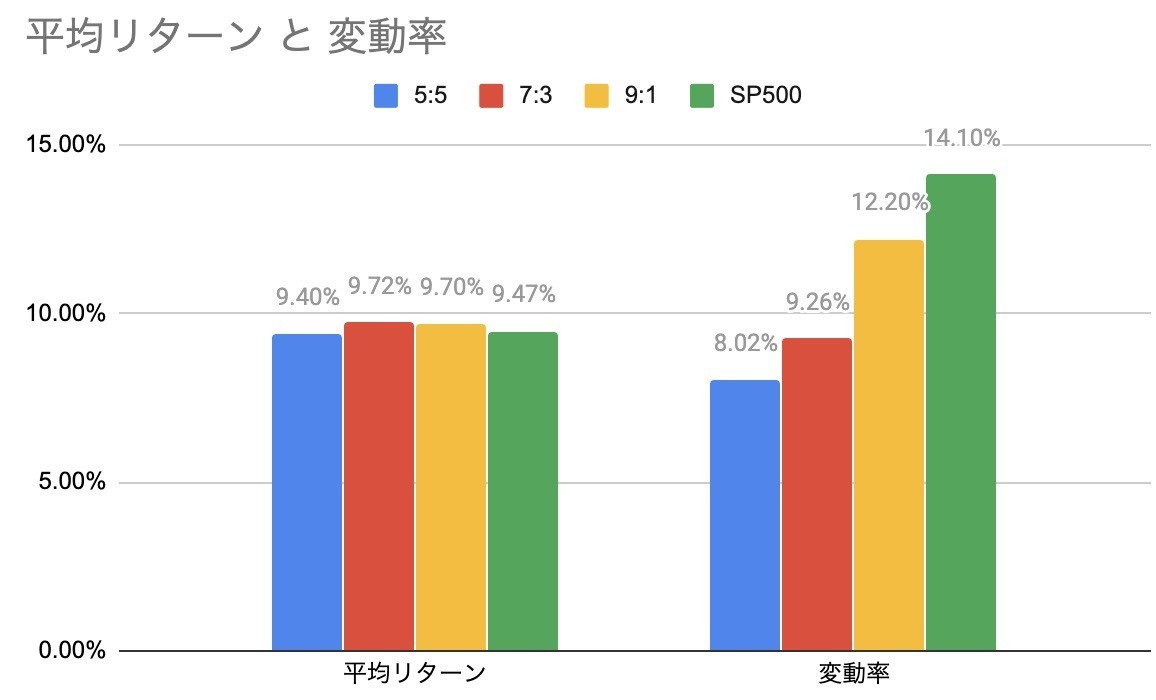

このグラフだけ見ると、ほとんど変わらないように見えるかもしれません。では、年平均リターンと変動率(ボラティリティ)を比較してみましょう。この期間の年平均リターンは、9.40〜9.72%でさほど違いがないことが分かります。ただし、株式100%よりも、わずかに9:1および7:3の組み合わせのほうがリターンが大きくなっています。

注目は、変動率、つまりボラティリティが大きく異なることです。株式100%が14.10%なのに対し、債券比率が増えると変動率が大きく減少します。株価暴落時などの下落幅、いわゆる最大ドローダウンについてチェックしてみます。

2009年の金融危機(リーマンショック)の際に、50%近く株価は下落しましたが、債券を組み入れていれば、下落幅がかなり小さかったことが分かります。そして、これは単に「下落相場でも心が折れない」ということを意味するだけではありません。場合によっては、レバレッジをかけることで、同じリスク(ボラティリティ)ならばより大きいなリターンを得られることを意味するからです。

この17年間が特別だったのか?

債券を組み入れることで平均リターンが上昇すること、また変動率(リスク、ボラティリティ)が大きく減少することが分かりました。でも、これはこの17年間が特殊だったといえないでしょうか? では、17年間のうち3年間、5年間をピックアップした期間でも見てみます。

これは、2003年からの3年間、2004年からの3年間、2005年からの3年間……と1年毎に3年、5年、7年、10年、15年で期間を区切って、その期間の平均リターンを出したものです。

短期では株式のリターンはそれほど悪くありませんが、一定の期間の平均を見ると、だいたい0.25ポイントほど、債券を少し組み入れたほうがリターンが大きいことが分かります。ちなみに、各年の株式と債券のリターンがどうだったのか、グラフにすると、それぞれがうまく打ち消し合っていることがよく分かります。

債券を入れ込むタイミング

ここまで見てきたように、ポートフォリオに10〜30%程度の債券を入れ込むことは、次のような効果をもたらすことが分かります。

- わずかにリターンは改善する

- リスク(変動率、ボラティリティ)は大きく減少する

ただし、もう一つ気になる点があります。これが金融危機という、大きな下落相場を含んだ期間だということです。例えば、金融危機後の株価回復局面だけを取り出したらどうなるでしょうか?

やはり、大きな下落局面がない場合、債券を含んだポートフォリオは株式に劣後することが分かります。株式100%の場合、年平均リターンが13.45%なのに対し、7:3のポートフォリオでは、11.79%までリターンが低下します。リスクは低下するものの、リターンの落ち込みは看過できませんね。

逆に、コロナショックのあった2020年を取り出してみると、国債が入っていることのメリットは大きいことが分かります。株価がかなり戻したとはいえ、株式100%は年初からマイナス5.02%。一方で、3割債券を組み込んだポートフォリオでは+2.94%、債券5割のポートフォリオは+8.23%となっています。

では、いまポートフォリオに債券を組み入れるべきかどうか。これは今後の相場観にもよります。株価がこのまま回復し続けて高値を更新していくというバブルシナリオの場合、国債を組み入れる理由はありません。一方で、もしこのあと2番底が来ることを想定するなら、債券を組み入れることで防御力を大きく高めることができます。下落に備えてキャッシュを持つのであれば、配当を生むこと、株価下落時に価格が上昇すること、という意味で、債券の強さは重要になります。