6月が終わりました。毎月恒例の月間成績とアセットアロケーション状況です。6月はイメージとしては好調、株高、債券高でした。

- 全体+2.6%

- 6月の売買

- インデックスセグメント+5.2%

- グロースセグメント +10.3%

- オルタナティブセグメント FXポジション増大

- リアルアセットセグメント

- アセットアロケーション

- 注意書き

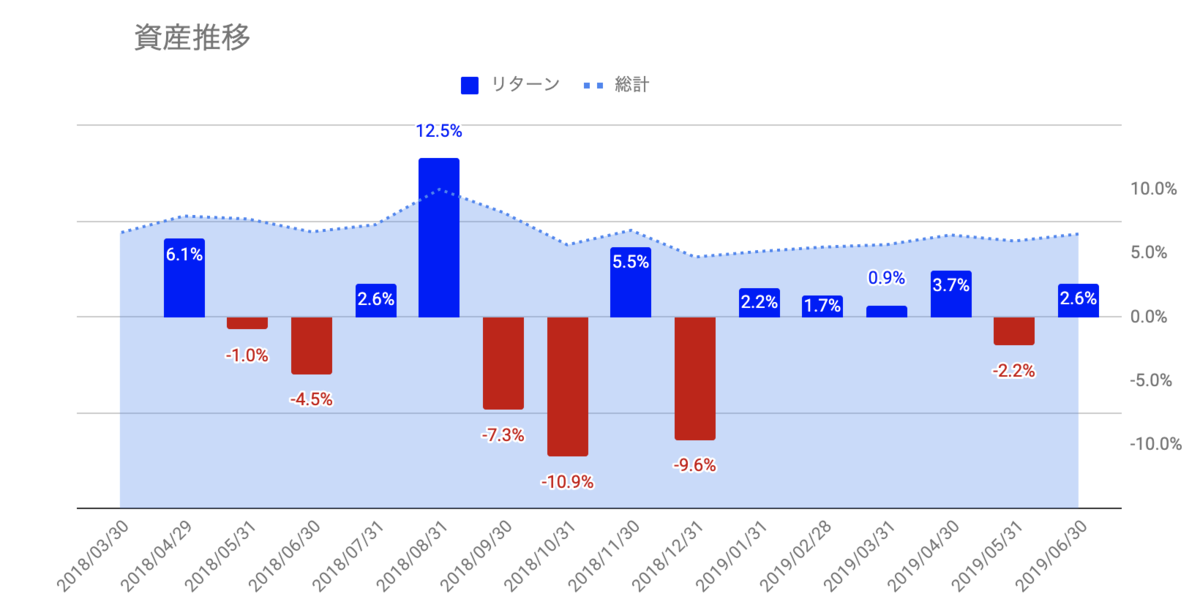

全体+2.6%

資産全体としては、先月に比べて+2.6%でした。株高の印象に割に伸びが小さいのは、ポートフォリオの半分くらいが現金に変わっているからです。ドル円為替は、月の終わりにかけて一気に円高となりましたが、月末には円安に戻り、結局1カ月前とほぼ同じ108.3円くらいで終わりました。

1年前と比較すると、▲0.7%です。その理由はこのあと見ていきたいと思います。

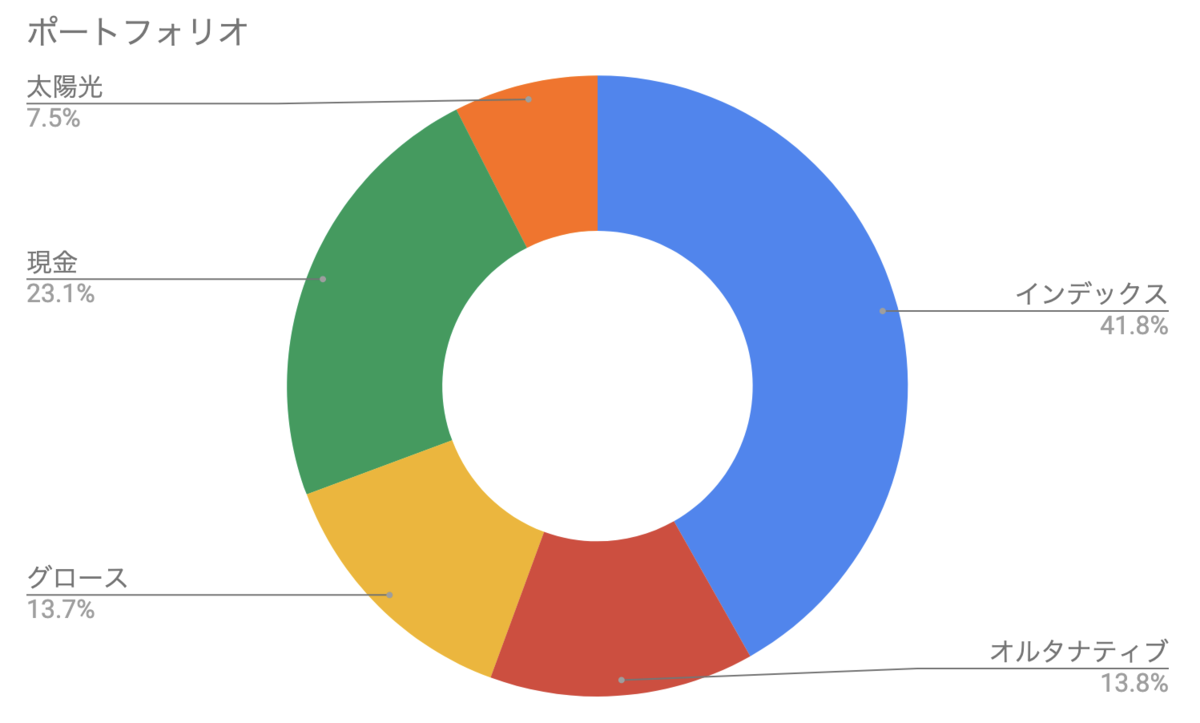

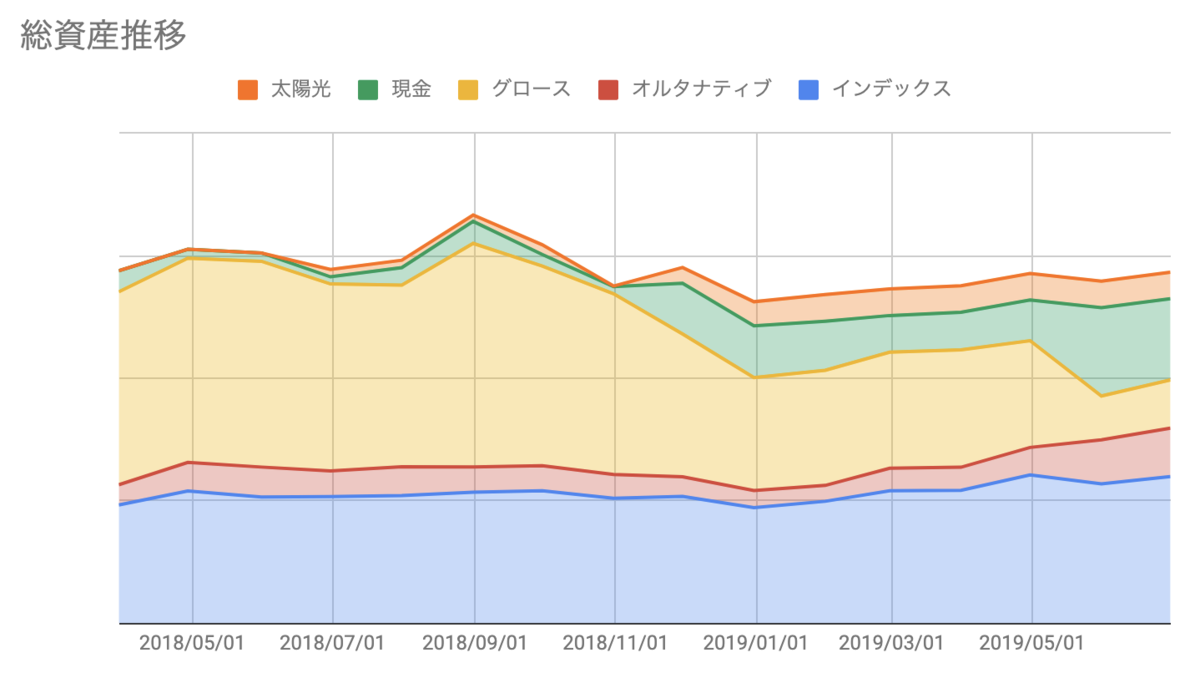

各セグメントの状況です。株高により、インデックスセグメントとグロースセグメントがわずかに増加しています。オルタナティブセグメントが増えたのは、現金の一部をランド円のFXスワップアービトラージに回したからです。

セグメント別の推移を見ると、半分以上がグロース株でしたが、徐々に売却を進め現金比率が上昇しているのがよく分かります。そのせいで、直近の株高の恩恵はわずかしか受けられませんでしたが、セミリタイアした自分の状況と、世界経済の先行き不透明感を合わせると、現金比率を高めておいて正解だと思っています。

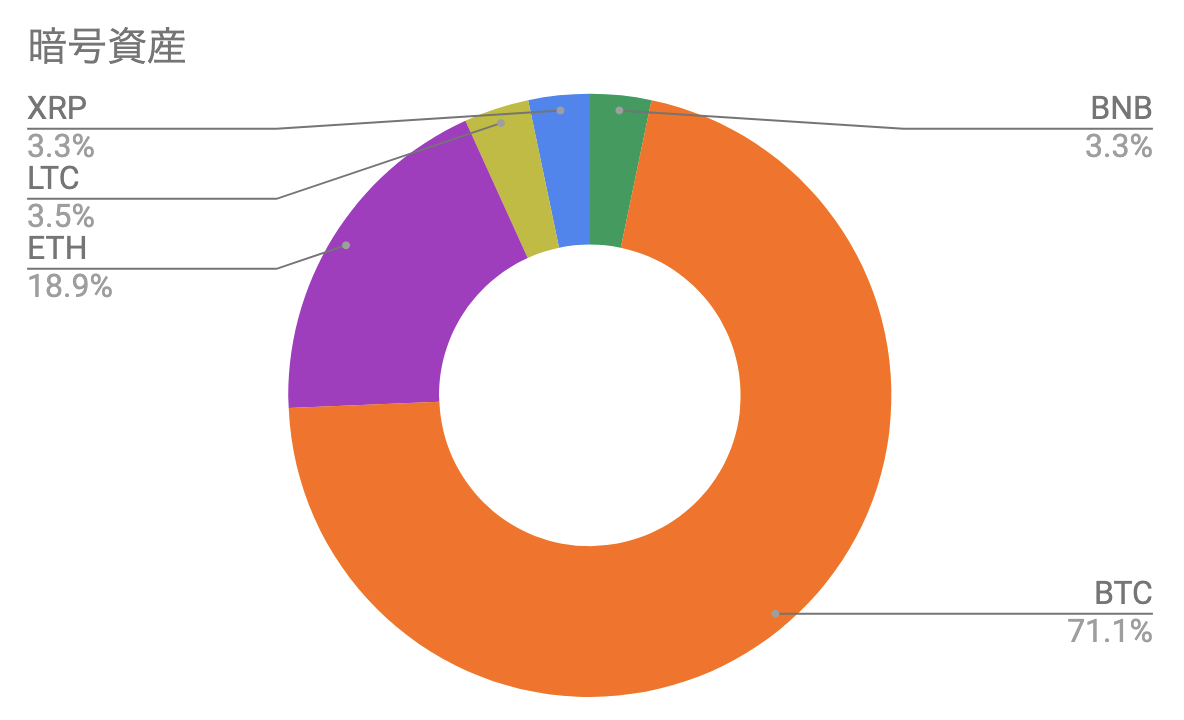

通貨別ポートフォリオ(円建て計算)では、ドルが1ポイント上昇し、仮想通貨が0.4ポイント減少です。仮想通貨の一部をリバランスしたのが理由です。

6月の売買

6月はマクドナルドなどの優待クロスを行いました。また、現金が潤沢になったので、それを活かすべくドル定期をFXで為替ヘッジして実施しました。新生銀行の投信10%還元キャンペーンにもCFDでヘッジしつつ参加です。

ポートフォリオの組み換えとしては、値上がりを始めたBitcoinを6月8日と10日に一部売却しました。結果的には、その後150万円近くまで上がったので80万円台での売却は時期尚早でしたが、まぁ価格は分からないものなのでよしとします。

さらに、積み立てしている「野村つみたて外国株投信(毎月購入)」を継続。またdポイント投資の優遇策を得るために行っていたロボアドのTHEO積み立ては、ポイント投資の改悪に伴い解約しました。

インデックスセグメント+5.2%

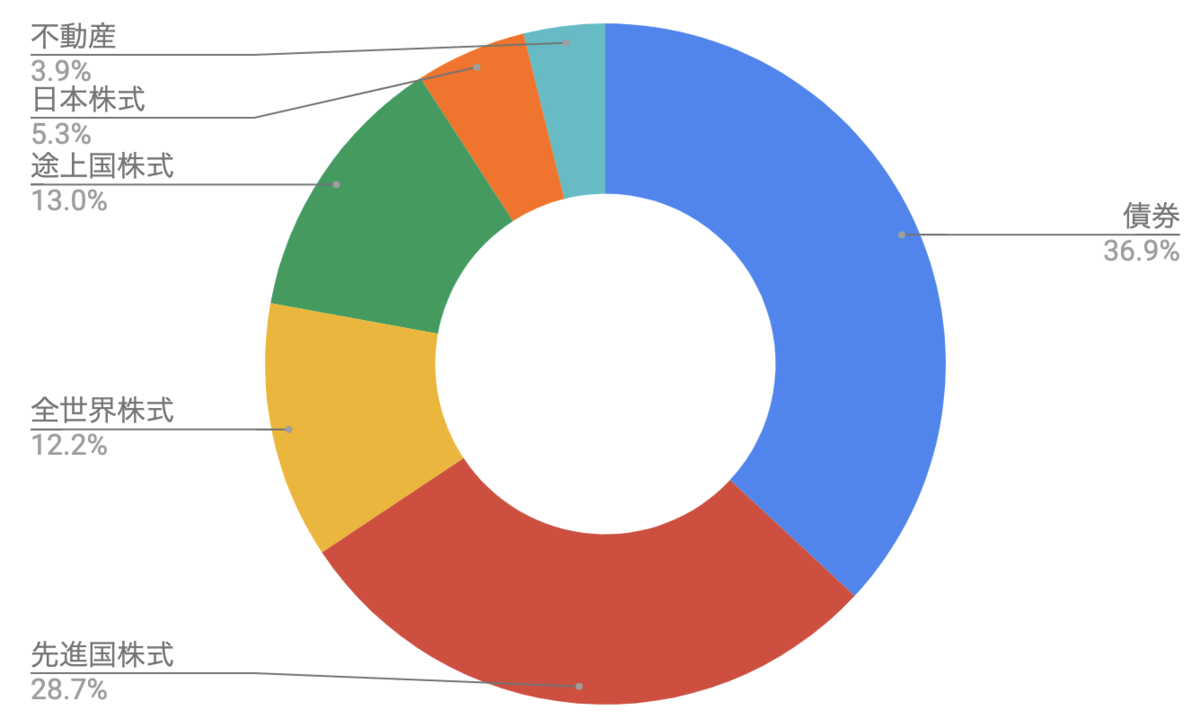

株高の印象に違わず、インデックスセグメントは5%以上も上昇しました。結果、わずかですが債券比率が下がっています。

配当は、今回各所から出ています。恒例のBND、IEF、MBB、PFFに加え、EEM、EFA、IVV、VTという株式インデックスからの配当がありました。配当額は総資産に対して0.14%となります。

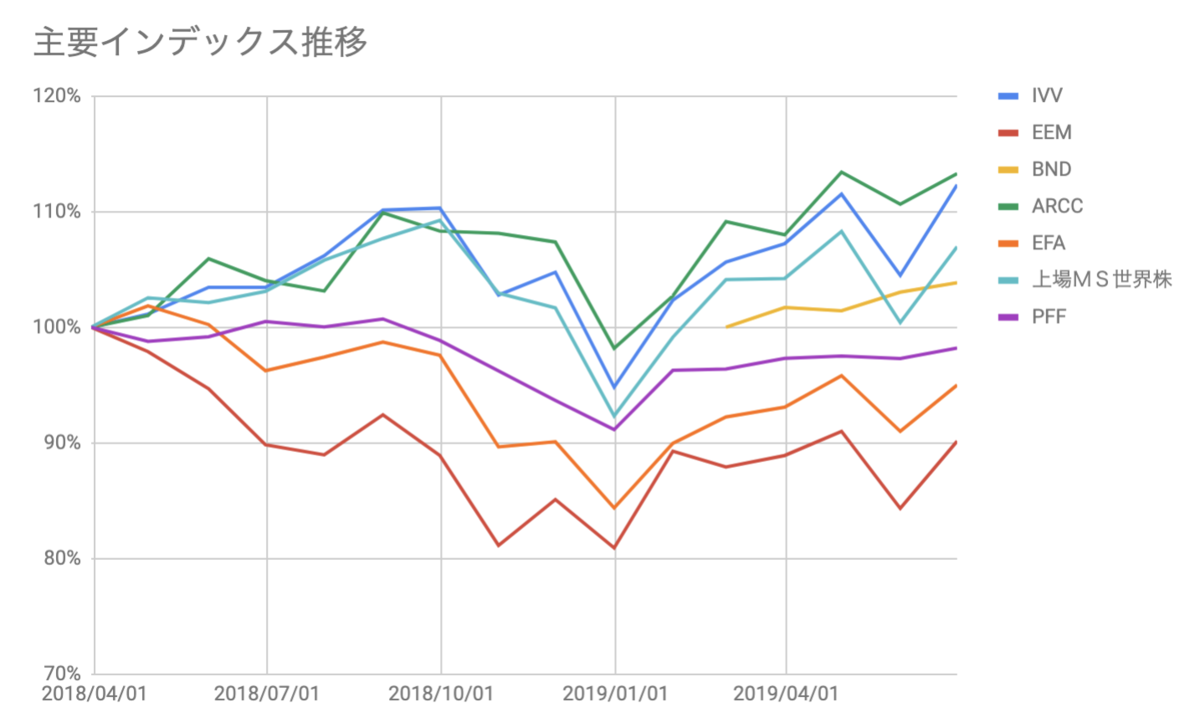

インデックスの推移を見ると、EEM(新興国)、EFA(米国カナダを除く先進国)が不調から戻りきっていないのが分かります。債券のBNDはジワジワ伸びていますが、為替次第という感じですね。

グロースセグメント +10.3%

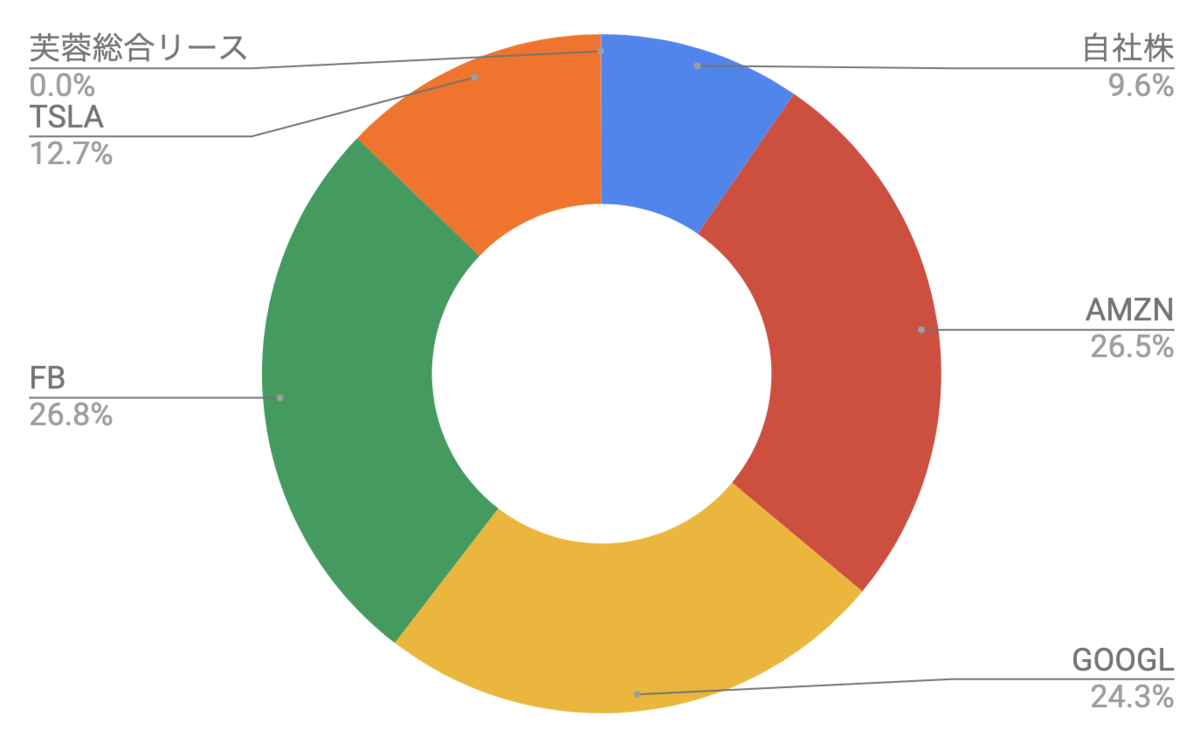

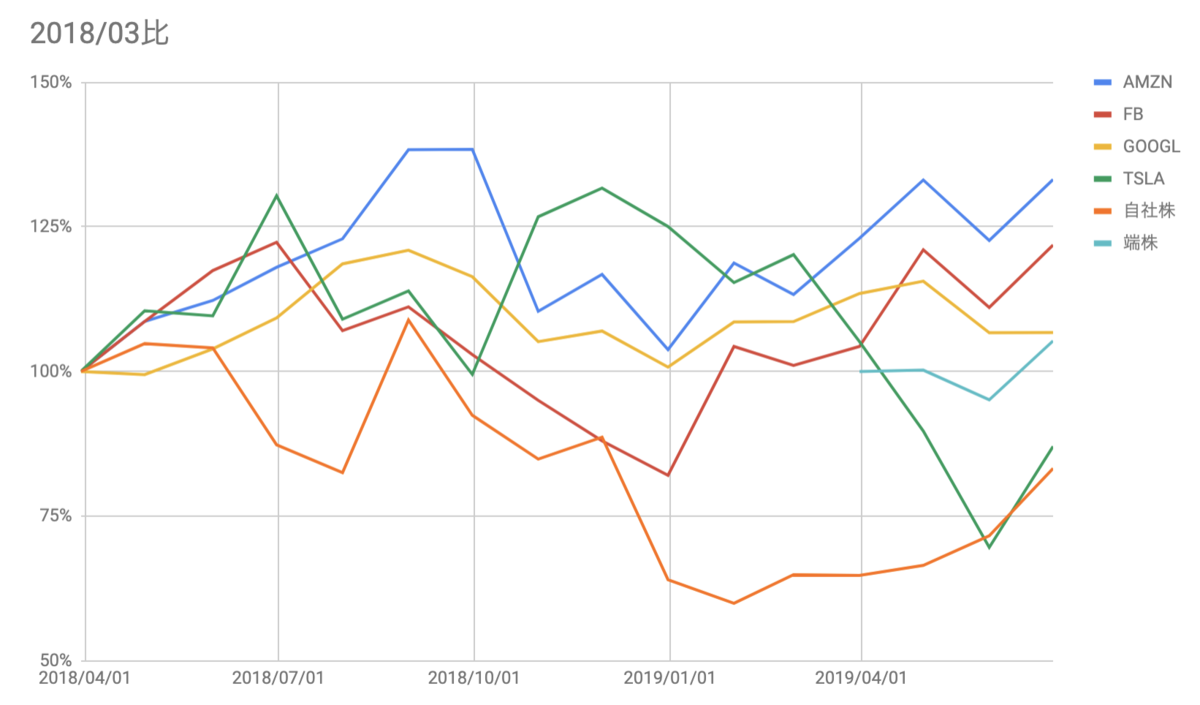

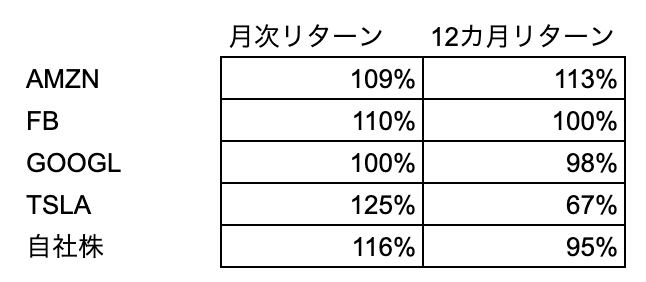

大きく伸びたのは6月はグロースセグメントでした。Googleこそ不調でしたが大きく下げたTeslaも復調し、ほぼ売却した自社株もここに来て急上昇です。比率はほとんど変わりませんでした。

12カ月リターンで見ると、やはりAmazonの強さが分かります。これも、AmazonとFacebookの一部売却を早まったか? とも思いますが、ボラティリティの高い資産からインデックスや現金に移すというのが方針です。

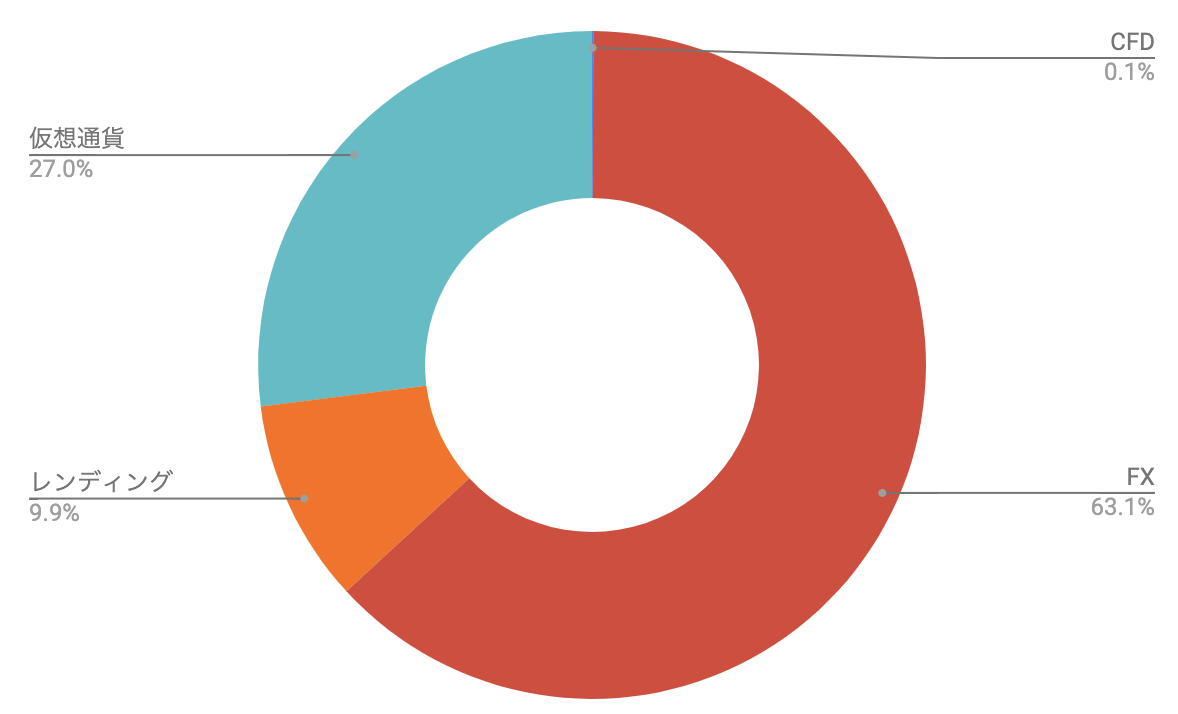

オルタナティブセグメント FXポジション増大

オルタナティブセグメントは、いくつかのヘッジ用FXによってポジションが増加しています。レンディングについては、maneoになりますが、こちらは分配金を再投資に回さず、回収した分は払い出しています。そのため比率は減少しました。

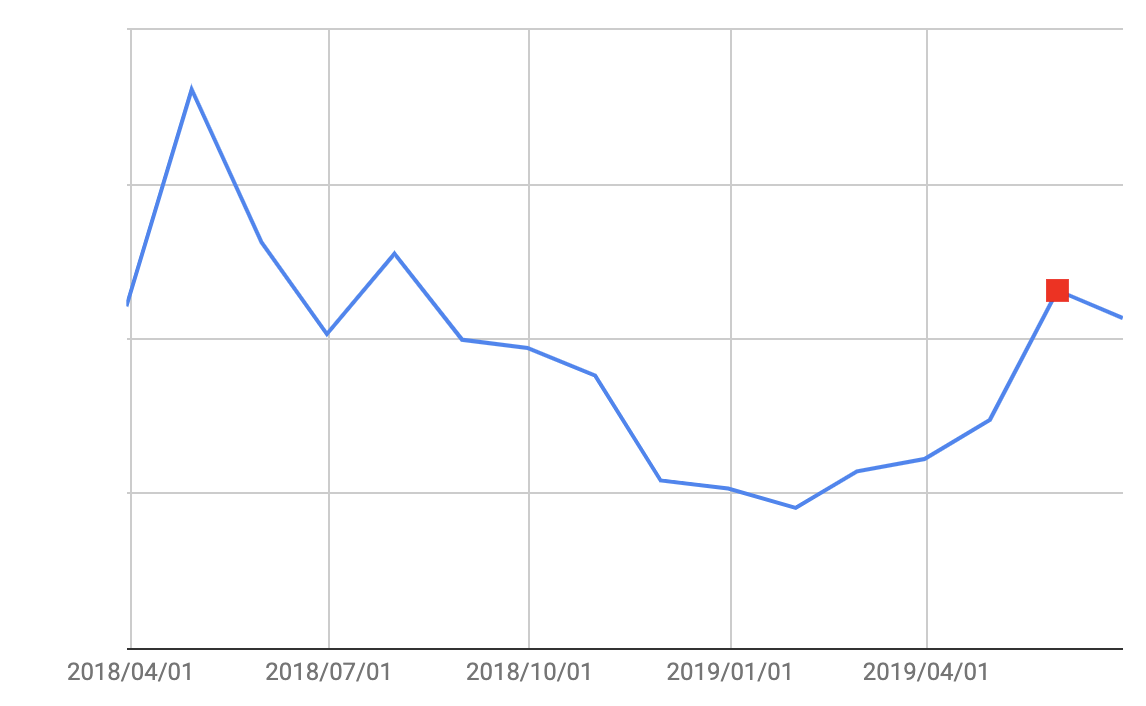

仮想通貨全体の資産額推移が下記のグラフです。赤い四角の時点で30%ほど売却しました。これにより、総資産額としては減少しています。

売却したのはBitcoinなのですが、その後の上昇によってポートフォリオの比率はほぼ変わりませんでした。また、売却に伴い、債務不履行のあったPoloniexのレンディングは終了させています。

リアルアセットセグメント

リアルアセットは変化がありません。そろそろ最初の発電所の建設スケジュールが決まるかどうかという感じです。太陽光用に最初の法人を作って、そろそろ1年です。早く売上を作って欲しいものです。

アセットアロケーション

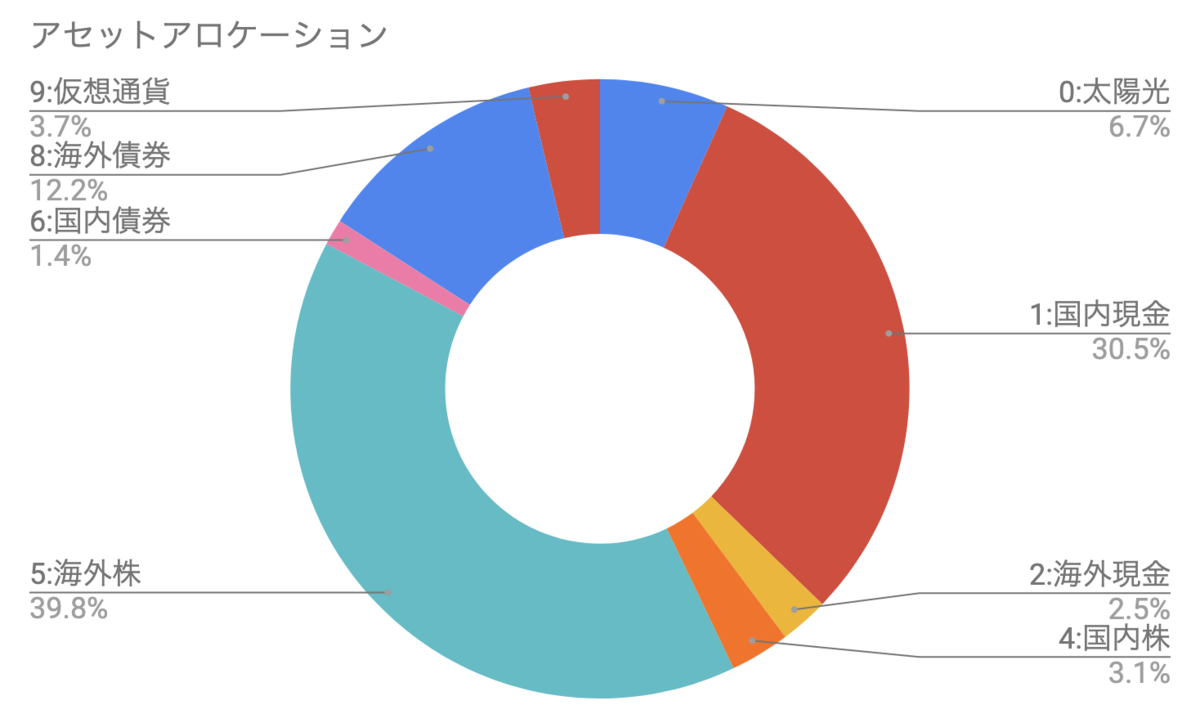

全資産のアセットアロケーションをまとめてみます。株式比率が43%、債券比率が13%、現金比率が33%となっています。バブルは最後に花火のように大きくなって、そこで破裂すると言われます。現在は、株式バブルとも債券バブルとも、通貨自体がバブルだとも言われます。

現金比率をかなり高めてきましたので、現金を活用できる優待クロスや定期預金などにちょこちょこ投資しながら、暴落を待ちたいと思います。暴落したら、HDVのような高配当株式ETFあたりが狙い目だと思っています。

注意書き

下記の目論見書に従って運用をしていきます。

また、計算上の注意があります。

- このポートフォリオには、生活防衛資金、401k、各種貯蓄性保険、年金、家族のNISA口座は入れていません

- 含み益も資産として計算されているので、ここから税払いが発生する場合があります

- 法人と個人の資産を合算しています

【5月のポートフォリオ】