経済的に自立(FI)した上で、退職に限定せず好きな仕事で働く(RE)ことがFIREだと思っていますが、今回サラリーマンも退職し、世間的な意味で完全FIREすることにしました。

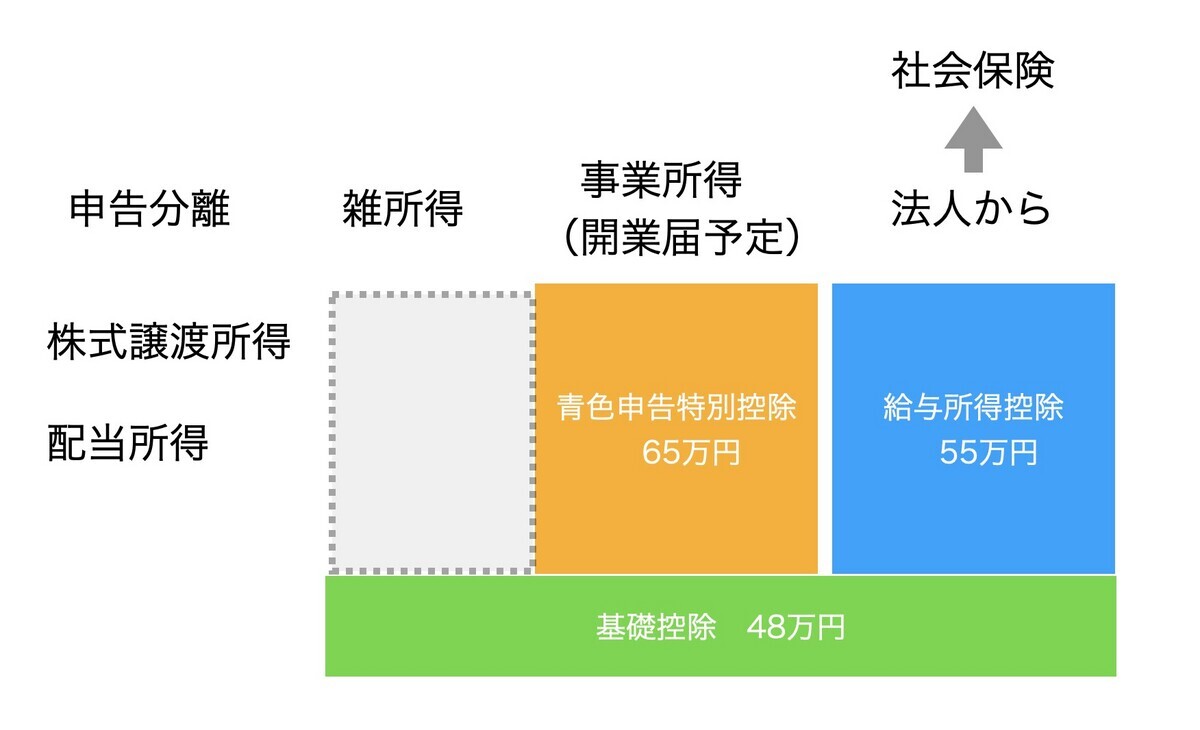

FIER後の税金対策として、下記のように収入の箱を4つに分けて、そのそれぞれで控除枠を使うことでできる限りの節税を試みています。ところが、これではまだ考えが甘かったようで、さらにいろいろな方法がありました。

FIRE後の税金最適化グランドデザイン 完全FIREへの道(4) - FIRE: 投資でセミリタイアする九条日記

小規模企業共済をちゃんと調べていなかった理由

それが小規模企業共済です。小規模企業共済とは、私的退職金制度の一つで、毎年の掛け金が所得から控除され、受け取るときは退職金扱いになります。つまり、課税所得を減らして節税をしながら、貯まったものを受け取るときは退職金控除が使えるので、ほぼ税金がかからないという素晴らしい制度です。

なのにこれまであまり調べてこなかったのは、「FIRE後は大した収入もないから、青色申告特別控除で十分消し込めるでしょう」と思っていたからです。つまり副業とかでお金が入ってきたとしても、年間65万円以内なら青色控除で消え去ります。さらに小規模企業共済に入るメリットはないかな? と考えていたのです。

ところがそれは考えが甘かった。税理士に確認したところ、

小規模企業共済等掛金控除は所得控除なので雑所得の黒字からも控除可能です。

事業所得が赤字の場合、その赤字は損益通算の対象となりますので、雑所得のプラスから控除できます。厳密に言えば給与所得と雑所得を合算した経常所得と事業所得の赤字を相殺することとなります。

なんだって? 小規模企業共済は雑所得からも控除できるの?

クラウドファンディングや仮想通貨の利益も控除できる

クラウドファンディングや仮想通貨にかかる税金は雑所得となっていて、これは総合課税になります。特徴としては、「雑所得の赤字を他の所得と通算できない」「給与などと合算する総合課税で累進課税」という点。この2つの特徴から、よく最悪の税制といわれますが、実は見方を変えるとそうでもありません。

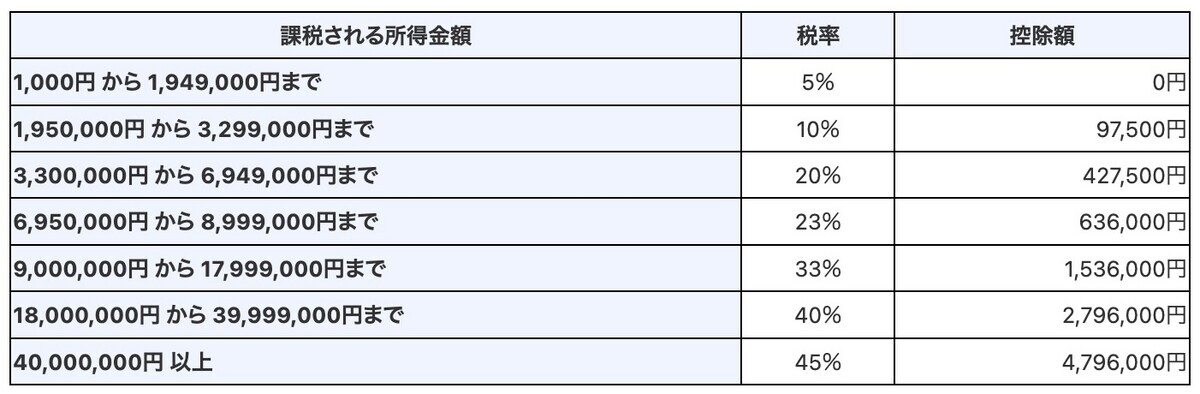

雑所得が最悪なのは、多額の給与をもらっていることが前提だからです。FIRE者のように、給与所得が(ほぼ)ゼロの場合、雑所得が赤字どころか事業所得のほうが赤字になりがちです。給与額がほぼゼロなので累進課税的にはとっても税率が安くなります。よほど多額の利益を出さない限り、株式のような分離課税20.315%よりも税率は低くなります。

というわけで、これまでは事業所得・副業所得がほぼゼロなので、小規模企業共済で更に控除を積み重ねても無駄だと思っていました。ところが、雑所得のプラスを小規模企業共済で控除できるとなると話が変わります。

例えば小規模企業共済は月額7万円がマックス、年額84万円まで掛けられ、その全額が所得控除されます。つまり、仮想通貨で84万円の利益を出しても消し込めるということです。

幸いというか、ぼくには含み益の仮想通貨がたんまりあります。年間84万円ずつ利益を確定していけば、税金がかかることなく利益を確定できるというわけです。これは仮想通貨以外にも、クラウドファンディングなど雑所得が多い場合に活用できそうです。

所得はマイナスにはならない

このように、副業所得(雑所得)・事業所得(事業所得)・給与所得のすべてを控除できる小規模企業共済。一点だけ注意がありました。それはあくまで「控除」であって、経費になるわけではない点です。

どういうことかというと、雑所得・事業所得・給与所得をすべて足して小規模企業共済を含むいろいろな控除分を引いた結果、所得が計算上マイナスとなっても、最低額はゼロ。マイナスを翌年に繰り越すことはできないのです。

これが例えば法人で加入する「経営セーフティ共済」であれば、掛け金は経費となるため、経営セーフティ共済によって課税収益がマイナスになったら、その分を翌年に繰り越すことができます。その点が一つの違いです。

つまりせっかく小規模企業共済に加入しても、課税収益がおいつかなければ無駄になってしまいます。ただ、ぼくの場合はちょうど必要な分だけビットコインなど仮想通貨を売却して利益確定していくので、この悩みは不要ということになりますね。

ビットコインの利益はどこにいくのか?

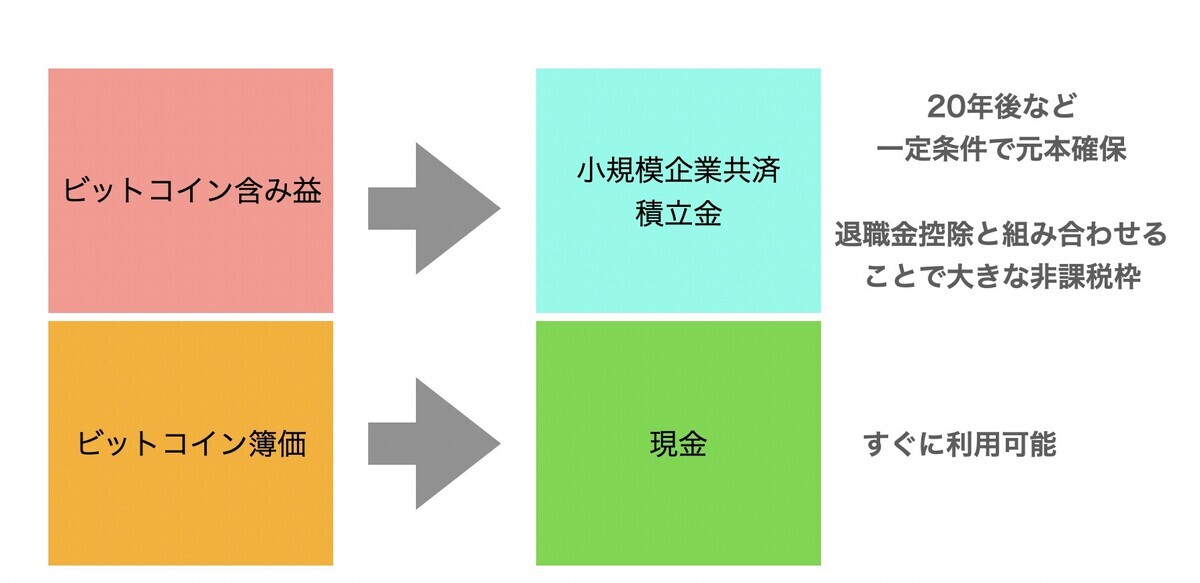

このように、ビットコインの利益に対する課税を魔法のように消せる小規模企業共済。ではビットコインの利益はどこにいくのでしょうか。これは、ビットコインとして保有していたものが、現金と小規模企業共済の積立金に変わると考えるとわかりやすいです。図にすると次のようになります。

つまり選択肢としては、3つがあるわけです。

- ビットコインのエクスポージャを取り続ける

- ビットコインを売却して含み益に総合課税、現金化

- 小規模企業共済の積立金と現金に変換

今回の小規模企業共済を使うパターンでは、ビットコイン簿価分を現金にすることはできますが含み益分は小規模企業共済への積立としてロックされます。もし現金が必要なら、税金を払っても(2)の選択肢を取るほうがいいですね。ただ特に急ぎの現金が不要なら、(3)の小規模企業共済は便利だと思います。

ちなみに小規模企業共済のロック期間は長く、下記のパターンで解約請求しないと元本割れするだけでなく、一時所得扱いになってしまいます。

- 個人事業の廃業、経営者からの退任

- 65歳以上になった

- 個人事業を法人成りした

- 20年以上掛け続けた

また、掛け金は増減が可能ですが、減少させた場合は20年以上掛け続けた場合も、元本割れの場合があります。このあたりはややこしいので、具体的に加入する際にもう少しまとめたいと思います。