なんだかんだでバタバタしていて、やっと必要な確定申告をすべて終わらせました。今回はちょっとやりがいのある確定申告でしたよ。

なんだかんだでバタバタしていて、やっと必要な確定申告をすべて終わらせました。今回はちょっとやりがいのある確定申告でしたよ。

- 行った申告

- www.kuzyofire.com 株の配当と譲渡所得

- 雑所得

- 先物はそこそこのプラス。昨年の損失を当てる

- 医療費控除

- 寄付金控除(ふるさと納税)

- 外国税額控除

- 普通徴収のチェックを忘れずに

行った申告

不動産と住宅ローン控除はないのですが、それを除けば給与所得者のフルコースといえる確定申告となりました。

- 配当所得 分離課税

- 株式譲渡所得

- 雑所得

- 先物取引雑所得

- 医療費控除

- 寄付金控除(ふるさと納税)

- 外国税額控除

www.kuzyofire.com 株の配当と譲渡所得

株式については特定口座なので確定申告は必須ではなかったのですが、下記のような状況だったので、損益通算のために確定申告を行いました。

- 楽天証券 大きな損失、大きな配当

- 日興証券 大きな損失、小配当

- 三菱モルスタ 小利益

- GMOクリック 小損失

- ネオモバ 小利益

- カブコム 小利益

- マネックス 小損失

- LINE証券 小利益

証券会社によって利益が出ていたり損失が出ていたりするということは、利益が出ているところでは税金を払い、損失が出ているところでは税金ゼロだということです。確定申告して損益通算すれば、利益が出ていて税金を払ったところから、損失分の税金を取り返せます。

1つTipsとしては、ネオモバは月額220円のサービス料がかかっていますが、これは特定口座内で自動計算されていません。別途、確定申告で必要経費として申告することで、わずかですが税金を取り戻すことができますね。

総合課税もちょっと頭をよぎりましたが、すると譲渡損失がすべて翌年に繰り越され、配当については戻ってくるのではなく払うことになりかねません。というわけで、今回は分離課税を選択です。まぁいずれも年間取引報告書があるので、チクチク転記していくだけのお仕事です。

雑所得

けっこう面倒だったのが雑所得です。次のような雑所得がありました。

- 暗号資産(仮想通貨)利益

- Googleアドセンス

- Amazonアフィリエイト

- ソーシャルレンディング

- 貸株

- 自家用車の貸付

- 出演料

暗号資産については、国税庁が出しているExcelシートを使って、総平均法で算出。これは今まで購入するのに費やした金額を保有コイン数で割って、平均購入単価を出して、売却時との差額で課税所得を計算するというやり方です。

例えば3BTCを30万円出して買ったら、単価は10万円です。2020年に200万円に値上がりしたところで1BTC売ったら、単価との差額の190万円が課税所得になります。単価10万で3BTC持っているところで、200万円で1BTC買うと、4BTCを合計230万円で買ったので単価は57.5万円になります。すると、1BTCを200万円で売った時は、141.5万円が課税所得になるわけです。

ちょっと面倒なのは、1BTCを200万で買ってその後200万円で売った時。最初に単価10万円で3BTCを持っていたとします。そこに1BTC加わると、4BTC/330万円→82.5万円の単価になります。すぐに1BTC売ると、117.5万円の課税所得が発生します。1BTC同じ値段で買って売っただけなのに、単価が上がってしまい、税金が発生するというわけです。もちろん、単価が10万円から82.5万円に上がっているので、含み益も減っています。強制含み益出しという効果なわけです。

今回は、BITMAXにかかわるキャンペーンのために現物2BTCを買って、裏側でTaoTaoでショートしてヘッジし、キャンペーン終了後に2BTCを売却しました。この取引だけ見れば、損得はなく、手数料だけ取られた形なのですが、総平均法の仕組み上、課税が発生したわけです。

また念の為、仮想通貨の送金にかかった手数料を必要経費として入れ込むのを忘れてはいけませんね。BITMAXなんて、外部送金で0.001BTC(なんと6000円!)も取るのですから。しかも1日100万円しか送金できないので、1BTCを出そうと思ったら、3万6000円も取られてしまいます。全くもって暴利ですね。キャンペーン以外では絶対にBITMAXは使ってはいけません。

さて、雑所得は「損益通算できないから不利。総合課税だから不利」なんて言われますが、雑所得内で損益通算は可能です。アドセンス獲得に掛かった費用や、Amazonアフィリエイト作成に掛かった費用、貸し出している自家用車に掛かった費用などが必要経費となり、その分を合計の所得から差し引きます。残った額も、株のように問答無用で20.315%なんていかないはずです。うまくコントロールできれば、ですけど。

先物はそこそこのプラス。昨年の損失を当てる

先物取引はそこそこのプラスでした。これはFX、先物、CFD、オプションなどの合算ですね。ただし、2年前に作った大きな損失が残っているので、繰り越してきたこの損失と合算して相殺です。早くこのジャンルで納税できるくらい稼ぎたいものです。

医療費控除

こちらも毎年恒例の医療控除です。たしか数年前は実際の領収書を送付しなければいけなかったと記憶していますが、だんだん簡易になってきました。今年は、利用した日付の入力も任意になっていて、相当簡単です。

注意点は3つ。1つは医療費控除の上限は200万円だということ。医療費から10万円を引いた残りの上限が200万なので210万円までは、意味のあるレシートだということです。

もう1つは電車やバスの交通費も対象になるということ。通院には移動がつきものなので、これは小さくありません。ただしクルマのガソリン代などは対象外です。また、付添が合った場合、その交通費も対象になります。子どもの医療費などは要チェックですね。

最後は、家族全員の医療費を合算して控除に回せるということです。つまり、もっとも給与所得の高い人にまとめてしまえば、その分還付される額も大きくなるということです。

寄付金控除(ふるさと納税)

ふるさと納税も定番ですね。昨年は5000円などこまかく複数の箇所に納税したせいで、入力が面倒なことになったので、2020年は大きめの額で少数箇所に絞りました。こちらも証明書の送付は不要になり、入力だけで完了するようになって楽になりました。

外国税額控除

外国株からの配当は、現地課税10%が取られていますが、これを取り返せるのが外国税額控除です。こちらもちゃちゃっとやってしまいましょう。ちなみに、給与課税の額によっては全額取り返せません。給与への課税率が低いと、未控除分が残ってしまうのです。

そんなときは、翌年にそれを回すことができます。3年分繰り越せるので、配当額や給与が変動する人はうまく活用するといいと思います。

普通徴収のチェックを忘れずに

さて、今回も国税庁の確定申告コーナーのWebアプリを使って申告書を作成しましたが、忘れがちなのが住民税の普通徴収のチェックです。住民税には特別徴収と普通徴収の2つがあって、特別徴収というのは会社の給与収入と合わせて支払うというものです。

下記の記事で特別徴収と普通徴収の違いをまとめています。

特別徴収にするということは、会社が把握する税額が増えるということです。真偽のほどは定かではありませんが、税額が増えることで副業がバレた、という話もネットでは出回っています。株式投資を副業認定する企業はマレだと思いますし、裁判すれば勝てる内容だとは思いますが、いらぬ懸念を抱かせる必要はありません。ここは素直に普通徴収にして、自分で住民税を払いましょう。

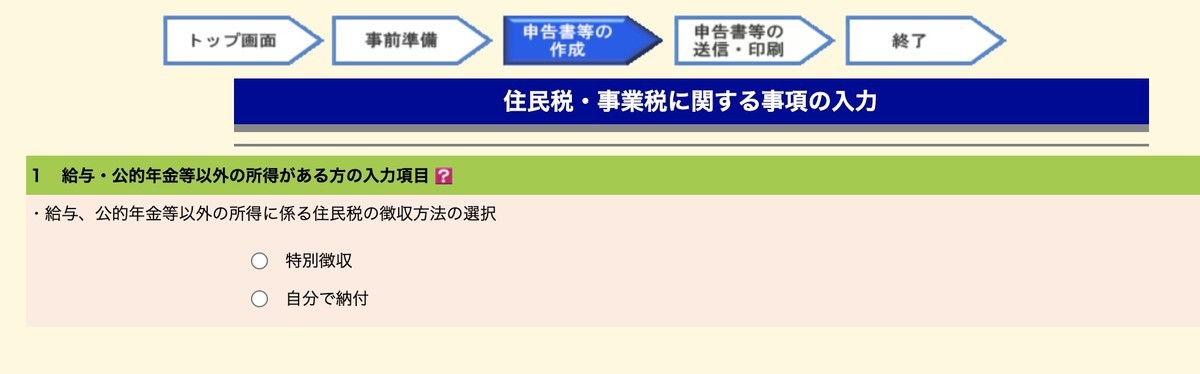

では確定申告コーナーのどこで普通徴収をチェックするかというと、こちらです。途中に出てくる「住民税・事業税に関する事項」のボタンを押します。

ここに「特別徴収」と「自分で納付」という選択肢がありますが、この「自分で納付」

が普通徴収です。

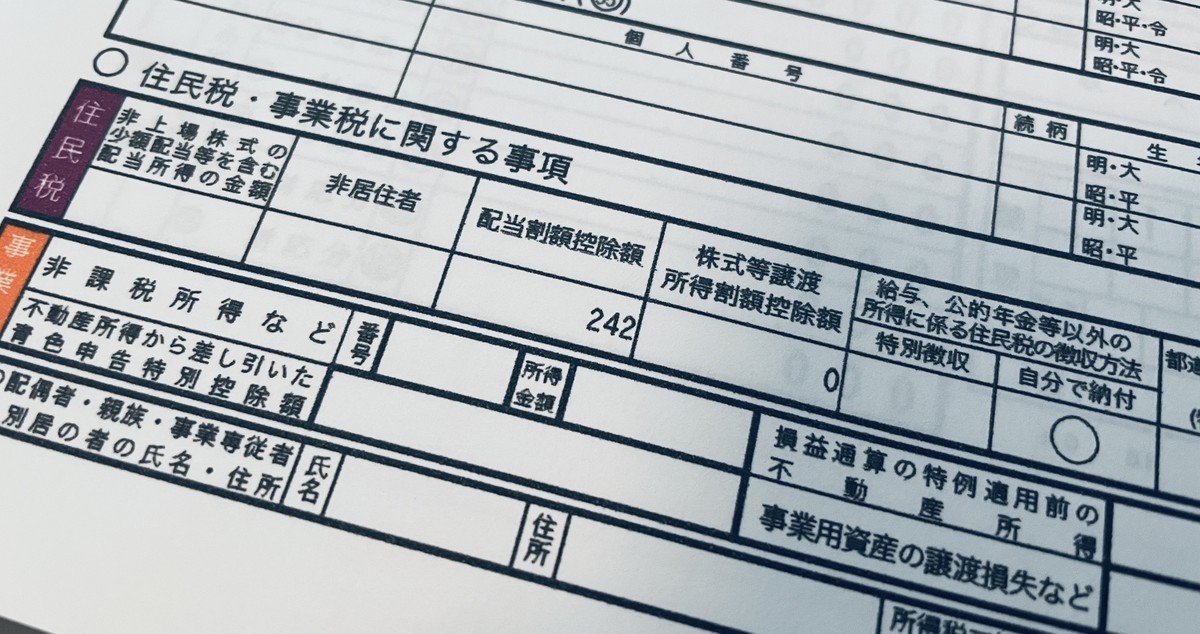

これをチェックして申告書を作成していくと、第二表の下のほうにある「自分で納付」欄に◯印が付きます。これで、税務署から会社に情報が行くのではなく、住民税納付書が個人宛に届くようになります。

結局今回の確定申告では、損失先行となり、25万円ほどの還付の予定となりました。ちょっと金額が多めなので、何か言われるかもしれませんが、これだけの額になるとやらない理由がないって感じですね。