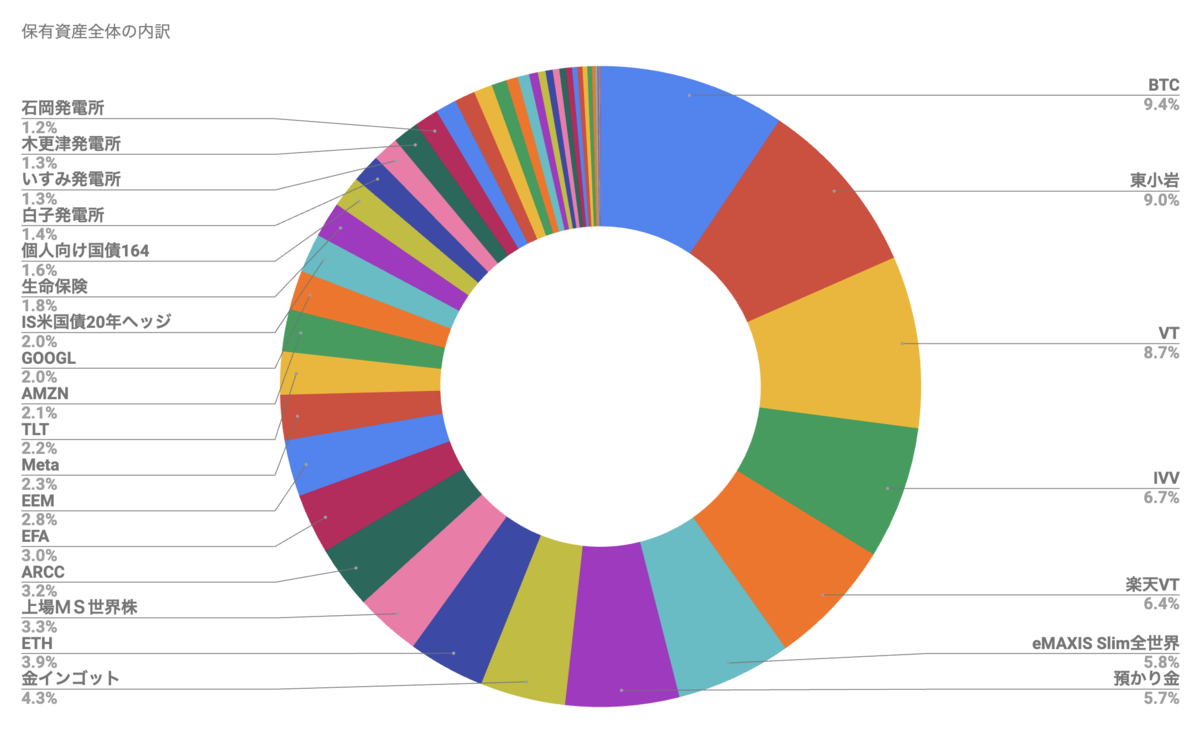

九条が保有する銘柄=ポートフォリオに関心をお持ちの方も多いということで、連載的に、保有する投資先の中で、評価額が大きい順に連載的に紹介していきたいと思います。「どんなナラティブを信じて保有しているのか」というメタトレンド的な解説が中心になります。

九条が保有する銘柄=ポートフォリオに関心をお持ちの方も多いということで、連載的に、保有する投資先の中で、評価額が大きい順に連載的に紹介していきたいと思います。「どんなナラティブを信じて保有しているのか」というメタトレンド的な解説が中心になります。

第4回はS&P500連動ETFである、ブラックロックのETF、IVVです。

インデックス投資が成り立つ条件

IVVはS&P500インデックスへ投資するETFです。なぜSPXとかVOOではなくIVVなのか? というのは歴史的な話にも関係してくるので、以前かいた下記の記事を参照してください。

本稿では、インデックス投資における前提条件と、それを満たすものとしてのS&P500のナラティブを考えてみたいと思います。

さてインデックス投資が最良の投資方法だと考えるにあたっては、いくつかの前提条件があります。

- 市場が効率的であること

- 分散投資の効果が機能すること

- 投資家がリスクとリターンのトレードオフに合理的であること

- 取引コスト・税金が比較的低いこと

市場が効率的ですべての情報が株価に織り込まれているから個別銘柄を選択したりタイミングを測っても超過利益は得られない。分散投資によって個別企業ごとのリスクを消去でき、リスクプレミアムが存在する市場のリスクだけを保有できる。投資家が合理的に行動するからこそ、平均が最適解になる。コストや税金が安いことで最適な取引を行うことの障壁にならない――。こんな理由です。

ところが、これらはあくまで前提条件であって実際の市場はこうなっていません。さまざまな点で異なっているのです。

現実の市場

まず市場は一部しか効率的ではありません。ニュースが発表されてもそれが株価に織り込まれるまでにはけっこうな時間がかかりますし、注目の小さい小型銘柄などではしばらく織り込まれずに頬って置かれることもあります。

国家の規制により、市場の効率性は歪められます。日銀がETFや国債を買ったり、「市場安定化」の名目で空売り規制やサーキットプレイカーを設けたりと、市場は国家に振り回されるのです。

分散投資は、一部銘柄への偏重によって一部の企業が大きな影響力を持つようになってしまっています。例えば日経平均では値がさ株と呼ばれるファーストリテイリング、ソフトバンク、東京レクトロンなどの株価動向が大きく影響を及ぼす建付けになっています。

そして投資家は合理的というよりもすぐにパニックとなり、短期中期では投資家のムードに振り回されるのが通例です。取引コストも今でこそ安くなったものの、市場によっては大きな差があります。

このように見ると、少しでも理想に近い市場であるほど、インデックス投資が理論的に機能する可能性が高まるといえそうです。では、そんな市場はどこでしょうか。

もっとも透明な米国市場

それは、米国市場です。

米国では証券取引委員会(SEC)の規制の下、上場企業は年次の有価証券報告書(10-K)に加え四半期ごとの決算報告(10-Q)を義務付けられており、1970年代からこの四半期開示制度が継続しています。また重要事象が発生した場合には適時開示(8-K)によって速やかに市場に公表する仕組みも整っています。さらにRegulation FD(公平開示規則)によって投資家への情報提供は選別なく行われるよう定められ、インサイダー取引の取り締まりも厳格です。

日本でも近年は情報開示やガバナンス改革が進みつつありますが、米国と比べると依然差が指摘されます。日本では2000年代後半に四半期決算短信の開示が始まり米国に近づきましたが、2024年度から四半期報告書制度を廃止して半期報告へ移行する方針が決定されました。コーポレートガバナンスについても、社外取締役設置など形の上では米国型を取り入れていますが「そのガバナンスがちゃんと機能しているかは疑問」との指摘もあります。実際、形式的なガバナンスに留まり株主利益よりも従業員や取引先重視の経営が続いている企業も多く、真の意味での株主透明性では米国に劣ります。

中国の株式市場は近年急速に拡大していますが、透明性や市場原理の面では課題が残ります。中国ではデータの透明性欠如が常に問題とされ、政府に不都合な経済・市場統計は予告なく公表停止されるケースもあります。企業情報の開示も必ずしも十分とは言えず、会計不信や粉飾疑惑が国外投資家の懸念材料となる例も見られます。

ヨーロッパの株式市場は米国に次ぐ規模を持ちます。EU域内では企業情報開示に関する規制が整備されていますが、2015年にEUは四半期財務報告の義務付けを廃止し、現在は年次・半期報告が中心となりました。

新興国を中心に他の地域の市場と比較すると、米国市場の透明性・効率性の高さがさらに際立ちます。例えば新興アジアや中東の市場では、未だ情報開示ルールや法執行が十分でなくインサイダー取引が横行したり、政府系主体が価格形成に強い影響力を持つケースがあります。

流動性の高さと手数料の安さも米国市場の特長です。米国株式市場は時価総額・売買代金の規模で世界最大であり、米国企業は世界全体の株式時価総額の約60%を占める規模です。常に売り手と買い手が潤沢に存在するため主要銘柄のビッド・アスクスプレッドはごく僅かです。取引所間の競争とマーケットメイク(流動性供給業者)の存在により、投資家は狭いスプレッドで迅速に売買を成立させられます。米国株の取引手数料は競争の結果ほぼゼロにまで低下しており、理想的なマーケットに近くなっています。

このように透明性が高く流動性も潤沢な米国株式市場では、情報が速やかに株価に織り込まれるため市場の効率性が非常に高いとされています。これはファイナンス理論の「効率的市場仮説(EMH)」に近い状態であり、公開情報を駆使しても持続的に市場平均を上回る利益を得ることは難しいことを意味します。

成熟した市場ほどインデックスが強くなる

よくS&P500か全世界株インデックスか? というインデックス投資家内の議論があります。「米国のほうが経済成長が続く」「いやより広く分散したほうがいい」「世界経済を牽引する銘柄が揃っている」などなどいろいろ意見はありますが、あまり言及されないのが、この「市場の透明性」ではないでしょうか。

米国市場は厳格は情報公開規制や流動性の高さ、コストの安さによって、最も効率的な市場に近くなっています。それは最も理論値に近いインデックス投資が行える環境、いわば「もっとも透明なインデックス環境」にあるのが米国市場だということです。

そういう観点で見ると、歪みの大きい新興国市場や日本市場では銘柄選定やタイミング選定を伴うアクティブ投資を行う意味があり、米国市場ではアクティブ投資よりもインデックス投資のほうが論理的に有利だという考え方もできるのではないでしょうか。