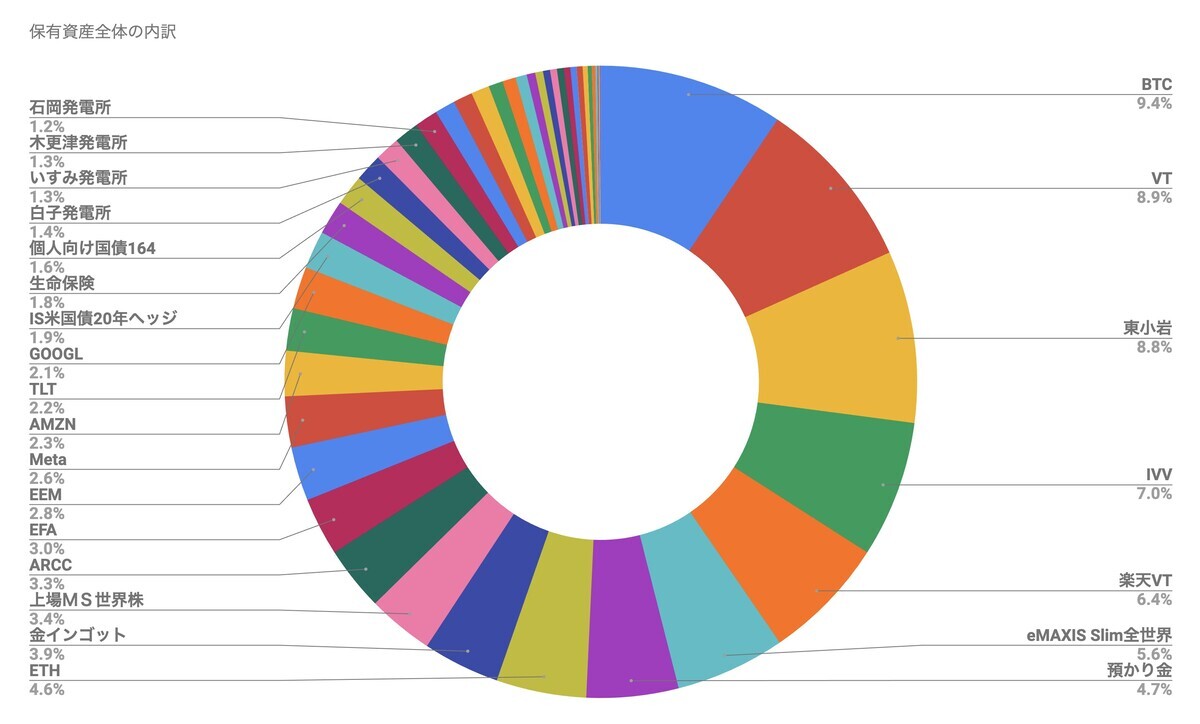

九条が保有する銘柄=ポートフォリオに関心をお持ちの方も多いということで、連載的に、保有する投資先の中で、評価額が大きい順に連載的に紹介していきたいと思います。「どんなナラティブを信じて保有しているのか」というメタトレンド的な解説が中心になります。

第1回のBitcoinに続き、第2回は、2番目に大きなシェアを持つVTこと、バンガード全世界株式インデックスETFです。

全世界株式インデックスナラティブ

ぼくのインデックス投資歴は4段階に分かれていて、最初はIVV+EFA+EEMの合成全世界インデックス、2期目がVT、3期目が【1554】上場インデックスファンド世界株式、そして4期目がオルカンことeMAXIS Slim全世界株式になります。

VTは適宜買い増してきたこともあり、総資産の8.9%を保有。VTをラップした楽天VTも合わせると15.3%とBitcoinを抜いてトップに躍り出る分量です。

では、どんなナラティブに基づいて全世界株式インデックスを保有しているのか。それは、投資に対する報酬はリスクプレミアムだという信念です。

経済成長はインデックスの利益の源泉じゃないよ

なぜ株式インデックスへの投資がよいかの理由として「世界の経済成長に賭けている」という言われ方がしばしばされます。実はこれ、正確ではありません。別に経済が全く成長しなくても、なんなら縮小していても、インデックス投資はしっかりとリターンを出します。

何言ってんの? と思った人は下記の記事をぜひご覧ください。

ここでは、結局のところ、株式インデックスのリターンの源泉はリスクプレミアムだということを言っています。無リスク金利(国債金利)+リスクプレミアム→株式インデックスリターンですから、論理的/合理的に投資でリターンを得ようと思ったらリスクプレミアムをゲットするのが最も簡単だというわけです。

ではリスクプレミアムとはなにかというと、「株を買うのは怖いよね」という投資家全員の信念だと捉えるのが簡単です。国債であればノーリスクでリターンが得られるわけですが、世間一般で投資といえば、国債金利を超えるリターンを目指しています。ただ、国債を買うより株を買うほうが怖いですよね。だから国債のリターンよりも株のリターンのほうが高くなる。この差がリスクプレミアムであり、株の利益の源泉なわけです。

だから「オルカンは貯金のようなものだ」みたいに株を買うのが怖くなくなってしまうと、リスクプレミアムは消滅します。不確実性の強さに対して追加でもらえるリターンがリスクプレミアムだからです。

逆に、暴落などがあって「株、超怖い……」なんてなると、リスクプレミアムは急拡大します。これを取りに行くのが合理的な投資家であり、ぼくはこういう理論=ナラティブを信じてるというわけです。

個別株ではなぜダメなのか

何言ってるのか、分かるようなわからないような。それって個別株じゃダメなの?と思われるかもしれません。はい。ダメなのです。なぜか。

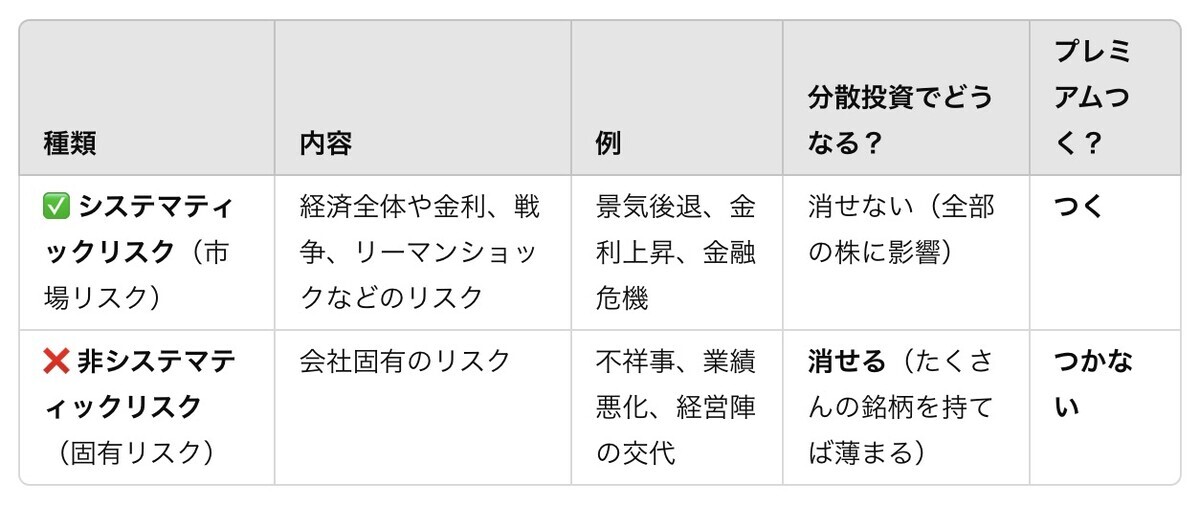

リスクプレミアムは、株式に対してのリスクを取ったご褒美です。ただ実はリスクは2種類あります。システマティックリスク=市場全体のリスクと、非システマティックリスク=固有リスクです。

インデックスが複数の個別株を合算して平均したものだということはよく知られています。つまり個別株のリスクは、市場リスクであるシステマティックリスクに、その会社固有のリスクである非システマティックリスクを足したものになります。

ところが、非システマティックにはプレミアムが付かないのです。リスクは負うのにプレミアムはつかない。これは根本的に非合理ですよね。なので個別株は「リスクプレミアムをゲットする」という投資ロジックからいうと非合理なのです。

ちなみになぜ非システマティックにはプレミアムがつかないのでしょうか。実は非システマティックリスクは分散投資をすることで簡単に消せてしまえるからです。合理的な市場は、消しされるリスクには追加のプレミアムを与えることはありません。なんか自己撞着的な話に聞こえるかもしれませんが、ちょっと考えれ見れば簡単です。

システマティックリスク+非システマティックリスク=個別株リスク ですから、インデックスよりも個別株のほうがリスクは大きくなります。このとき、もし個別株のほうがリスクプレミアムが大きければ、複数の個別株を保有してもリスクプレミアムは大きくなるはずです。ところが市場全体の株式を保有すると、インデックスになってしまいます。つまり非システマティックリスクに対するプレミアムは消えてしまいます。つまり、最初から非システマティックリスクにはプレミアムはなかったのです。

リスクプレミアムの最大化の手法

このようにインデックス投資=リスクプレミアムコレクションだと考えると、何をすればいいのかも自然と決まります。できる限り多くの銘柄に分散して、リスクプレミアムが付かない固有リスクを排除することが一つ。そしてリスクプレミアムはリスクにさらした金額の大きさ✕その期間で決まるので、できるだけ大きな額を長い期間リスクにさらし続けることが2つ目です。

これは端的に、全世界株式インデックスを、できる限り大量に、できる限り長期間保有し続けるということになります。つまり、いわゆるインデックス投資となるわけです。

ただ、インデックス投資流派の中でも、ぼくはリスクプレミアムコレクションというナラティブの信奉者なので、もっとリスクプレミアムを取れるならそれを是とします。その一つがレバレッジです。レバレッジによってリスクプレミアムを倍増させられるなら、それは論理的に有効な投資法となります。

値動きレバの減価リスク、元本レバのロスカットリスクなど、プレミアムが付かないリスクが増えてしまうことがネックですが、見合うレバ倍率なら全然ありだという考えです。

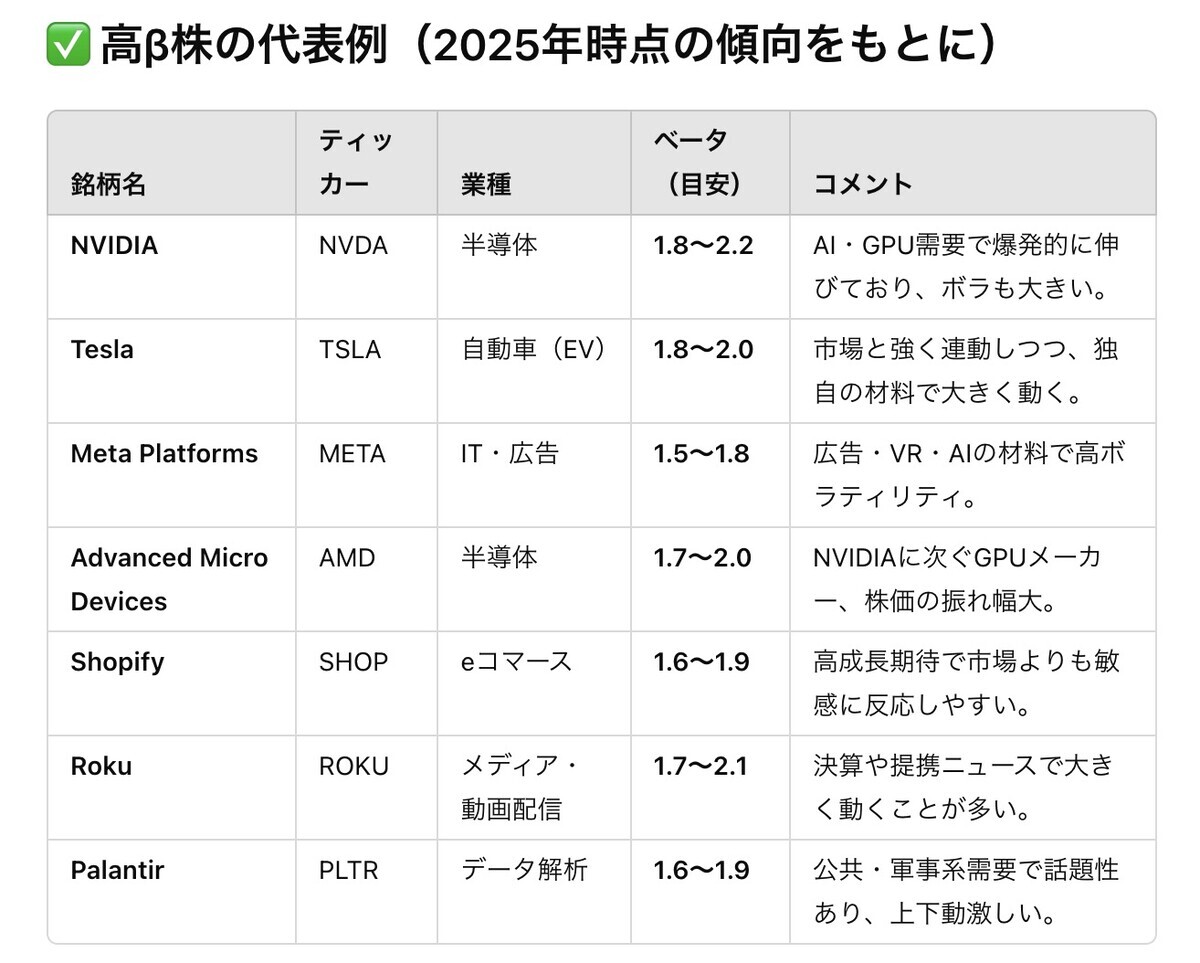

ちなみに、個別株のリスクは市場リスク+固有リスクだと言いましたが、正確には、市場リスクx係数(β)+固有リスク となります。市場リスク=システマティックリスクにプレミアムがつくのですから、係数(β)が大きな銘柄に分散投資すれば、インデックスにレバレッジを掛けたのと同様の効果が得られるはずです。

これは高ベータ株投資と呼ばれ、実はレバレッジ・インデックスに近い投資法です。複数の高ベータ銘柄を組み合わせて固有リスクを相殺できれば、βの値分レバレッジを掛けたのと同じような効果を得ることができます。

ぼくはGoogle、Amazon、Meta、NVIDIA、Microsoftを保有していて、それぞれ比較的βが高めです。ハイテクセクターという固有リスクを大きく採っているともいえますが、高βによってレバインデックスに近い投資を行っていると位置づけることもできるんじゃないかと思っています。